本节我们将从投资的三大难题入手,探讨为什么要做基金定投,而非一次性投资。

1.贪婪和恐惧的杀手

2.无需择时

3.无需择基

4.A股市场适合定投吗?

一、它是贪婪和恐惧的杀手

在投资里,贪婪主要表现为追涨和频繁交易,而恐惧主要表现为杀跌和死守亏损。人们往往在牛市时亏损最多……

为什么呢?试想,谁会在熊市的时候投入更多的钱呢?

人们往往在牛市已经持续一段时间甚至是顶点的时候,受到贪婪本性的驱使拿出更多的钱。当市场到达顶点开始暴跌,经验不足的投资者在恐慌情绪的影响下,要么大出血式的割肉,要么眼睁睁看着辛苦赚来的血汗钱减少而不知所措。

股神巴菲特曾说“在别人贪婪时恐惧,在别人恐惧时贪婪”,事实上,这非常不容易。不仅需要坚实的金融学、经济学基础来看懂真正的价值,还需要日积月累的实践和强大的心理素质、完善的投资理念。因此,初学者很难做到回避人性弱点。

别急,基金定投帮你忙!

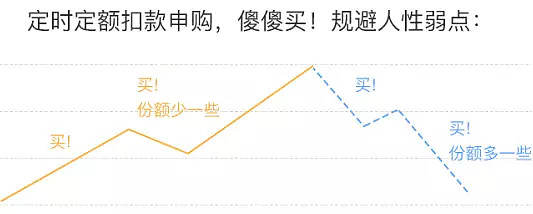

可见:在市场下跌时,基金定投不仅没有恐惧(割肉卖掉),还变得更“贪婪”(买的更多)了;在市场上涨时,由于价格变高了,定投买入的份额也就少了,避免了投资者因为贪婪之心的驱使而追高。

二、它无需择时

在投资中,除了情绪因素(贪婪和恐惧),择时也是一个非常关键的问题。择时,简单来说就是买卖的时机。

对于一次性投资,进场时点和出场时点直接决定了投资的胜败。只有在低点买,高点卖,才能博取高收益,但这无疑只是一个美好的愿望。择时谈何容易?

对于基金经理来说,不管是专业性、专注度,还是决策过程的严谨性,他们都远远超过普通大众投资者。然而,2016年中国公募基金研究报告发现:我国主动管理的股票型基金的经理中,只有18%的基金经理在2011~2015年的样本期内具备择时能力。

由此可见,择时有多困难。更何况是普通大众投资者,想要做到精准的择时,更是难于上青天。

基金定投无需择时!

基金定投只需在固定的时间以固定的金额自动申购指定的基金,无需判断市场涨跌,也不需要投资者浪费时间和精力,只需傻傻的买,等到基金净值回归到平均成本线以上,将其卖出赚取利润。

三、它无需很复杂的选基方法

股神巴菲特说过:“通过定期投资指数基金,一个什么都不懂的业余投资者,往往能够战胜大部分专业投资者。“

为什么股神巴菲特如此推崇定投指数基金?

首先,对于大多数普通投资者来说,定投指数基金,解决了挑选基金的难题。投资者只需根据自己的风险偏好来选择对应标的指数的基金,不需要专业性。

其次,长期来看,指数基金能跑赢90%的主动管理型基金,作为一种长期投资工具,基金定投理念和指数基金在长期投资上的优势得到完美结合。

四、A股适合定投吗?

A股市场特征:虽牛短熊长,但结构机会丰富!

图:上证综合指数VS标普500指数(1990.12-2017.05)

由于A股暴涨暴跌,在大喜大悲的跌宕行情中,投资者很难准确把握投资的脉搏。很多投资者“后知后觉”,在牛市顶端进场,随着市场暴跌,要么大出血似的割肉,要么被套牢在漫漫熊市。尽管有一小部分投资者抓住了一波牛市,赚的盆满钵满;但大部分投资者都是严重亏损套牢,投资风险很高。

相反,A股市场“牛短熊长,结构机会丰富”的特征,非常适合定投。原因在于:

在市场底部时间越长,定投积累的筹码对应的潜在收益越大,一旦市场机会出现,当价格回到平均持仓成本之上时,就会获得相对较高的收益。

显然,定投可以跨越牛熊,降低风险,虽然投资时间较长,但是可以获得稳定的收益。

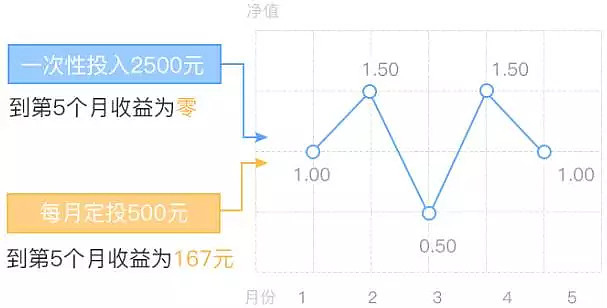

我们做个小测算:

可见,同样的市场环境,定投可以获得更好的收益。

总结

由于基金定投解决了投资中的三大难题---情绪、择时和择基,对大多数投资者来说,基金定投是最适合的投资方式。此外,由于A股市场具有“牛短熊长、结构机会丰富”的特征,非常适合定投。

本文是《基金系列》系列第2期,第1期请点击:

(1)你真的了解基金定投吗?为什么它比“一次性投资”好?

《定投的秘密》专辑

基金学校专辑