昨天央妈开了一季度货币政策会,强调长期国债收益率要与长期经济增长预期匹配。

翻译一下就是:长期国债现在收益率太低了,这将导致中美利差扩大,汇率承压,资金外流。

博格看了一下,现在十年期国债收益率居然已经低于2.3%了,最新十年期国债收益率在2.21%。

为什么长期国债收益率这么低?

专家说,主要是市场交易导致。

投资者为了获得更高的回报,开始集中购买长期债券,因为债券价格和收益率成反比,买的人多,导致债券市场价格提升,所以长债利率下降。

为什么长债的交易这么拥挤?

(1)因为这几年信托暴雷,非标产品减少,手握现金的大户们不想拿着现金贬值,但是想要找到过去买信托那种躺赢高收益的产品的机会已经没有了。

优质资产相对稀缺,导致大量资金去追逐有限资产,这也是所谓的“资产荒。

(2)在面对不确定性和风险时,大家倾向于寻求避险资产,比如债券等固定收益产品,这进一步加剧了对有限安全资产的竞争。

(3)但目前高收益、低风险的投资渠道不足,在债券投资里,由于经济增速放缓、信用风险上升、政策限制(如地产和城投融资政策收紧)等因素,市场上的优质资产供给减少,债券投资策略要么做信用下沉(即投资风险稍高的资产以获取更高收益),要么拉长久期(即投资期限更长的资产)。

但是信用下沉的风险更不确定,所以导致现在投资债券的策略很同质化:

即:集中去怼高期限的长债,导致长债过度竞争从而价格上升,交易长期债券的人获得价差收益。

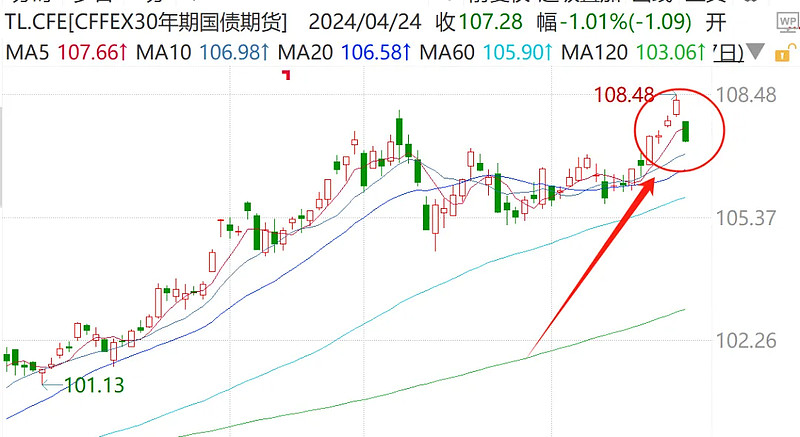

近一年30年国债收益率涨了12.65%,这很夸张了。

感觉长债市场又要有波动了,毕竟长债对于利率波动很敏感。

昨天开的会,今天长债市场就应声回调。

30年期国债价格上午跌了-1.01%,感觉短期降息的概率不大了。

所以说,目前还是别碰长期债券了。

买短债基金(纯债汉堡)基本没什么大的风险,因为期限都在一年以内,债券的票息(利息)基本也可以覆盖债券价格的波动。

最后再说一下红利策略:

最近披露一季报,利润大幅下降,导致这几天股价暴跌。

2024年第一季度,公司实现营业收入22.6亿元,环比-38.5%,同比-25.0%;实现归属于上市公司股东净利润1.3亿元,环比-54.9%,同比-82.6%;实现扣非后归母净利润1.3亿元,环比-61.4%,同比-82.7%。

利润下降的主要原因是煤炭价格下跌。

兰花科创在中证红利指数权重占比不到1%,盈利下降必然影响公司分红,所以公司2023年四季度不分红了(但前三季度都分红了)

PS:兰花科创2023年前三季度分红0.75元/股,合计分红11.1亿元,四季度不再分红,全年分红占归母净利润的53.1%,对应股息率7%。

前几天,博格直播聊投资“低费率红利指数”的时候,有人问:

“为什么非要买红利指数呢?买一个长期分红稳定公司不是更稳定吗”

博格当时给出一个反例是过去三十年连续分红的万科,今年不仅不分红了,股价还暴跌了。

现在又多出一个例子,兰花科创。

红利策略最佳方式不是单吊一个公司薅股息,而是分散多个公司薅股息。

最近,债券价格下跌,红利策略回调,接下来看看资金会不会从低风险地方转向高风险的股票市场了,如果资金持续流向股市的话,说不定会来一波行情。

今天就聊到这里,别忘了点赞与在看。@喜胖不胖