文|望京博格

沪指在2020年3月19日才触及本年低点2646点,才三个月多一点(截止7月3日)沪指已经收于最近一年的峰值3152点,累计涨幅19.12%。现在对于所有投资者而言,最纠结的就是该上车与下车:在车上的怕市场还会像最近三年一样满3000减200,担心自己的浮盈消失;在车下的看着别人心里赚钱更痛,苦纠结是不是再不上车就错过牛市了?

一、市场涨幅与估值水平

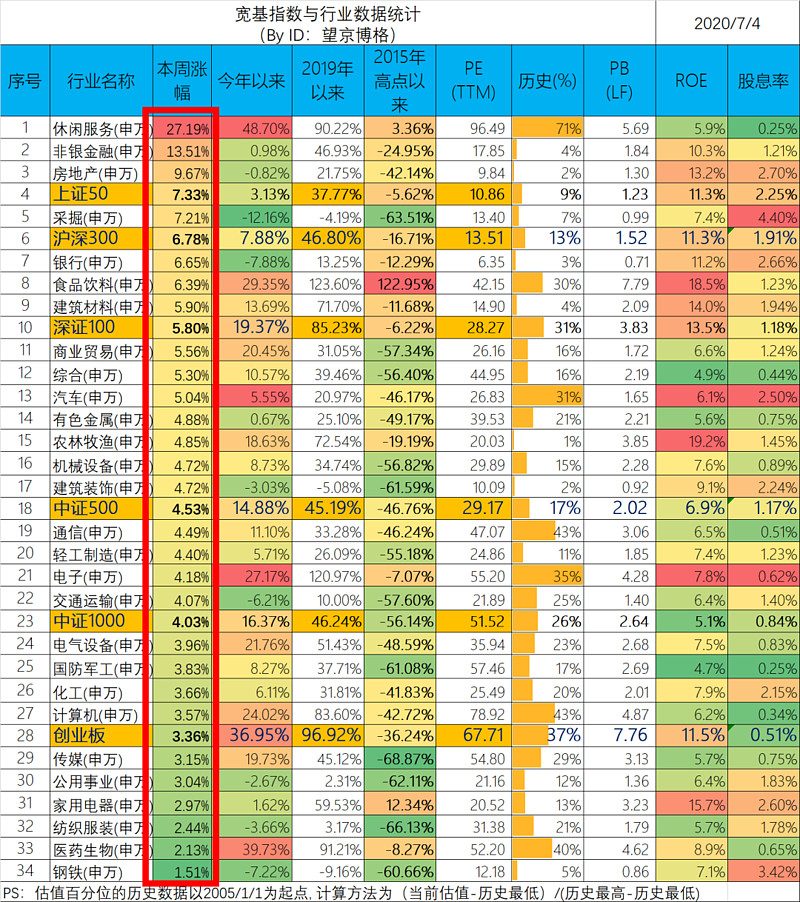

望京博格差不多每天都会更新市场各个宽基与行业涨幅与估值数据,最近一周是数据建议大家仔细看看:

(1)本周涨幅最大的行业就是休闲服务涨幅为27.19%,一周涨幅将近30%的行业,基本就靠一个股票中国中免(之前的名字是中国国旅),关于免税购物这件事,望京博格也不是特别理解,但是人家就是一直涨,不太了解事情还是不跟风了,看看就行了。

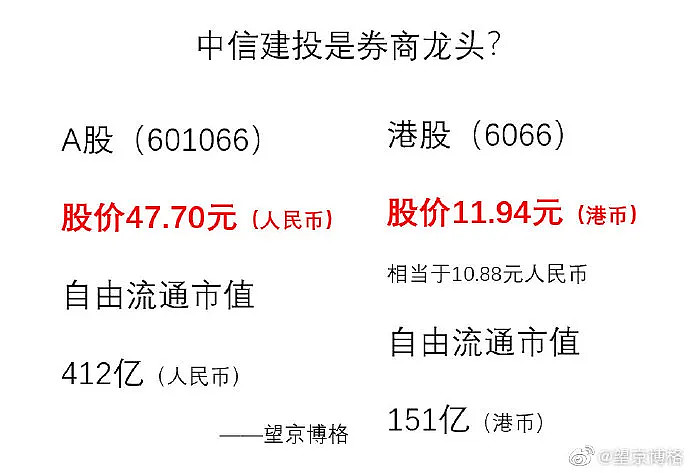

(2)非银金融(包含保险、券商等)最近一周涨幅13.51%,这个行业可能是本周最吸引大家眼球的行业,“牛市来了买证券”这个似乎已经深入人心,例如中信建投总市值为3647亿,据说已经超过中信证券。

中信建投总市值3600亿,但是A股自由流通市场仅为400亿,而且同样的股票A股价格47.70元差不多是港股价格10.88元的五倍,这个是典型的依靠流通盘小的炒作,因为这个中信建投是次新股+证券概念,AH股相差如此之大的股票建议大家不要关注了,但是这个并不代表不合理,因为有时候市场就是这样,但是普通人很难在其中赚到期。

(3)房地产行业本周涨幅为9.67%,即便如此整个行业目前的市盈率不到10倍,市净率不到1.3倍,望京博格同样坚持“房住不炒”,但是大城市的改善需求还是非常大,另外什么可以对冲一下房价上涨呢?就买了一点房地产指数,望京博格不会单独配置银行、券商了,但是还是单独配置了一下地产指数。

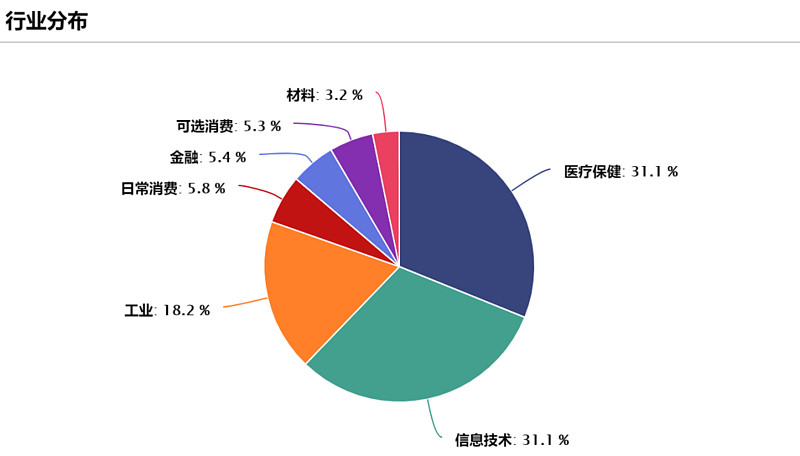

(4)不得不说创业板本周涨幅3.38%,其实创业板中生物医药权重非常高了,创业板指行业构成如下:

医疗保健与信息技术权重各为31.1%,合计就是62.2%,创业板仅在周三周四回调两天之后,继续开始上涨并创出新高。两市交易量持续突破万亿,说明机构投资者之间有分歧,有人卖出大科技买入低估值蓝筹,但是还是有人继续押注科技,是否涨跌就看未来市场资金供给了,所以持续关注公募基金的募集规模。

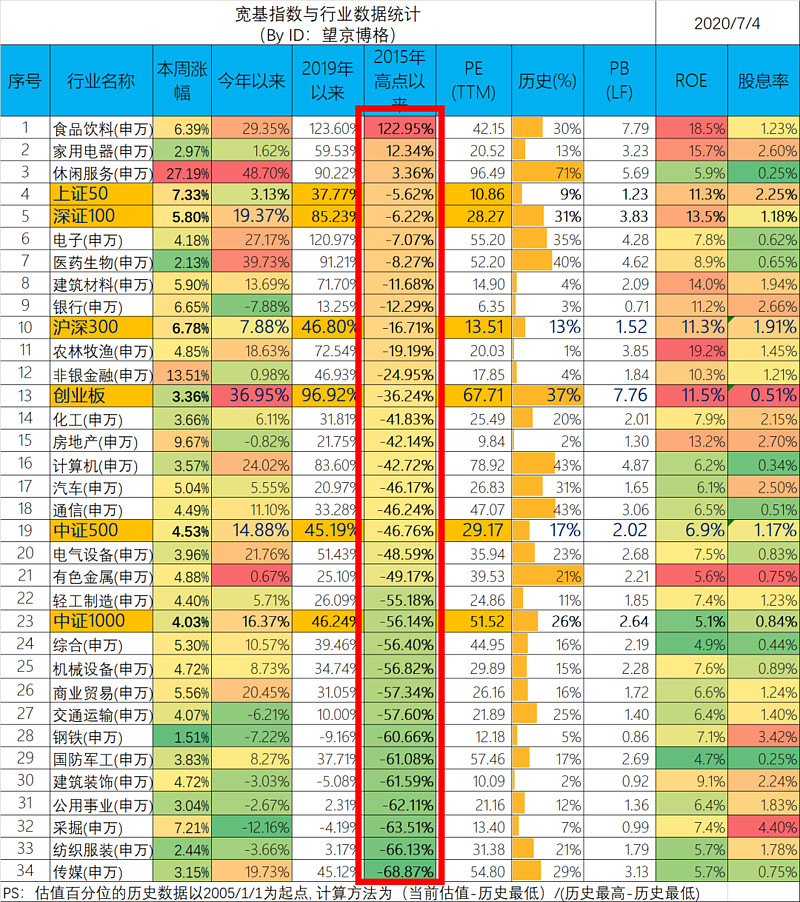

望京博格的数据中更新了一列各个行业自2015年(6月12日)市场峰值一列各个行业的涨幅数据,如下:

(1)相对2015年市场高点,现在还是正收益行业是食品饮料(涨幅122.95%),家用电器(涨幅12.34%),休闲服务(涨幅3.36%)仅有三个行业是正收益,其中在过去五年最突出行业是食品医疗。

(2)电子、医药生物、计算机、通讯设备、国防军工相对市场的高点还是负收益,尤其是军工行业的累计跌幅高达-61%。如果非要让我从食品饮料与生物医药之间进行选择,估计我还会选择医药,海天味业总市值都超过4000亿,真是不可以思议。当然市场不是让我们理解的,而是我们应该接受的……不喜欢的不买就是了。

(3)宽基指数方面跌幅从小到大依次是上证50、深证100、沪深300、创业板、中证500、中证1000。必须说明创业板不是中小市值指数了,因为创业板前10大权重股的市场都超过千亿了,在过去五年越是小盘股跌的多,这也符合逻辑,在没有新科技突破的存量博弈时代强者恒强,即便有了新科技突破未来涨幅比较大也不会是过去的中小盘股了,而是未来的新上市的中小盘股票了。但是未来上市未必是中小盘了,会有更多的中概蓝筹回顾A股,整个市场都会有着本质的变化。

二、上车与下车

如果投资有三种痛苦,那么痛苦的程度依次增加为:

跟大家一起亏钱;

浮盈变浮夸;

看着别人赚钱。

但是在投资中没有完美的方案,望京博格仅聊聊自己的观点。

(1)还没有上车的人最痛苦

看着别人赚钱是一件非常痛苦的事情,人是群体性动物就怕落单。其实没有上车的人是最多的,因为大量理财还是在银行,很多人的主要资金不是在房市就是在理财,主要在股票或者基金的人都是少数。但是,现在想入场的人看到各个论坛投资者都在Show收益,基金公司也在Show业绩,同时亏钱的人通常又不说话,所以还没有上车的人感觉就自己没有赚钱、被落单了,而且急于冲入市场。

经常有人来问望京博格:

“我有十万块钱,现在应该如何卖基金?”

其实我心里想反问的是:

“为什么你沪指2800之下的适合不来,非要在沪指3150才来问这样问题呢?”

大多数投资者亏钱的本因就是越涨买的越多的(倒金字塔加仓模式),如何避免这样问题重现,就是在3000点一定要比在4000点买的多。如果你是长期投资,可以先买1/3左右的仓位,然后等市场回调了再加仓。当然最怕的是市场持续上涨,这个时候必须要忍住了。这样做的风险就是错过牛市,但是如果你越涨买的越多,即便未来有牛市的话,最后的结果也是大概率的亏钱。

(2)在车上人的纠结

有人说在牛市必须有“牛市思维”,但什么时候是牛市呢?有一句话说的非常好:“只有泡沫过后,我们才知道牛市来过!” 已经在车上的人最怕的事情就是浮盈变少,投资赚钱似乎来的快、去的更快。

如果面对这种纠结,可以把赚钱的已经高估值的换成低估值的,例如把医药换成银行,这里所谓的低估值与高估值都是历史数据,真正的高估与低估只有未来市场说了算。但是这样的换仓或许对我们心理有很大帮助,让我们可以继续持有,可以长期持有本就是决定收益高低的因素之一。但是,同时必须明白市盈率与市净率都是历史数据,投资是投的未来。

纠结的时候容易犯错,如果实在担心自己的浮盈消失就减仓一些,但是不要全部卖出。因为更可怕的是,如果现在就赚了10-20%全部卖出盈利兑现了,好的一面是盈利兑现, 坏的一面就是如果市场继续上涨立刻变成“还没有上车的人最痛苦”。历史上很多投资者都是在3000点兑现了浮盈,之后看到别人赚钱还可以用自己曾经赚了安慰自己,但是到了市场高点看到别人赚的是自己赚的好几倍之后,大概率会忍不住在市场高点杀回去(重回火场),结果可想而知了。

(3)望京博格的纠结

望京博格同样有自己的纠结,一边是低估值的银行、保险、地产等传统行业,一边是高估值的医药、电子、芯片等正在崛起的新行业。其实内心告诉我,未来十年一定是新行业涨幅会高于传统行业。但是自己的配置中传统的低估行业占到50%左右,新行业也差不都50%。

如果卖掉一些传统行业换到新行业,一定可以提高未来的收益。但是,看到现在新行业的估值心理还是有些发虚,但是心里明白即便这些行业有短期波动,但是长期而言一定还是会涨的,不信我们可以看看标普500前20大权重股是什么?

同时每个人对于波动承受能力是有极限的(可以回忆2018年),所以目前望京博格还会保持现在的配置结构,并不把医药换成低估值蓝筹。避免风险的唯一方式就是勤奋的每天进行市场数据统计,关注市场各种变化以及上市公司盈利数据的更新。在望京博格眼中,赚大波段钱(相比赚短期波段)的胜率与性价比更高!