根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

The first problem for all of us, men and women, is not to learn, but to unlearn.

-Gloria Steinem

报告摘要

一、投资摘要

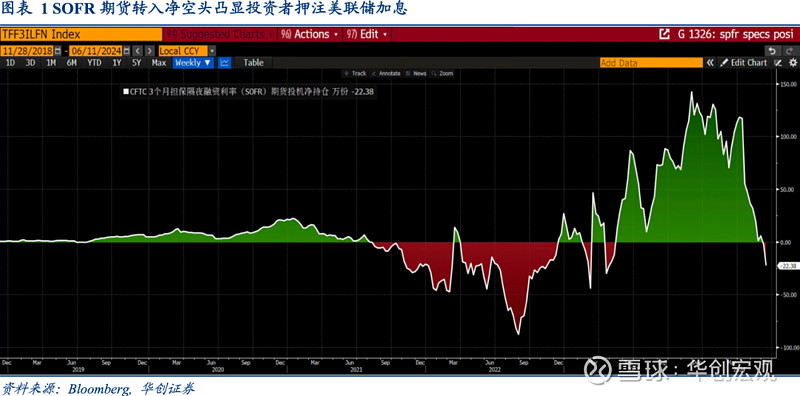

1: SOFR期货转入净空头凸显投资者押注美联储加息。

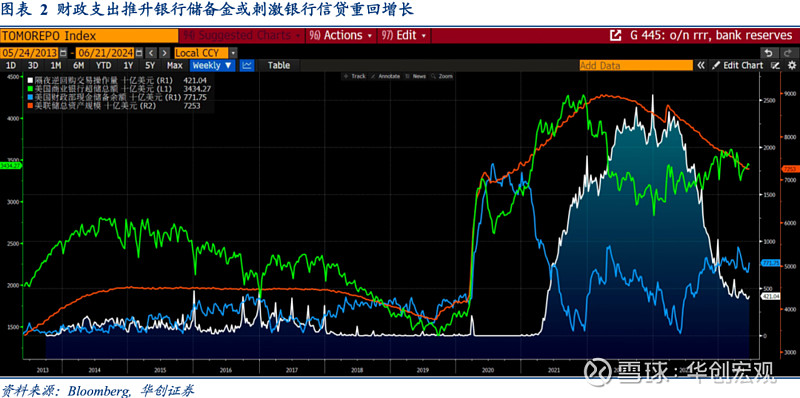

2: 财政支出推升银行储备金或刺激银行信贷重回增长。

3: 商业银行储备金持续增长加大美国二次通胀风险。

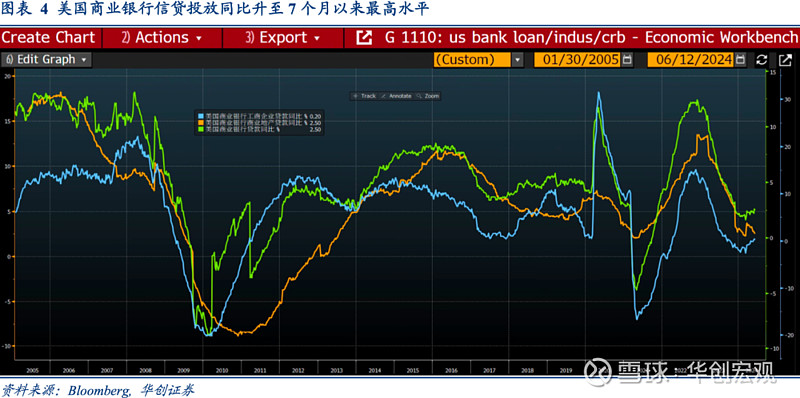

4: 美国商业银行信贷投放同比升至7个月以来最高水平。

5: 美国金融环境指数降至2021年11月以来最低水平。

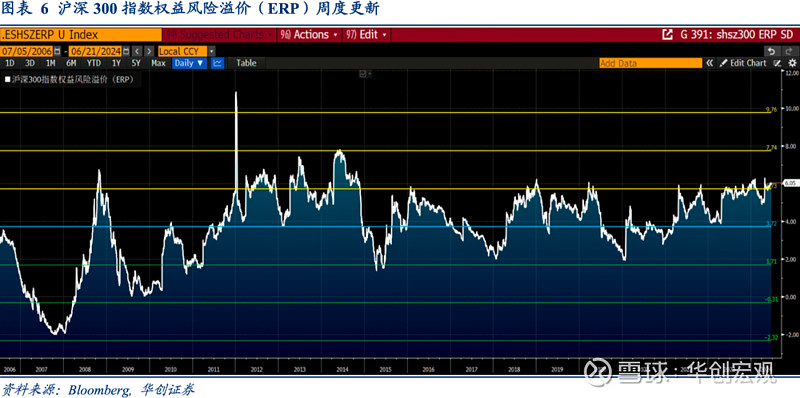

6: 沪深300指数权益风险溢价(ERP)周度更新。

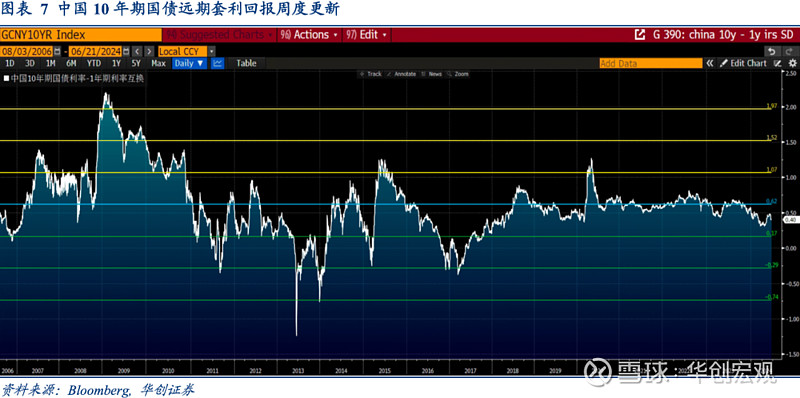

7: 中国10年期国债远期套利回报周度更新。

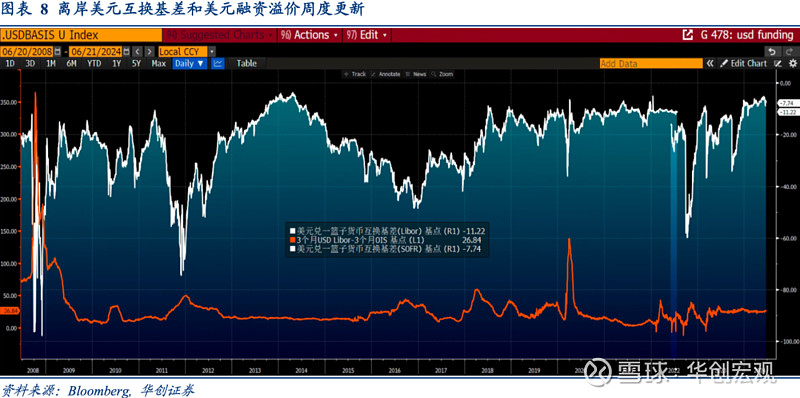

8: 离岸美元互换基差和美元融资溢价周度更新。

9: 铜金价格比与离岸人民币汇率走势周度更新。

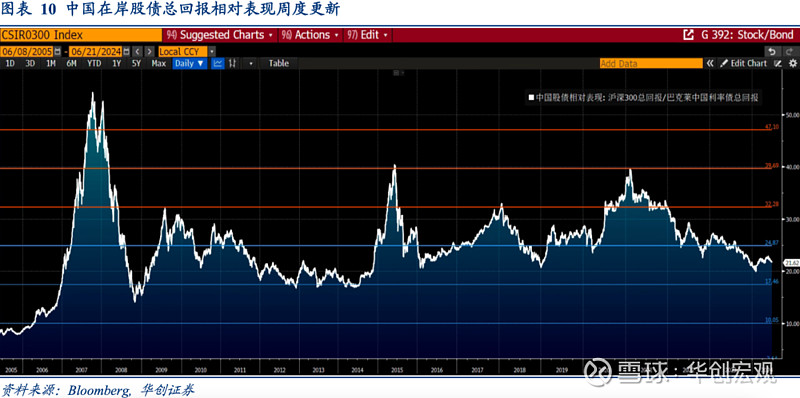

10: 中国在岸股债总回报相对表现周度更新。

二、风险提示

原油市场爆发价格战,新兴市场出现系统性金融风险

报告正文

截止6月11日,美国担保隔夜融资利率(SOFR)期货从净多头转入净空头,净空头持仓为22.4万份,为2023年4月份以来最高水平,这一转变恰好出现在美联储6月份议息会议召开前后,意味着利率期货市场放弃对于美联储降息的押注,转而押注未来美联储有可能再度加息。

截止6月21日,美联储总资产规模降至7.25万亿美元,美国财政部现金存款余额降至7717亿美元,比4月底下降1700亿美元,对应的美国商业银行超额储备金规模升至3.43万亿美元,比今年初要高1700亿美元。在财政支出的支撑下,美联储缩表仍然没有移除银行储备金,加上美联储6月份开始放缓缩表,或将放大商业银行放贷冲动。

截止2024年4月份,美国商业银行储备金规模升至3.43万美元,联邦基金利率下限维持在5.25%,消费者物价指数(CPI)同比稳定在3.3%。参考上世纪70年代的经验——在商业银行储备金增加的情况下,高利率无法有效的压制通胀上行。80年代通胀被抑制是银行储备金不再增长搭配极高利率的结果。

截止2024年6月12日,美国商业银行整体贷款同比升至2.5%,比年初要高0.4%。其中工商企业贷款同比反弹至0.2%,比年初要高2.1%;商业地产贷款同比降至2.5%,比年初要低0.5%。工商企业贷款持续走高,商业地产贷款止跌企稳,推动美国商业银行信贷投放同比升至2023年11月以来最高水平。

截止6月14日,芝加哥联储全美金融环境指数降至-0.58,触及2021年11月12日以来最低水平,低于美联储开启本轮加息周期伊始,2022年4月1日的-0.36,相较于2022年10月份的峰值-0.09,绝对值降幅达到-0.49,这意味着前期美联储大幅度加息产生的信用收紧效力已经完全消退,美国经济处于极端的信用宽松环境之中。

权益风险溢价(ERP)用以衡量股票相对于基准国债利率的超额收益。截止6月21日,沪深300指数权益风险溢价(ERP)为6.1%,高于16年平均值以上1倍标准差,仍然处于相对的历史高位。以国内10年期国债利率为基准,沪深300指数所提供的超额回报十分明显,估值水平进一步回落空间不大。

1年期(7天回购)利率互换代表短期利率预期,决定了投资者的回购融资成本;10年期国债利率代表投资者承担期限错配的套利目标资产回报。上述二者之差等于债市加杠杆套利的远期回报。截止6月21日,中国10年期国债远期套利回报为40个基点,比2016年12月的水平高70个基点。

美元兑一篮子货币互换基差(Basis Swap)代表离岸金融机构美元融资的成本,基差越低代表美元融资成本越高;Libor-OIS利差代表相较于在岸商业银行,离岸商业银行的美元融资溢价;截止6月21日,美元兑一篮子货币互换基差为-7.7个基点,Libor-OIS利差为26.8个基点,显示法国国债市场动荡,引发离岸美元融资环境收缩。

铜金价格比用以衡量全球总需求向上的动能,也代表全球名义价格上行的空间。离岸人民币汇率受到外部需求和海外资本流入的双重驱动。因而铜金价格比可以作为离岸人民币的领先指标。截止6月21日,铜金价格比升至4.2,离岸人民币汇率升至7.3;二者背离扩大,近期人民币和伦铜走势发出不一致的信号。

以沪深300总回报指数代表国内股市回报、巴克莱中国利率债指数代表国内债市回报,二者比值代表国内股票和债券的相对表现。截止6月21日,国内股票与债券的总回报之比为21.6,低于过去16年平均值水平。股票资产和固收资产的相对超额回报回归均值水平,中长期股票资产相对固收资产的吸引力增强。

每周大类资产配置图表精粹系列

Riders on the Charts: 每周大类资产配置图表精粹 第200期

Riders on the Charts: 每周大类资产配置图表精粹 第201期

Riders on the Charts: 每周大类资产配置图表精粹 第202期

Riders on the Charts: 每周大类资产配置图表精粹 第203期

Riders on the Charts: 每周大类资产配置图表精粹 第204期

Riders on the Charts: 每周大类资产配置图表精粹 第205期

Riders on the Charts: 每周大类资产配置图表精粹 第206期

Riders on the Charts: 每周大类资产配置图表精粹 第207期

Riders on the Charts: 每周大类资产配置图表精粹 第208期

Riders on the Charts: 每周大类资产配置图表精粹 第209期

Riders on the Charts: 每周大类资产配置图表精粹 第210期

Riders on the Charts: 每周大类资产配置图表精粹 第211期

Riders on the Charts: 每周大类资产配置图表精粹 第212期

Riders on the Charts: 每周大类资产配置图表精粹 第213期

Riders on the Charts: 每周大类资产配置图表精粹 第214期

Riders on the Charts: 每周大类资产配置图表精粹 第215期

Riders on the Charts: 每周大类资产配置图表精粹 第216期

更多投研报告