根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

If it is right, it happens - The main thing is not to hurry. Nothing good gets away.

-John Steinbeck

报告摘要

一、投资摘要

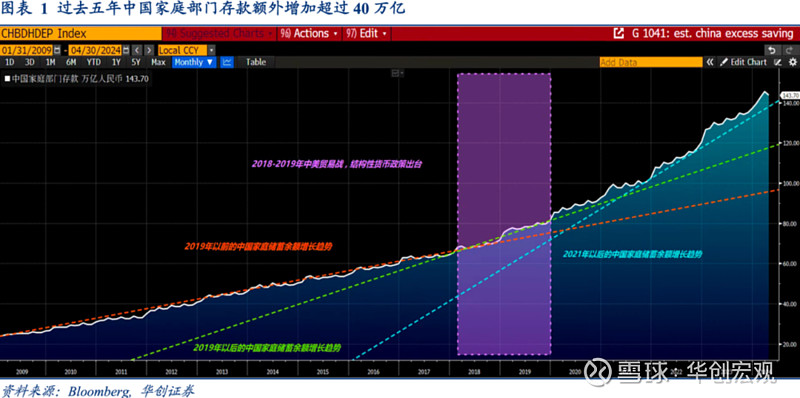

1: 过去五年中国家庭部门存款额外增加超过40万亿。

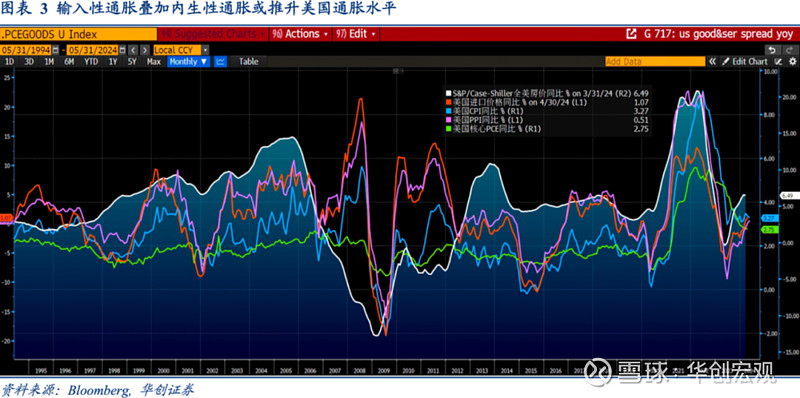

2: 美国通胀水平超预期放缓难以支持下半年美联储降息。

3: 输入性通胀叠加内生性通胀或推升美国通胀水平。

4: 美国家庭净财富与可支配收入之比升至2022年以来最高。

5: 长期美债期限溢价或再度驱动美债利率曲线“熊陡”。

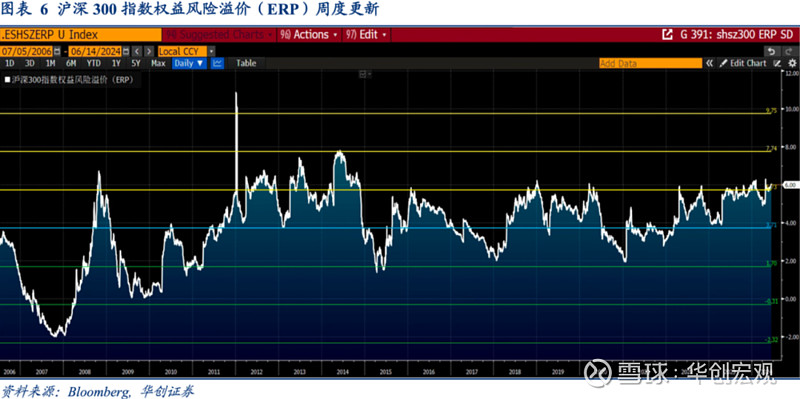

6: 沪深300指数权益风险溢价(ERP)周度更新。

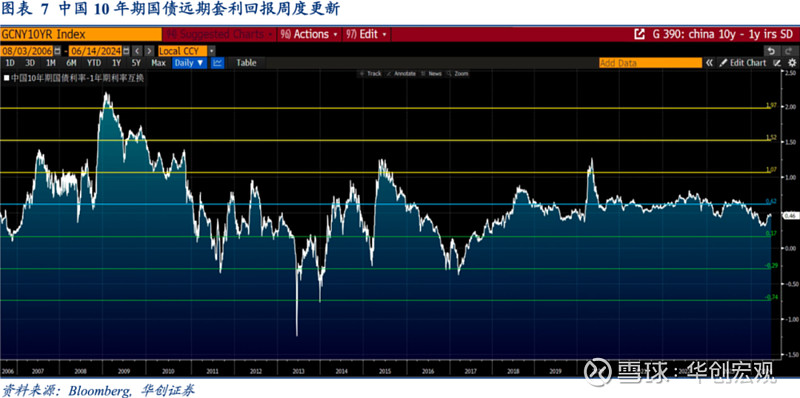

7: 中国10年期国债远期套利回报周度更新。

8: 离岸美元互换基差和美元融资溢价周度更新。

9: 铜金价格比与离岸人民币汇率走势周度更新。

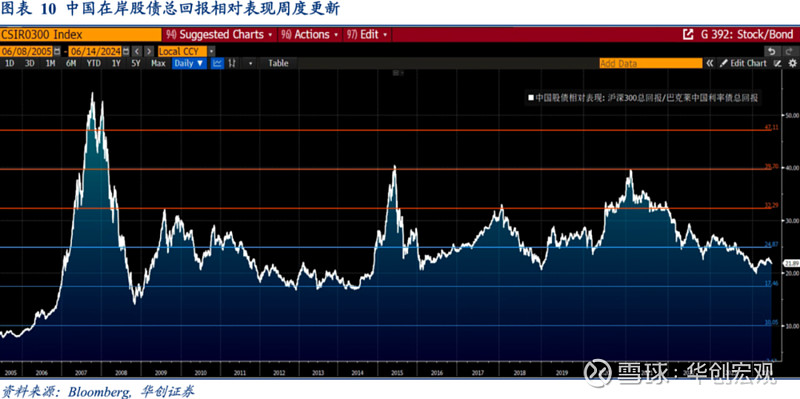

10: 中国在岸股债总回报相对表现周度更新。

二、风险提示

原油市场爆发价格战,新兴市场出现系统性金融风险

报告正文

截止2024年4月份,中国家庭部门存款余额达到143.7万亿人民币,相较于3月份145.6万亿人民币的创纪录水平有所回落。2019年以前家庭部门存款长期上行趋势线位于95.7万亿人民币,这意味着过去5年家庭部门存款额外增加48万亿人民币,相当于2023年中国GDP规模的38.1%。

5月份美国CPI同比为3.3%,低于预期值和前值3.4%,这使得5月份美国实际工资同比反弹至0.9%,比今年1月份仅回落0.3%。过去三轮降息周期中,美联储从暂停加息到开始降息,实际工资同比回落幅度为1-1.5%。今年前五个月的实际工资回落幅度远远小于上述幅度,因而下半年美联储难以实现降息操作。

截止2024年5月份,美国进口价格同比升至1.1%,生产者物价指数同比(PPI)升至0.5%,3月份美国标普/凯斯-希勒全美房价指数同比升至6.5%,这意味着美国商品通胀和服务通胀的领先指标出现系统性的走高,其催生的价格上涨压力将传导至消费者物价指数(CPI)同比和核心PCE同比,引发未来美国通胀水平的持续上行。

截止2024年一季度,美国家庭部门净财富升至160.8万亿美元,比去年一季度要高12.9万亿美元,其与家庭部门可支配收入之比升至780%,比去年一季度要高40%。推动家庭部门净财富大幅增加的原因是2023年一季度以来,美国股市和房地产市场双双重拾升势,并且均创出历史新高。

截止6月12日,10年期美债期限溢价为-0.2%,仍然是拉低10年期美债利率的状态。考虑到美国私人部门债务杠杆率和现金流大幅改善,同时美联储货币政策未能有效削弱工资粘性,安全资产需求减弱和通胀上行风险至少对应长债期限溢价为正。如果下半年美国通胀上行压力凸显,美联储不改变现有立场,那么美债利率曲线或转入“熊陡”。

权益风险溢价(ERP)用以衡量股票相对于基准国债利率的超额收益。截止6月14日,沪深300指数权益风险溢价(ERP)为6.0%,高于16年平均值以上1倍标准差,仍然处于相对的历史高位。以国内10年期国债利率为基准,沪深300指数所提供的超额回报十分明显,估值水平进一步回落空间不大。

1年期(7天回购)利率互换代表短期利率预期,决定了投资者的回购融资成本;10年期国债利率代表投资者承担期限错配的套利目标资产回报。上述二者之差等于债市加杠杆套利的远期回报。截止6月14日,中国10年期国债远期套利回报为46个基点,比2016年12月的水平高76个基点。

美元兑一篮子货币互换基差(Basis Swap)代表离岸金融机构美元融资的成本,基差越低代表美元融资成本越高;Libor-OIS利差代表相较于在岸商业银行,离岸商业银行的美元融资溢价;截止6月14日,美元兑一篮子货币互换基差为-8.8个基点,Libor-OIS利差为26个基点,显示法国国债市场动荡,引发离岸美元融资环境收缩。

铜金价格比用以衡量全球总需求向上的动能,也代表全球名义价格上行的空间。离岸人民币汇率受到外部需求和海外资本流入的双重驱动。因而铜金价格比可以作为离岸人民币的领先指标。截止6月14日,铜金价格比升至4.2,离岸人民币汇率升至7.3;二者背离扩大,近期人民币和伦铜走势发出不一致的信号。

以沪深300总回报指数代表国内股市回报、巴克莱中国利率债指数代表国内债市回报,二者比值代表国内股票和债券的相对表现。截止6月14日,国内股票与债券的总回报之比为21.9,低于过去16年平均值水平。股票资产和固收资产的相对超额回报回归均值水平,中长期股票资产相对固收资产的吸引力增强。

每周大类资产配置图表精粹系列

Riders on the Charts: 每周大类资产配置图表精粹 第200期

Riders on the Charts: 每周大类资产配置图表精粹 第201期

Riders on the Charts: 每周大类资产配置图表精粹 第202期

Riders on the Charts: 每周大类资产配置图表精粹 第203期

Riders on the Charts: 每周大类资产配置图表精粹 第204期

Riders on the Charts: 每周大类资产配置图表精粹 第205期

Riders on the Charts: 每周大类资产配置图表精粹 第206期

Riders on the Charts: 每周大类资产配置图表精粹 第207期

Riders on the Charts: 每周大类资产配置图表精粹 第208期

Riders on the Charts: 每周大类资产配置图表精粹 第209期

Riders on the Charts: 每周大类资产配置图表精粹 第210期

Riders on the Charts: 每周大类资产配置图表精粹 第211期

Riders on the Charts: 每周大类资产配置图表精粹 第212期

Riders on the Charts: 每周大类资产配置图表精粹 第213期

Riders on the Charts: 每周大类资产配置图表精粹 第214期

Riders on the Charts: 每周大类资产配置图表精粹 第215期

更多投研报告