根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

You know more than you think you know, just as you know less than you want to know.

-Oscar Wilde

报告摘要

一、投资摘要

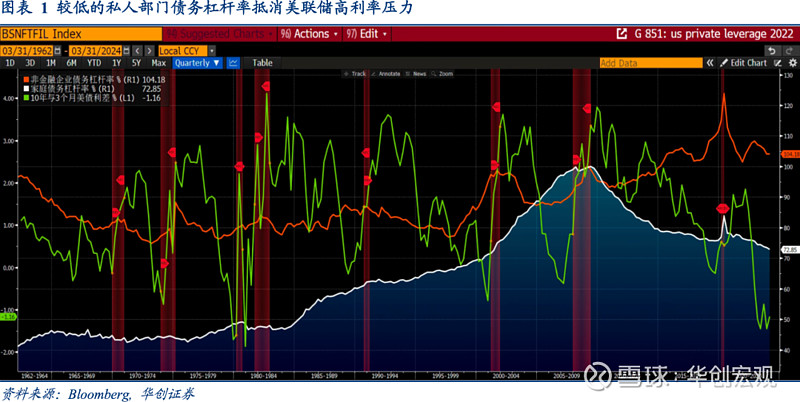

1: 较低的私人部门债务杠杆率抵消美联储高利率压力。

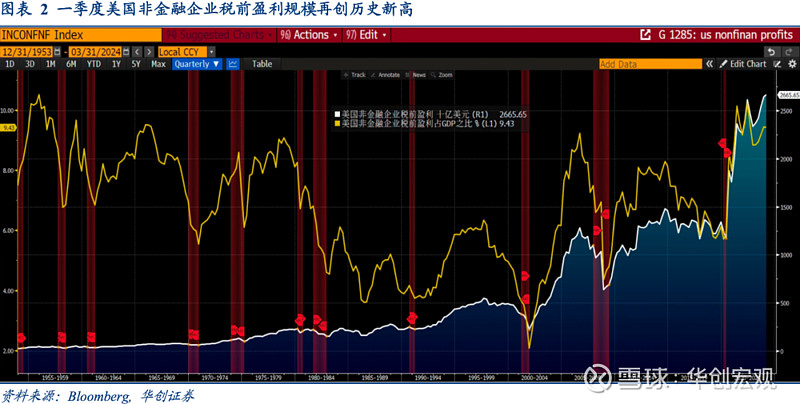

2: 一季度美国非金融企业税前盈利规模再创历史新高。

3: 美国企业股票分红规模接近2020年的历史峰值水平。

4: 住房拥有率走高或强化房价向房租的传导力度。

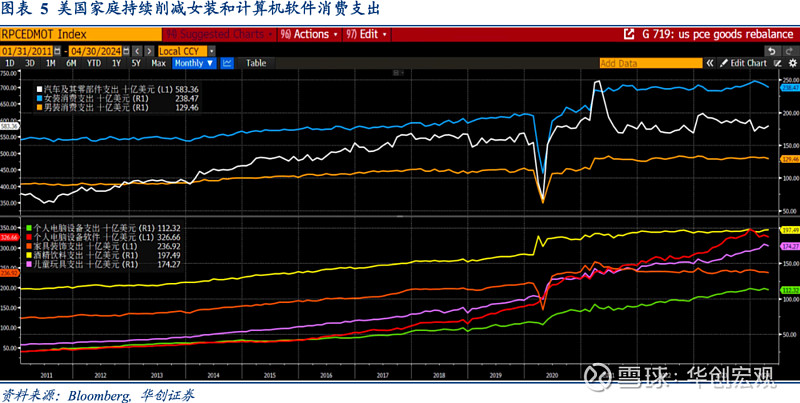

5: 美国家庭持续削减女装和计算机软件消费支出。

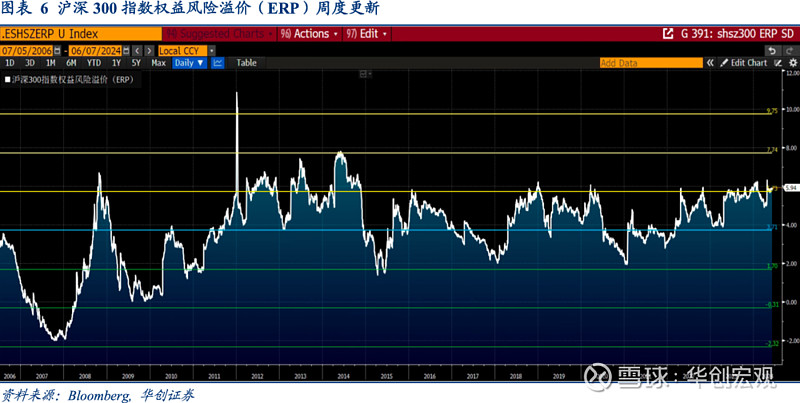

6: 沪深300指数权益风险溢价(ERP)周度更新。

7: 中国10年期国债远期套利回报周度更新。

8: 离岸美元互换基差和美元融资溢价周度更新。

9: 铜金价格比与离岸人民币汇率走势周度更新。

10: 中国在岸股债总回报相对表现周度更新。

二、风险提示

原油市场爆发价格战,新兴市场出现系统性金融风险

报告正文

截止2024年一季度,美国非金融企业部门债务杠杆率持平于104.2%,家庭部门债务杠杆率降至72.9%,触及2001年三季度以来最低水平。在美联储营造的高利率环境中,非金融企业部门和家庭部门的债务杠杆率未见抬升,相应这些部门的债务脆弱性依然处于较低水平,难以催生短期经济衰退风险。

截止2024年第一季度,美国非金融企业税前盈利规模升至2.7万亿美元,再创历史新高,其与美国GDP之比升至9.4%,处于1965年以来第四高的水平。相较于2019年四季度,当前美国非金融企业税前盈利增加1.3万亿美元,几乎整整翻了一倍,非金融企业部门债务杠杆率远远低于2019年四季度,所以企业债务再融资风险不具有系统性。

截止2024年一季度,美国企业股票回报规模降至6320亿美元,股票分红规模升至1.9万亿美元,接近2021年四季度的峰值1.93万亿美元。与此同时,企业利润留存比例升40.7%,接近2020年四季度的高位。美国企业部门拥有充足的现金流,兼顾向投资者返还资金和增加资本开支,这将强化美国经济的高韧性。

美联储坚持年内降息的立场,部分原因是倾向认为房价上涨向房租传导的力度不大,所以内生性通胀压力可控,大抵类似2012-2015年, 这一时期美国住房拥有率(Homeownership Rate)持续下降,自然导致CPI同比的业主等价租金(Owners’equivalent rent ,OER)不紧跟房价走高。现在则完全相反,住房拥有率比2016年的低点要高2.6%。

截止4月份,除了酒精饮料以外,美国实际个人消费支出(PCE)各个分项均出现不同程度的回落,其中女装和计算机软件的回落幅度最为明显。过去3个月,女装消费从2480亿美元降至2384亿美元,降幅3.9%;计算机软件消费从3402亿美元降至3266亿美元,降幅4%,此外男装、儿童玩具和个人电脑设备的消费也有所回落。

权益风险溢价(ERP)用以衡量股票相对于基准国债利率的超额收益。截止6月7日,沪深300指数权益风险溢价(ERP)为5.9%,高于16年平均值以上1倍标准差,仍然处于相对的历史高位。以国内10年期国债利率为基准,沪深300指数所提供的超额回报十分明显,估值水平进一步回落空间不大。

1年期(7天回购)利率互换代表短期利率预期,决定了投资者的回购融资成本;10年期国债利率代表投资者承担期限错配的套利目标资产回报。上述二者之差等于债市加杠杆套利的远期回报。截止6月7日,中国10年期国债远期套利回报为48个基点,比2016年12月的水平高78个基点。

美元兑一篮子货币互换基差(Basis Swap)代表离岸金融机构美元融资的成本,基差越低代表美元融资成本越高;Libor-OIS利差代表相较于在岸商业银行,离岸商业银行的美元融资溢价;截止6月7日,美元兑一篮子货币互换基差为-5.7个基点,Libor-OIS利差为24.3个基点,显示离岸美元融资环境持续放松。

铜金价格比用以衡量全球总需求向上的动能,也代表全球名义价格上行的空间。离岸人民币汇率受到外部需求和海外资本流入的双重驱动。因而铜金价格比可以作为离岸人民币的领先指标。截止6月7日,铜金价格比升至4.3,离岸人民币汇率升至7.3;二者背离扩大,近期人民币和伦铜走势发出不一致的信号。

以沪深300总回报指数代表国内股市回报、巴克莱中国利率债指数代表国内债市回报,二者比值代表国内股票和债券的相对表现。截止6月7日,国内股票与债券的总回报之比为22.1,低于过去16年平均值水平。股票资产和固收资产的相对超额回报回归均值水平,中长期股票资产相对固收资产的吸引力增强。

每周大类资产配置图表精粹系列

Riders on the Charts: 每周大类资产配置图表精粹 第200期

Riders on the Charts: 每周大类资产配置图表精粹 第201期

Riders on the Charts: 每周大类资产配置图表精粹 第202期

Riders on the Charts: 每周大类资产配置图表精粹 第203期

Riders on the Charts: 每周大类资产配置图表精粹 第204期

Riders on the Charts: 每周大类资产配置图表精粹 第205期

Riders on the Charts: 每周大类资产配置图表精粹 第206期

Riders on the Charts: 每周大类资产配置图表精粹 第207期

Riders on the Charts: 每周大类资产配置图表精粹 第208期

Riders on the Charts: 每周大类资产配置图表精粹 第209期

Riders on the Charts: 每周大类资产配置图表精粹 第210期

Riders on the Charts: 每周大类资产配置图表精粹 第211期

Riders on the Charts: 每周大类资产配置图表精粹 第212期

Riders on the Charts: 每周大类资产配置图表精粹 第213期

Riders on the Charts: 每周大类资产配置图表精粹 第214期

更多投研报告