根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

报告摘要

2024年“中国+”出口份额再次上升,表明2023年“中国+”出口的低迷背后更多是美国消费与投资再平衡短周期力量的驱动,市场担忧的友岸化影响尚有限。

超越短周期,从2018年以来主要行业的全球贸易结构变迁中可以找到更多答案。

一是纺织中下游、电子下游产业转移2018年以来明显加速,越南在纺服产业链中游虽然仍依赖中国,但进口替代倾向明显增强,同时在纺服产业链上游的化纤领域对中国进口依赖加强;在办公设备零部件领域,越南进口的依赖仍在快速提高。这都表明了此类行业产业转移存在上限。

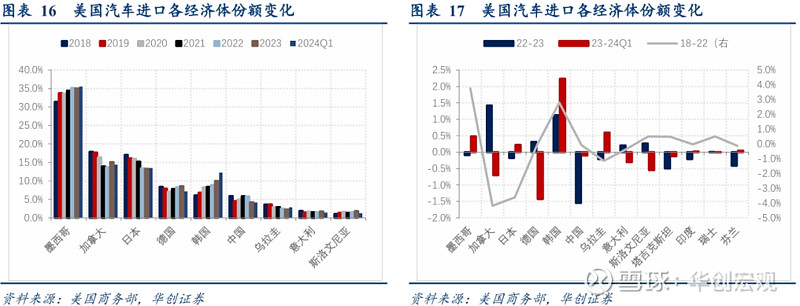

二是难以回流,近岸化较为突出:汽车以及与汽车相关的机械设备。墨西哥是美国汽车进口中份额提升最为显著的国家,从2019年的33.7%上升到35.5%。与此同时,墨西哥产业链对中国的依赖性仍在边际提高。

三是稳定锚:化工和机械。化工和机械的贸易格局相对稳定,传统强国的份额仍在提升,中高端化工、机械产业链基本并未向后发国家扩散,低端产品出现了微弱的近岸化产业链区域分工趋势。

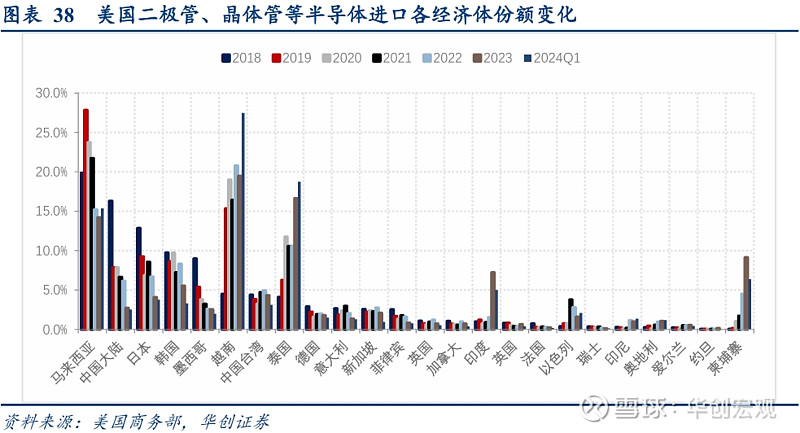

四是贸易与产业政策驱动下电子产业中游出现重组和扩散。技术复杂度更高的半导体芯片展现了比机械化工更宽的护城河,份额提升的基本为OECD国家,而中低端二极管、晶体管等半导体更像是纺织服装皮革鞋靴这类劳动密集型产业链,快速扩散至更低劳动成本的越南、泰国、印度等国家。

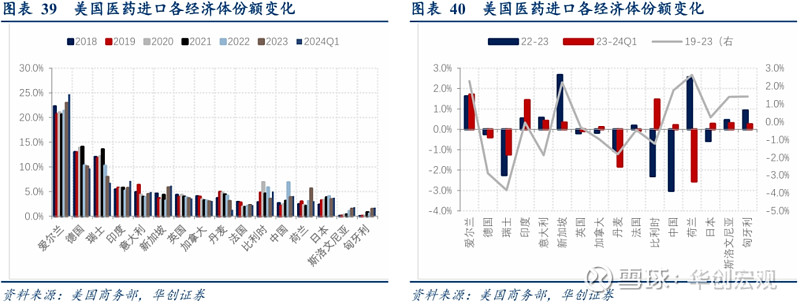

五是仍在全球化的医药。医药产业不但没有发生各国在本国的“复制”,并且仍在边际向后发国家中的相对高收入国家(人均GDP均在1万美元以上)扩散。

全球产业链重塑并未完全向各国期待和引导的方向发生,产业网络进化涌现根植于全球化的生态之中,重组绝非一日之功。

风险提示:地缘政治冲击,美国大选冲击。

报告正文

一、2024年“中国+”出口份额再次上升

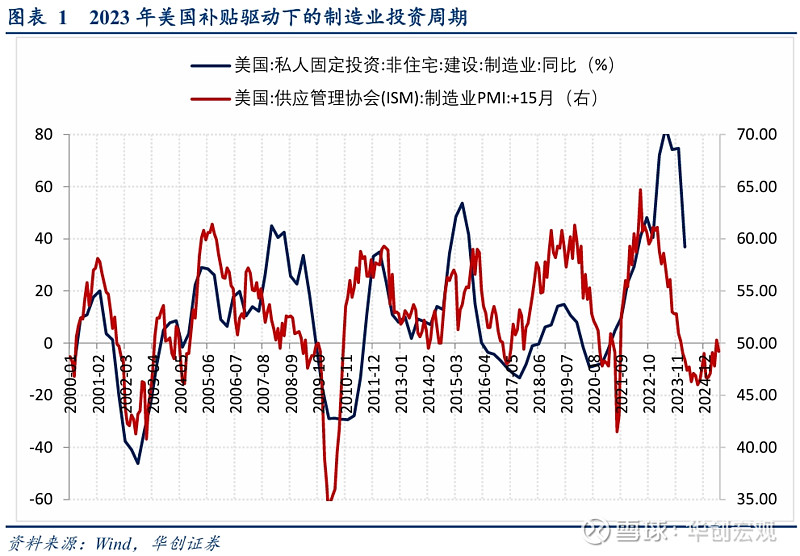

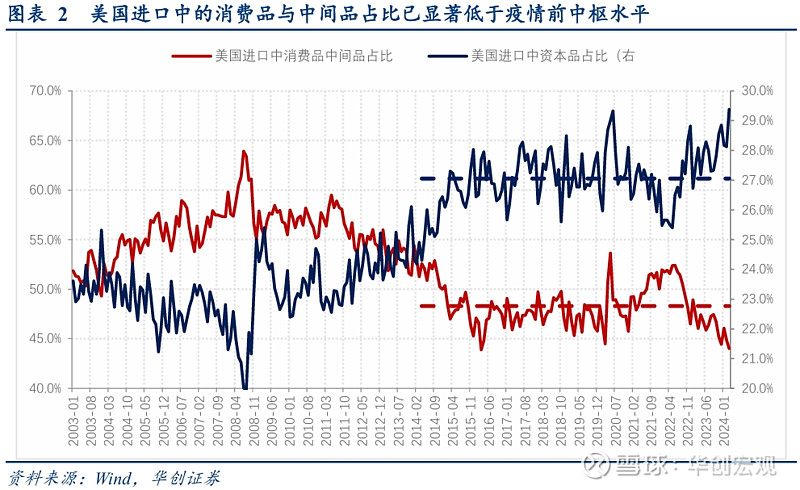

2024年一季度的中国的出口高增无疑是国内宏观层面最超预期的亮点之一。事实上,不仅中国,包括东盟在内的整体“中国+”[1]相比于2023年的相对低迷都有不俗的表现。一季度,越南出口增速高达16.98%。我们在《全球产业链重构中的新变局》中曾提到2023年“中国+”份额的下降更多是周期性因素的作用,很大程度上来自于美国消费与投资的再平衡,而非简单的所谓友岸化。2023年,美国补贴驱动下的新一轮制造业投资周期使得进口结构中资本品的占比提升,资本品比较优势更为突出的欧日从中获益更多。那么相应的,在再平衡过程中,2020年以来,由于美国居民消费井喷,在消费品领域更为占优的“中国+”则乏善可陈。

2024年,资本开支的轮动时钟再次来到有利于“中国+”的领域,带动“中国+”的办公设备、通用机械等出口的快速增长。特别是越南办公设备对美出口高达93.8%,高度契合资本开支周期的尾声,是推动本轮“中国+”份额上升的重要因素。

同时,需要指出的是,美国消费与投资再平衡基本结束,如无意外,美国国内消费动能加速有望成为接续,在2024年下半年推动“中国+”出口保持平稳增长。

[1] 本文中的“中国+”是指中国与作为中国产业链下游的东盟组成的整体,我们在2020年的《全球产业链重构中的危与机之三:RECP 下中国+的渐展之翼》中介绍了“中国+”的产业链重组格局。

二、行业维度:全球产业链重塑的不同故事

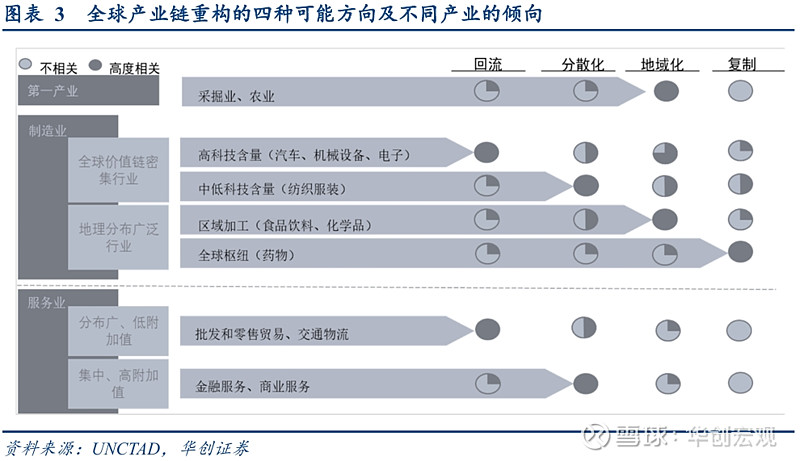

2020年联合国贸发局发布的《世界投资报告》提出了全球产业链重组的四个方向,预计会出现的比较重要的变化有:1、GVC密集且高科技含量的汽车、机械设备、电子将回流本土;2、各国将在本土重建关系国家安全的医药;3、化工品等产业未来将以区域化为主;4、GVC密集但中低科技含量的纺织服装等行业呈分散化趋势。

过去的四年间,全球贸易格局的巨变的确表明全球产业链出现了重组的态势,但方向并不完全吻合联合国贸发局的预测。从现有的调整来看,有几类行业的趋势较为明朗,但展现的是不同的路径和故事。

(一)产业链转移加速:纺织中下游、电子下游

中美贸易摩擦爆发后,美国进口中来自中国的份额显著下降,但由于在美国进口中部分替代中国的越南、墨西哥等国对中国进口高增,中国仍在2019年实现了出口的正增长。在这个过程中,越南、墨西哥等国发挥了中美间接贸易的中介作用。

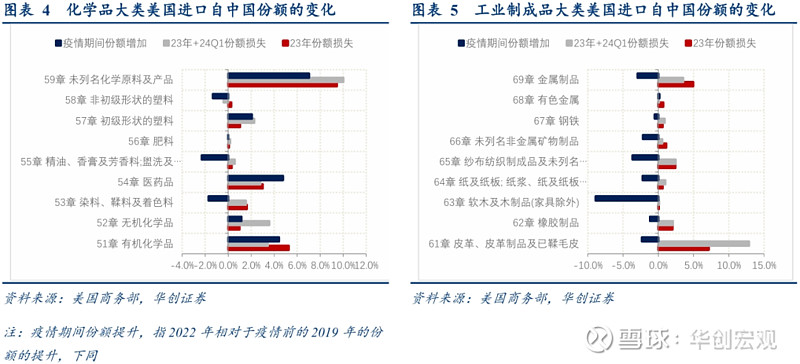

2023年,中国对美出口的大部分贸易品份额回吐了疫情期间的份额提升,到2024年1季度这一过程基本结束,但无机化学品、初级形状塑料、皮革、办公设备、通信设备、服装和其他杂项制品七类贸易品的份额仍在加速下降。其中,中国在皮革、办公设备、通信设备、服装和其他杂项制品五类的比较优势在贸易摩擦以前就已经快速下降,在2017-2019年的中美贸易摩擦期间,中国这五类的比较优势加速下降,疫情期间有所减速,但2022年以来继续加速下降,中国的份额近四成被越南替代。与此同时,越南在这些产业链中上游仍然需要大量进口中国的中间品。

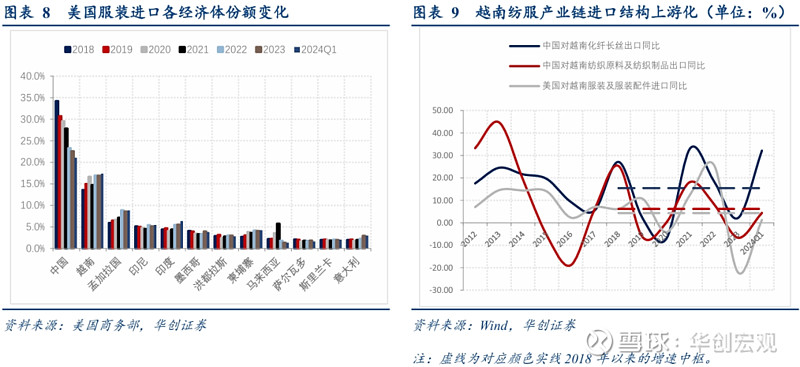

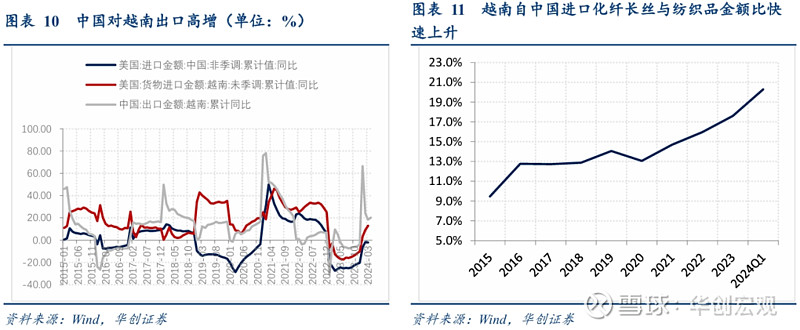

从纺织服装产业链来看,美国进口不断从中国转移至东南亚和南亚国家,包括越南、印度、孟加拉国等国,但在纺织服装产业链中游,东南亚、南亚国家均在不同程度上仍依赖中国。以越南为例,越南在服装领域大量替代中国,但仍高度依赖中国的中间品进口,中美贸易摩擦以来,中国对越南各类纺织中间品的出口增速中枢显著高于美国对越南服装进口增速中枢。但观察过去三年的数据,越南在纺服产业链中游的进口替代倾向在明显增强,同时在纺服产业链上游的化纤领域对中国进口依赖加强。2021年以来,中国对越南纺织品的出口增速开始显著低于中国对越南化纤出口增速,越南自中国进口化纤长丝与纺织品的金额之比从2020年的13.1%快速上升至2024年一季度的20.3%。越南进口中国纺服产业链的结构趋于上游化,表明越南纺服产业链中游正经历显著的进口替代,对中国纺服产业链中游的进口依赖正逐步沿产业链移向对中国纺服产业链上游的进口依赖。考虑到化纤高度依赖化工产业基础且规模效应大,对劳动成本的敏感性远低于纺服产业链中下游环节,越南在纺织服装产业链的替代的上限可能会是化纤。

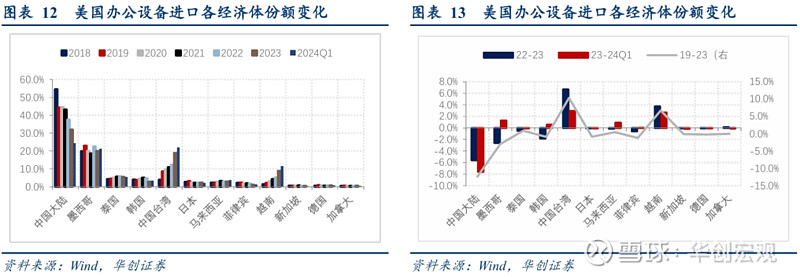

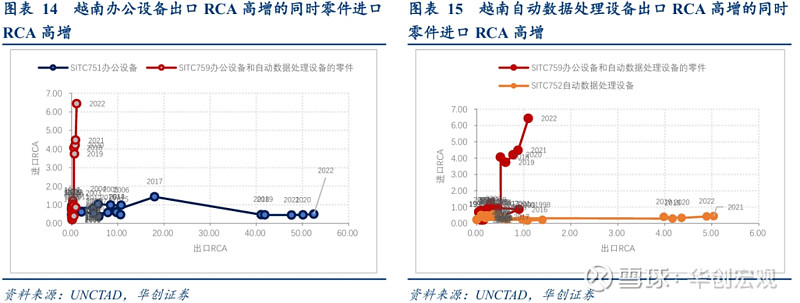

从电子产业链来看,美国对电子产业链下游终端产品的进口从中国主要转移至东南亚和墨西哥,中游的电子设备与包括半导体在内的电子中间品,以及上游的电子材料,贸易格局则并没有发生显著的变化。在多数产品属于电子产业链下游的办公设备,中国2024年1季度份额下降,2019年至2023年的份额损失有超过一半被越南所替代,同时我们仍可以看到越南在办公设备零部件对中国的高度依赖。且与纺织业不同的是,在办公设备零部件领域越南进口的依赖仍在快速提高。办公设备零部件在电子产业链尚属于技术难度较低、相对中下游的分工位置,这表明电子产业链的向上攀爬难度不下,越南至今仍以下游组装环节为主。

(二)难以回流,近岸化较为突出:汽车以及与汽车相关的机械设备

2021年以来,科尔尼《美国制造业回流指数》中考虑实施回流战略的受访企业占比持续上升,其中CEO应董事会要求考虑将制造环节至少部分移回美国本土或近岸的比例从2021年的36%上升至2023年的73%,CEO决定在三年内将部分制造环节移回美国本土的比例从2021年的34%上升至2022年的46%。然而,贸易数据则揭示了与问卷意向略有不同的真实景象,近岸化——到墨西哥、加拿大去才是更可行的选项,这其中尤以汽车产业最为突出。

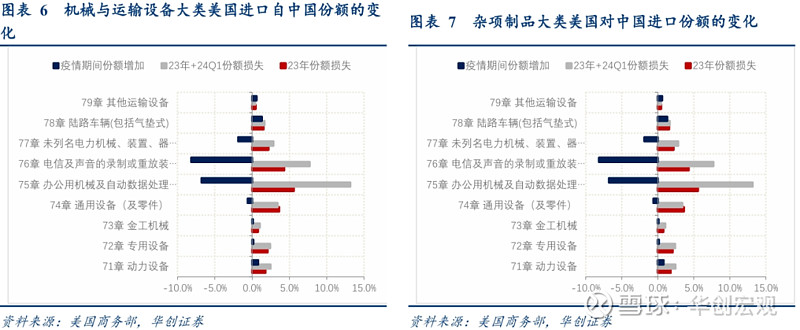

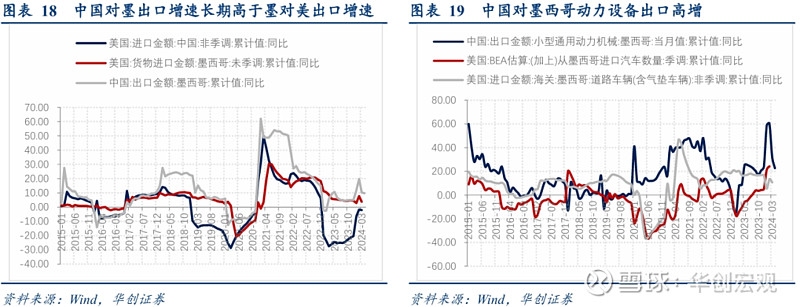

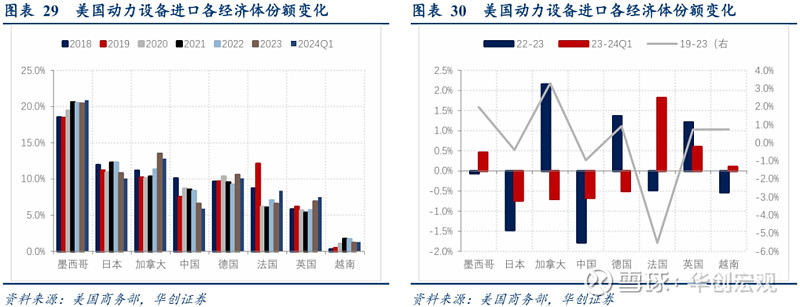

不管是同疫情前的2019年比较,还是2024年一季度的边际变化,墨西哥都是美国汽车进口中份额提升相当显著的国家,从2019年的33.7%上升到2024年一季度的35.5%。从贸易数据看,墨西哥产业链对中国的依赖性仍在边际提高,2024年一季度中国对墨西哥的出口增速显著高于美国对墨西哥的进口增速,以作为动力设备的小型通用动力机械为例,2020年以来中国此项对墨西哥出口的增速显著高于美国对墨西哥的汽车进口增速。

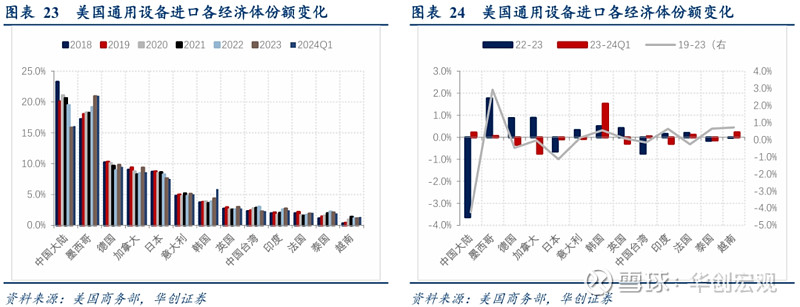

由汽车产业链带动,墨西哥对美出口的动力设备和通用设备份额也分别从2018年的18.5%和18.0%上升到2024年一季度的20.9%和21.0%(下一节机械部分的图表22和图表28),这里的通用设备更多与汽车产业链中上游相关。

(三)稳定锚:化工、机械

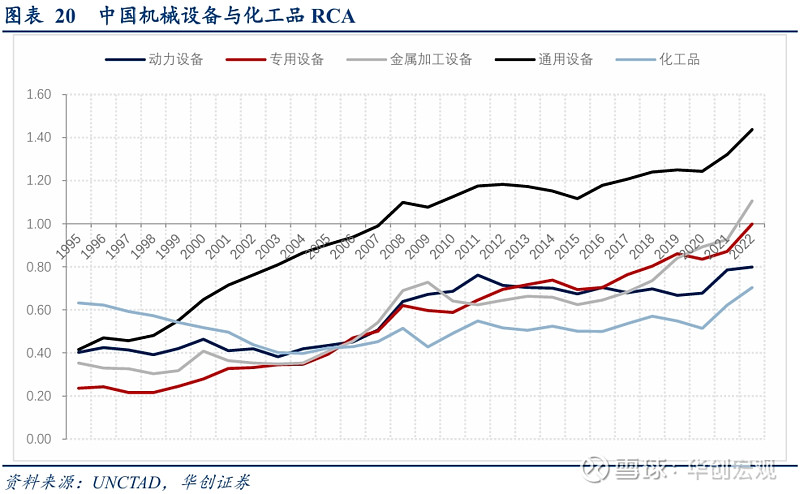

化工和机械是一国工业基础的基石产业,关联的下游极为广泛,资本和技术密集特性兼具,决定了其具备较高的准入门槛和竞争壁垒。化工和机械产业的领先水平基本可以作为一国制造业水平的显性指标。欧美日等制造业强国无一不在化工、机械领域保有较强的竞争优势。从中国近些年产业升级的脉络来看,最为突出的也正是在化工和机械细分领域的比较优势不断增强。

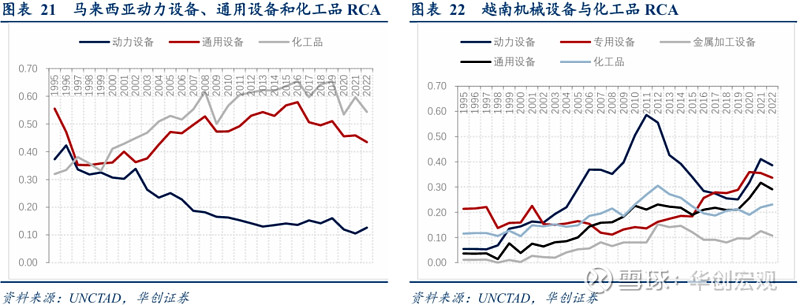

从上世纪即融入全球产业链的东南亚各国最终无法同中日韩东亚模式抗衡,从产业层面看,恰恰也是未能在化工、机械领域有所建树,始终处在产业链相对比较低的生态位上。其中,马来西亚作为东南亚模式的“天花板”,其汽车及相关机械如动力设备通用设备在上世纪取得一定进展,但此后基本处在停滞状态,动力设备方面的比较优势甚至出现了大幅下降。目前越南机械和化工均是较大的短板,虽然在过去三十年中有所提升,但机械与化工产业的RCA和进口RCA显示越南在机械与化工领域的比较优势和进口依赖程度仍仅相当于中国1990年代的水平。

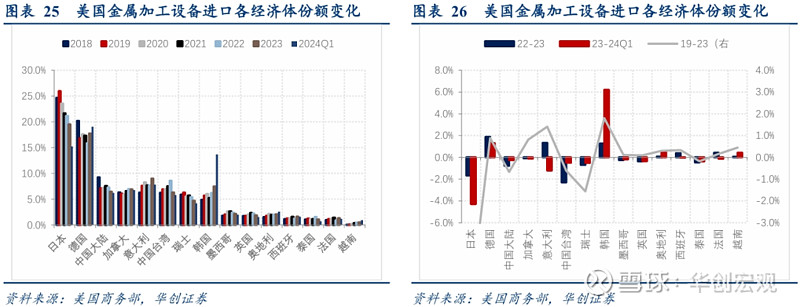

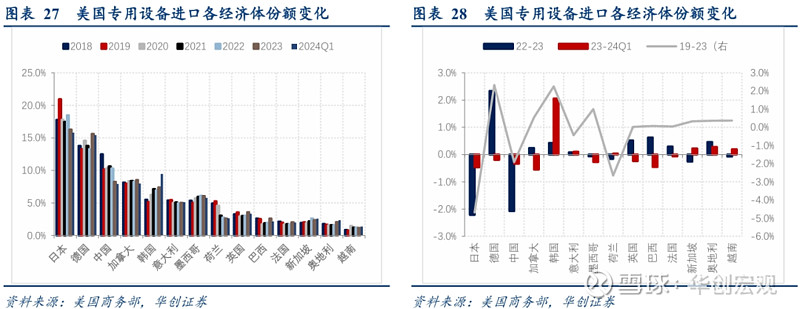

机械产业链的稳定性可以从美国进口份额中有所窥见。

1.德国等传统机械强国的份额继续提升,最突出的是专用设备,份额从2019年的13.3%提升至2023年的15.6%,德国是该项份额提升幅度最大的国家,金属加工设备和动力设备份额也显著提升。

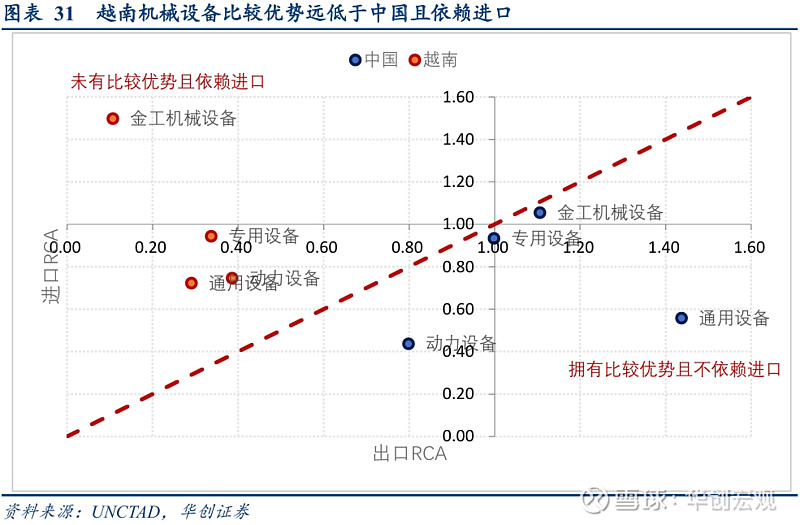

2.越南在机械设备的四个二级分类中均出现份额大幅提升,动力设备、专用设备、金属加工设备和通用设备的份额分别从2019年的0.4%、0.8%、0.1%和0.4%提升至1.3%、1.3%、0.9%和1.3%。但越南出口比较优势较低的同时极为依赖进口尤其是来自中国的进口(图表31),这表明越南的份额大幅提升背后很可能发生的是的转口贸易,而不是产业转移。充分说明了这一产业链转移的瓶颈。

相比于机械,化工的品类和技术复杂度更高,工艺中的隐性创新知识密度更高,且有环保约束,不论是回流、近岸化、向低成本国家转移都不具备可操作性,可谓是产业链中的核心锚定。

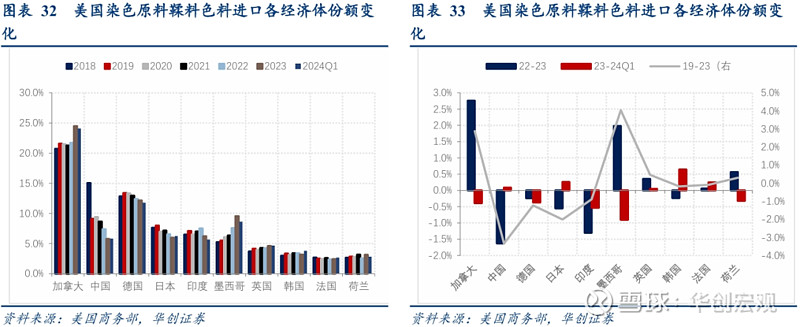

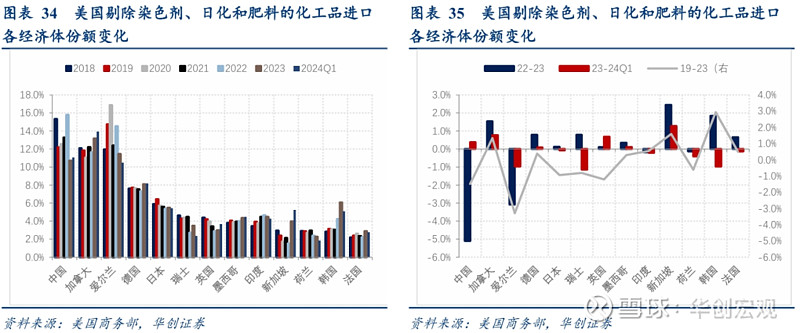

我们看到仅少部分偏低端的化工品存在近岸化,如一般作为纺服皮革鞋靴上游的染色原料鞣料色料,发达国家在大部分化工产业链的优势仍然稳固。中高端化工品方面,从美国进口的情况来看,伴随着中国份额的下降,份额显著提升的均为发达国家,新加坡、韩国、加拿大、德国和法国,份额分别从2022年的1.5%、4.2%、11.6%、7.3%和2.2%提升至2023年的4.0%、6.1%、13.2%、8.1%和2.9%,分别提升了2.4%、1.8%、1.5%、0.8%和0.7%。发展中国家中仅智利和墨西哥份额微小幅度提升,分别仅有0.16%和0.35%,这反映了中高端化工产业链基本并未向后发国家扩散,近岸化产业链区域分工的趋势微弱。中低端化工品方面,墨西哥份额的大幅提升表明中低端化工品已在发生近岸化,染色原料鞣料色料和日用化工两个品类表现尤为突出,份额分别从2022年的7.5%和10.2%提升至2023年的9.5%和11.1%。

(四)电子中游:贸易与产业政策驱动下的重组和扩散

半导体产业覆盖贸易品范围极广,既有技术复杂度更高的半导体芯片,也有技术已经非常成熟的二极管、晶体管等半导体器件,也因此两类半导体产品发生着截然不同的故事,前者展现了比机械化工更宽的护城河,而后者则更像是纺织服装皮革鞋靴这类劳动密集型产业链,快速扩散至更低劳动成本的国家。

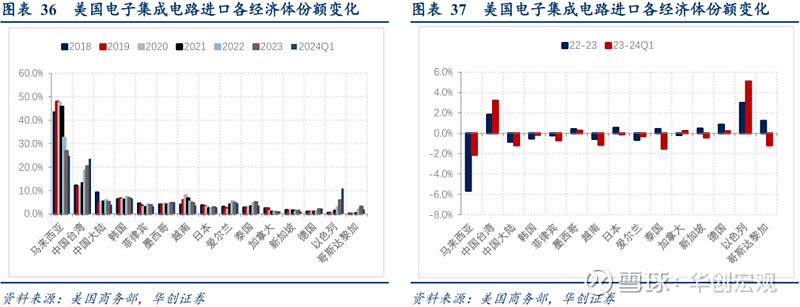

2018年以来,全球半导体的贸易格局变化存在两个关键的时间节点,第一次是2018-2019年的中美贸易摩擦,第二次则是2022年美国芯片法案。中美贸易摩擦的结果是简单的,中国在美国的半导体进口中的份额下降,失去的份额几乎由越南和马来西亚替代。2022年以来,美国半导体进口的来源发生了巨大的变化,在电子集成电路(HS8542)方面,份额提升最为明显的是以色列、中国台湾地区、德国、日本和墨西哥,除墨西哥外,份额大幅提升的均为发达经济体,电子集成电路的份额从ASEAN快速转移至OECD国家,OECD国家份额从2022年的25.5%快速上升至2024年一季度的34.2%。其中以色列、日本、德国和墨西哥的份额从2022年的2.8%、2.3%、1.2%和4.3%上升至2024年一季度的10.9%、2.8%、2.2%和4.9%,以色列一国的份额提升比OECD国家整体还要多,中国台湾地区的份额提升超过了以色列以外的所有其他OECD国家。墨西哥的情况比较特殊,墨西哥在电子集成电路(HS8542)中的用作处理器或控制器的电子集成电路(HS854231)、用作存储器的电子集成电路(HS854232)和用作放大器的电子集成电路(HS854233)均没有份额提升,本身在美国进口中所占份额也较少,份额提升主要发生在其他电子集成电路(HS854239),应该是相对其他子项低端的中端品类。在相对电子集成电路多数较中低端二极管、晶体管等半导体(HS8541)方面,发生的则是类似电子业下游的产业链分散化。在这个品类中,2018年以来马来西亚、中国、日本和韩国的份额都发生了大幅的下降,份额分别从2018年的19.9%、16.3%、12.8%和9.7%降低至15.4%、2.5%、3.8%和3.3%,拉美国家的份额也发生了大幅下降,份额从2018年的9.2%下降至2024年一季度的2.0%,越南、泰国、印度和柬埔寨的份额提升最为突出,分别从2018年的4.5%、4.1%、1.0%、0%提升至2024年一季度的27.5%、18.7%、5.0%和6.4%。越南、泰国、印度和柬埔寨2024年一季度的份额已经与2018年的马来西亚、中国、日本和韩国四个国家的份额相当,占据了美国进口中的接近60%的份额。

(五)医药:全球化仍在加强

基于安全性的考虑,疫情后发达国家普遍在推动医药行业回流本土,并试图补齐相关产业链,实现产业链在本国的“复制”。美国医药进口中的中国份额的确在2022年创出6.9%的历史高位(2019年仅2.1%)后明显回落,但回落的水位线基本稳定在了4%左右,2024年一季度,中国份额出现了小幅上行,从2023年的3.9%提升至4.1%,反映了医药领域的脱钩断链难度之大。值得一提的是,2019年以来,中国是除了爱尔兰、新加坡和荷兰外在美国进口份额中提高最多的国家。除了中国极为显著的份额提升和传统医药强国份额的此消彼长外,值得关注的是匈牙利、斯洛文尼亚等东欧、东南欧国家也出现了份额提升,其中匈牙利和斯洛文尼亚的份额分别从0.07%和0.13%提升至2023年的1.74%和1.82%,这可能反映了欧洲医药产业向东欧的扩散。虽然传统医药强国份额的此消彼长并无显著的规律,但份额被中国和东欧、东南欧国家部分替代可能反映了医药产业不但没有发生各国在本国的“复制”,并且仍在边际向后发国家中的相对高收入国家(前述几个国家人均GDP均在1万美元以上)扩散。

三、结论

当前全球产业链格局是过去40多年产业网络进化涌现的结果,尽管作为外生变量的地缘政治格局不确定显著提高,但产业网络的重塑非一日之功。

在产业链的进化中,有一些简单分工、主要以劳动力投入为主的局域网络,如纺织服装中下游、电子下游可能率先做出调整,但并不能完全脱离原有的网络,甚至某种程度上联系还在加强。如化工、医药、机械等复杂分工、技术和资本密集度均较高的产业链则具有高度的稳固性。部分在实现近岸化的产业也更多是大国产能外溢趋势的延续,回流本土的生态土壤尚不具备。

如果我们看不到相关国家能弥补基础设施、重化工业基础的内在短板,局部产业点上的突破就难以形成扩散效应。而基础设施,特别是重化工业基础本身就需要相当长时间的积淀和资本投入,目前东南亚模式下的国家过去60多年尚没有进化出此种能力。

更多投研报告

全球产业链重构中的新变局

越南能复制中国的轨迹吗?

从纺织机械出口看中国的产业升级之路——全球产业链系列之五

后疫情时代中国出口的确定性在哪里——全球产业链系列报告之四

全球产业链重构中的危与机之三——RCEP下中国+的渐展之翼

全球产业链的分析框架:驱动因素、变化和展望

全球产业链重构下的危与机之二 ——产业链转移的可能路径

全球产业链重构下的危与机(下)

全球产业链重构下的危与机(上)

法律声明

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料摘编自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。