巴菲特致股东的信原文精读Day287:

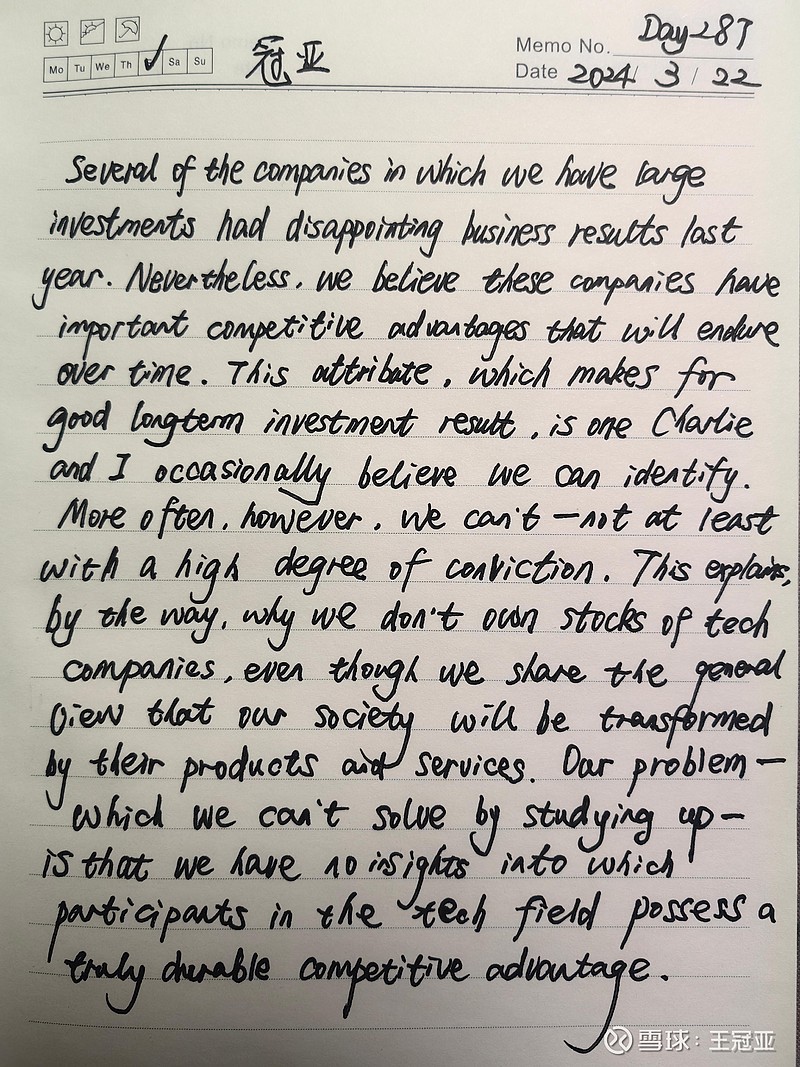

原文:Several of the companies in which we have large investments had disappointing business results last year. Nevertheless, we believe these companies have important competitive advantages that will endure over time. This attribute, which makes for good long-term investment results, is one Charlie and I occasionally believe we can identify. More often, however, we can’t — not at least with a high degree of conviction. This explains, by the way, why we don’t own stocks of tech companies, even though we share the general view that our society will be transformed by their products and services. Our problem — which we can’t solve by studying up — is that we have no insights into which participants in the tech field possess a truly durable competitive advantage.

释义:1.“attribute”意为“属性”;

2.“conviction”意为“坚定的看法”;

3.“durable”意为“持久的”。

精译:我们重仓持有的一些公司,去年的经营业绩令人失望。尽管如此,我们相信这些公司具有重要的竞争优势,并将随着时间的推移而持续下去。这是我和芒格自信偶尔可以识别的一种特质,它将有助于我们获得良好的长期投资结果。

然而,更多的时候,我们无法识别这种特质。或者至少说,我们不敢打包票。顺便说一句,这也解释了:尽管我们普遍认为,科技公司的产品和服务将改变未来,为什么我们却不持有科技股。我们的问题是,我们无法深入了解科技领域的哪些入局者拥有真正持久的竞争优势,我们也无法通过学习和研究来解决。

心得:今天的内容,巴菲特解释了不投科技股的原因。一言以蔽之,缺乏确定性。投科技股,可能赚很多,也可能赔很多,这不是巴菲特的风格。巴菲特最看重的企业特质是“长期的竞争优势”,所以他一直在“寻找投资护城河”。

手抄:

朗读:大家请自由发挥,哈哈哈!大家的手抄原文,也可以在评论区上传打卡。