$读客文化(SZ301025)$ $创业板(SZ159915)$ $科创板ETF(SH588090)$

本文首发于微信公众号:投行实务观

近日,证监会就修改《创业板首次公开发行证券发行与承销特别规定》部分条款向社会公众公开征求意见,其中,拟对《特别规定》进行适当优化,取消新股发行定价与申购安排、投资者风险特别公告次数挂钩的要求,平衡好发行人、承销机构、报价机构和投资者之间的利益关系,促进博弈均衡,提高发行效率。

主要是近年来,随着上纬新材和读客文化等一系列市场热议的股票的发行,新股发行呈现一些畸形的形态,以读客文化为例:

读客文化机构询价1.5元,上市后涨到23元,上市公司仅募集到4千万,而打新股的人挣了8个亿,钱跑到了金融市场空转,实体经济未获得资金,明显和国家政策不符,畸形的新股发行结果。

长此以往,将导致如下后果:

1、新股发行不符合国家政策,钱跑到了金融市场空转,投机者获得收益,实体经济未获得资金。

2、定价不公平,严重违反证券市场的基石——公平。

3、导向错误,违反规则者获得收益,逆向激励。

4、IPO失去了资本市场的融资功能。

5、违规行为长期得不到纠正,《发行承销管理办法》第六条 首次公开发行股票采用询价方式定价的,符合条件的网下机构和个人投资者可以自主决定是否报价,主承销商无正当理由不得拒绝。网下投资者应当遵循独立、客观、诚信的原则合理报价,不得协商报价或者故意压低、抬高价格。读客文化的报价基本集中在最后一分钟,且所有报价基本相同,明显是协同报价,和尚头上的虱子明摆着违规。

长期不改正,公理何在?

简单来说,在发行阶段,机构抱团恶意报低价,导致新股以明显低于市场价来发行,这样企业能够募集到的资金很少。募资少就导致投行也不赚钱,赔本赚吆喝。那钱都让谁赚取了呢,市场的打新股的人,新股定价低、开盘首日股价暴涨,这些打新的中签者打新得到股票待暴涨后抛掉,接盘的投资者也可能面临大幅亏损的局面。

对此,我们统计了2019年以来新股上市后市场表现和发行费率情况来对证监会修改上述规定进行直观分析:

新上市公司数量

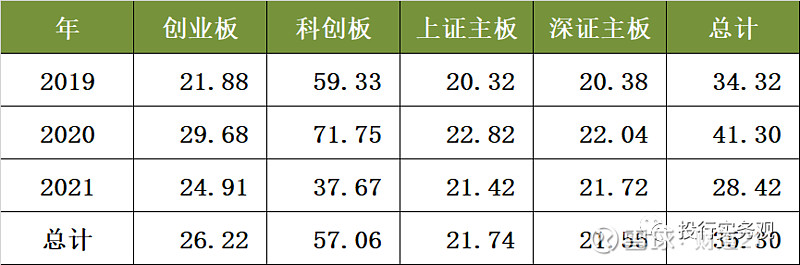

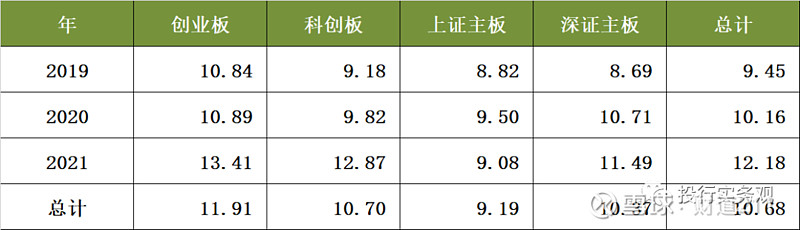

平均发行市盈率

由以上两表可知,随着科创板和创业板注册制的实施,市场上供应的新股数也逐年增多,而随着股票供应量的增多,似乎是市场在经历了狂欢之后,对注册制的热度逐渐趋于平淡,新股发行的平均市盈率在2019-2021年间呈现出先升后降的趋势?

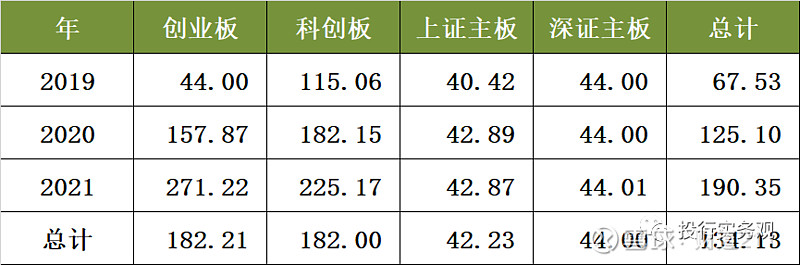

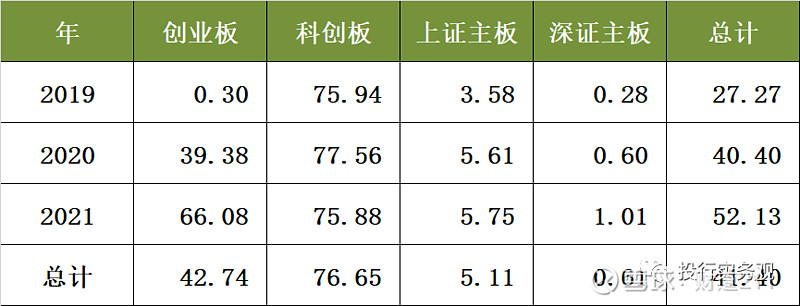

上市首日涨跌幅

上市开盘涨跌幅

上市首日换手率

但事实可能并非完全如此,由以上三张表格可以看出,新股在上市首日的一系列指征明显是符合文首提及的低价发行上市后爆炒的局面。如上表所示,近年来无论是创业板还是科创板股票,上市首日的平均涨跌幅明显呈现越来越高的态势,其中上市开盘时的涨跌幅就更是如此,与之对应的是创业板和科创板股票上市首日越来越高的换手率,这表明很多投资者在上市首日即在股票暴涨后获利退出,而这场击鼓传花的游戏最后就是“接盘者”买单。

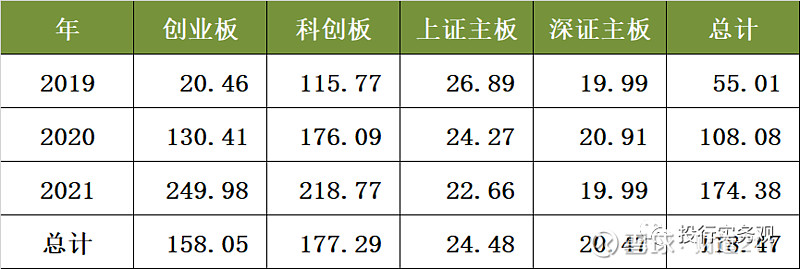

上市5日、10日涨跌幅

科创板和创业板股票在上市后5日和上市后10日的平均涨跌幅可以进一步印证上述事实,不同于主板股票价格的稳定上涨,由上表可以看出,科创板和创业板股票上市后5日和10日相比上市首日的收盘价总体都是下跌的态势,这表明此后几个交易日市场都在消化上市首日股票爆炒、暴涨的影响,股价应该是在回归市场价。

接下来我们来看看近年来各板块募集资金情况,由下表可知,上证主板的平均募集资金净额排名第一,超过10亿元,接下来是科创板平均净额也在10亿元以上,深主板和创业板的平均募集资金额在7亿元左右。

平均募资净额

募资净额分布

进一步地,我们将募集资金额按区间进行分类如上表所示,可以明显看出,市场上多数新上市公司的募集资金额都在2亿元上,但2019年市场上大多数公司的募集资金额主要分布在5亿元以上,2020年以来募集资金额在2-5亿元的公司明显增多。

特别的,2021年以来多达26家新上市公司的募集资金净额在2亿元以下,相比之下,前两年这一数据分别只有1家和10家!!!

从发行费率来看,如下表所示,上交所主板的发行费率最低,不到10%,其它板块的发行费率都在10%以上,进一步地,由于发行募集资金净额在2021年下降,相应地,新上市公司的上市费率呈现升高的态势。

相应的,上交所的保荐费率最低,不到7%,创业板的保荐费率最高,超过8%。

上市费率

平均保荐承销费率

为了更直观了解企业上市募资情况,我们列出了近年来保荐承销费率最高和最低的一组数据,表格里面可以直接发现,像读客文化、上纬新材等募资净额不到1亿元,保荐承销费率明显要高,毕竟投行做项目也要考虑覆盖成本,但是这样畸形的市场报价导致的极低的发行价格,致使企业上市只是多了个上市公司的名头,资金没募集到多少、成本还不少花,完全有点赔本赚吆喝的感觉。

总的来说,新股发行的询价和定价机制确实要进行完善,否则资金只在金融市场空转,没有流入实体经济内,的确是与国家的政策指向不相符的。

由于篇幅所限,无法将全部表格列入,需要表格的读者可以后台留言!

查看往期文章