$联明股份(SH603006)$ $德新交运(SH603032)$ $汽车(BK1023)$

本文首发于微信公众号:财道211

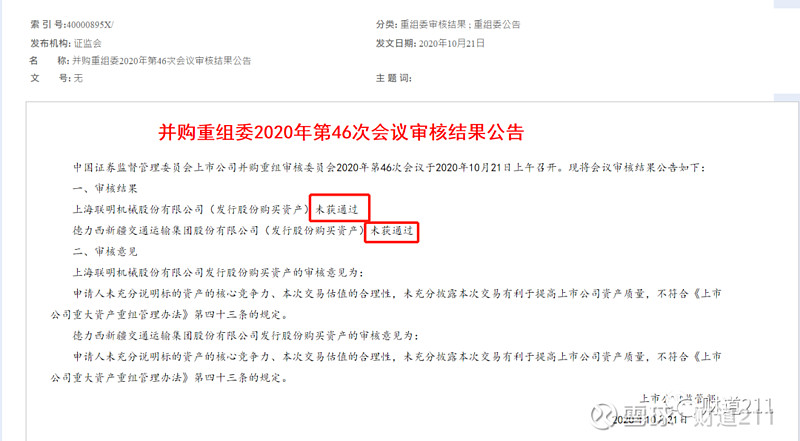

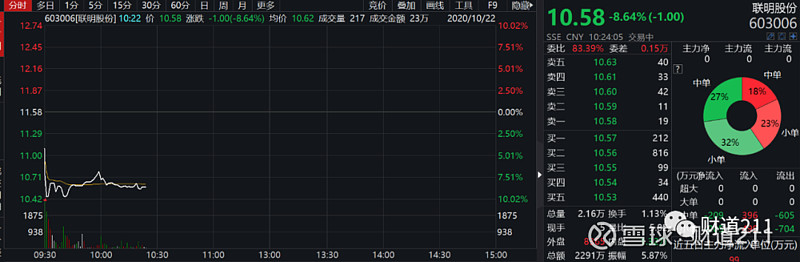

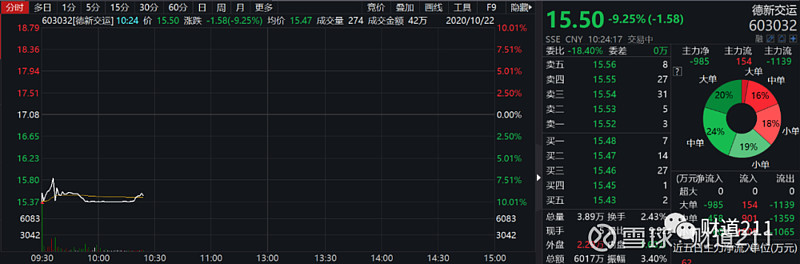

10月21日,证监会官网发布消息,联明股份(603006,SH)、德新交运(603032,SH)发行股份购买资产事项双双被否。今日复牌之后,两只股票股价不出所料均重挫:

两宗发行股份购买资产事宜基本情况如下:

一个是高溢价收购关联企业谋协同,一个是业绩下滑注入新资产求脱困,两者未获通过的原因皆为“未充分说明标的资产的核心竞争力、本次交易估值的合理性,未充分披露本次交易有利于提高上市公司资产质量”。

根据联明股份披露的重组预案,公司拟通过发行股份方式收购联明包装100%股权,将联明包装的汽车零部件包装器具业务纳入上市公司体系,与公司现有的汽车零部件生产制造、零部件供应链物流服务进行有机整合,从而提升公司作为汽车整车制造商配套企业的综合服务能力,交易作价5.82亿元,增值率高达521.48%。

联明包装由联明投资100%持有,后者为联明股份的控股股东。预案披露后,上交所已就主要客户重叠、标的核心竞争力、承诺业绩可实现性、高估值的合理性、高毛利率的可持续性等问题要求联明股份作补充说明。此前,市场上对标的资产构成及供应商背景尚存诸多质疑。

联明股份目前主营业务包括汽车车身零部件业务和物流服务业务两部分,根据联明股份2020年半年报,公司上半年实现营业收入3.53亿元,同比减少22.14%,净利润3817.23万元,同比减少18.9%。

同样存业绩滑坡的还有同日被否的德新交运,2019年上半年公司实现营业收入2734.57万元,同比减少42.67%,净利润252.71万元,同比减少46.86%,扣非后净亏损1128.16万元。事实上,德新交运自2013年至今已连续6年营收下滑,且2018年、2019年连续两年扣非净利润亏损。值得一提得是,德新交运当年IPO的中介机构是长江承销保荐、国浩律师和立信会计师。

在此背景下,德新交运拟发行股份及支付现金购买赣州致宏、健和投资、东莞致富和东莞致宏合计持有的致宏精密90%的股权。致宏精密100%股权的初步定价为7亿元,较净资产账面价值0.88亿元增值约698.29%。

6月24日,德新交运董事长王仲鸣在路演时表示,公司制定了道路运输、智能制造双主业发展战略,拟通过收购撬动公司在智能制造领域的战略布局。交易完成后,公司将抓住行业快速发展的市场契机,进一步增强公司智能制造板块的核心竞争力和市场竞争优势,以智能制造精密零部件为支点,把智能制造业务板块做大做强。

可以看出,经营不善的德新交运正在寻找新的业绩增长极,如何有效控制整合风险暂且不论,该预案披露后,上交所对其交易作价的合理性和标的公司的业绩波动同样提出了质疑。

从本次证监会并购重组委的审核结果来看,两起交易背后存在的共同点在于标的资产质量尚存风险。

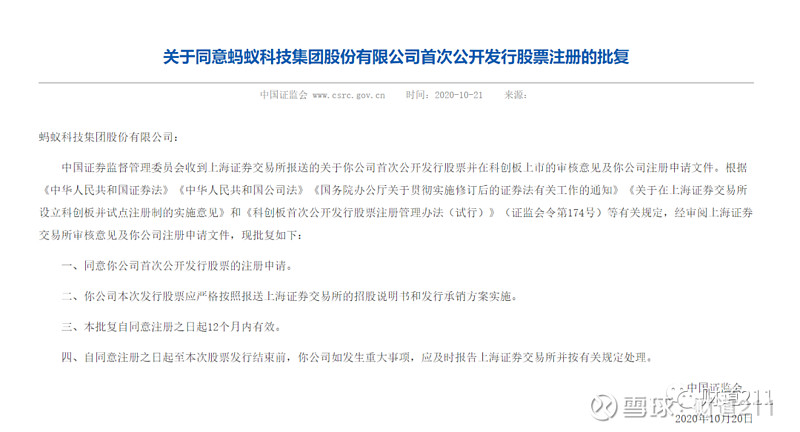

与此同一天形成鲜明对比的,是蚂蚁科技IPO获证监会注册:

一方面是上市公司并购重组被否,一方面是蚂蚁科技这一巨无霸IPO获批文,不得不说,现在迎来了企业IPO最好的时代,还没启动IPO的符合条件的拟上市公司,还不抓紧吗,这个风口能持续多久还真不一定!

更多文章

2、2020年以来A股股票IPO发行募集资金及发行费用情况总结

欢迎关注微信公众号:财道211

扫码关注我们