作者:小翡侠

来源:格隆汇IPO研究院

近日,又一家房地产上市公司分拆旗下物业管理企业赴港上市。

6月24日,众安集团分拆旗下众安智慧生活服务有限公司(以下简称“众安智慧”)向港交所递交招股书,拟在香港联交所挂牌上市。招商证券、中泰国际为其联席保荐人,安永会计师为其审计师。

众安智慧成立于1998年,是一家综合物业管理服务供应商。通过逾22年的经营,其业务线已覆盖长江三角洲地区及中国合共五个省份,包括浙江省、安徽省、江西省、山东省及江苏省。

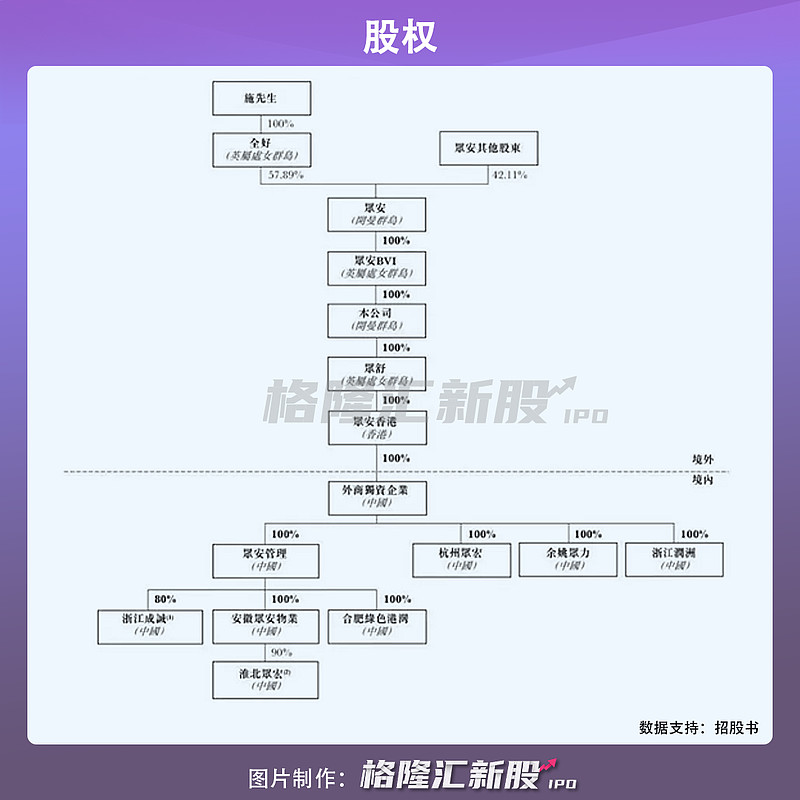

从股权结构来看,公司控股股东为众安集团,其中施中安持有众安集团57.89%的股份,另众安其他股东持股42.11%。

1

盈利依赖关联公司

从基本来看,公司业绩取得了一定增长。报告期内,营收由2018年的1.55亿元增加至2020年的2.31亿元,复合年增长率约为22%。净利润由2018年的1830万元增加至2020年的4700万元,复合年增长率约为60.3%。

公司表示,业绩增长主要得益于在管总面积增加。根据招股书,截至2020年12月31日,公司在管面积从2018年的910万平方米增加至1080万平方米,公司合约项目共有89个,共管理73个项目。

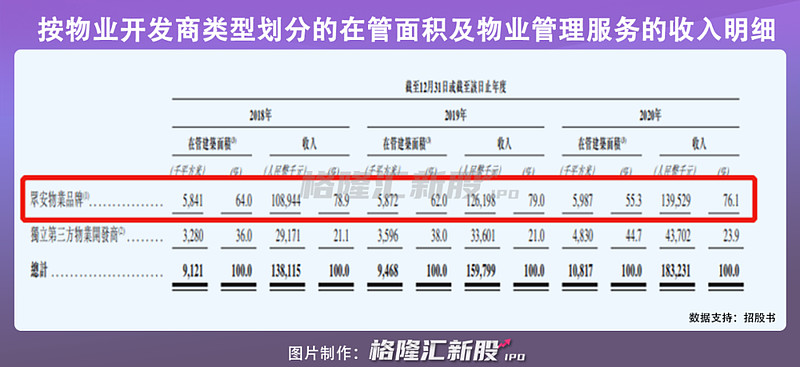

不过,需要注意的是,在管面积中,来自众安集团所开发的面积占比五成,且众安物业品牌开发的物业收入占到了总营收的七成以上。这意味着公司盈利非常依赖关联方。

从物业收入结构来看,公司主要有物业管理服务、非业主增值服务、社区增值服务三条物业线,但是物业管理服务收入比重超过八成,这表明,公司收入结构也存在单一风险,而这不利于公司的在同行业中的竞争。

另一方面,公司资产增加的同时,其负债也在增加。报告期内,2020年负债总额相比2019年增加了61.75%。虽然公司对此解释,这是由于去年贸易应收款项结余大幅增加导致。

但是,如果公司继续扩张在管建筑面积规模,较高额负债率或使其营运资金面临不足的风险。

2

市场竞争力薄弱

在内部面临盈利能力不足的风险下,众安智慧外部面临激烈的市场竞争。

由于中国城镇化进程加快及人均可支配收入的持续增长,物业管理行业近年实现显著增长。根据中指院资料,中国所有物业管理公司的在管建筑面积从2015年的约175亿平方米增加至2020年的259亿平方米,预计2024年面积将达到356亿平方米。

但是,伴随着红利赛道,物业管理公司市场竞争也进入白热化阶段。2015年至2020年间,物业服务百强企业在管建筑面积的份额已大幅增加,从28.4%增加至49.7%,预计到2024年,还将进一步增加至61.3%。

在激烈的市场竞争中,众安智慧想要分得一杯羹,需要提升自身营运能力。但是根据招股书,公司在管面积明显低于同行业,这意味在与同行业竞争对手的竞争中,公司可能无明显的竞争优势。

另一方面,公司项目布局也较为集中,根据招股书,公司在管物业管理服务收入均来自长江三角洲地区的浙江省和安徽省,而这意味着,如果这些地区收紧对房地产行业监管,公司盈利或受到波动。而从实际情况来看,近年来,中国政府已推出多项限制性措施抑制房地产市场的投机行为,这预期会给公司经营带来不利影响。

3

结语

今年以来,物业服务企业明显加快了上市的步伐,预计到本年末,物业板块上市公司总数量有望达70家。从已上市物业企业股价表现来看,却有超四成公司的股价下跌。可见,在上市热潮下,各公司也应该努力提升自身实力,不可盲目跟风,而众安智慧在面临内部盈利能力不足,且外部市场竞争激烈情况下,此次上市之路或许并不平坦。

关注公众号,回复“众安集团”获得最新招股书。

感谢您的耐心阅读,关注格隆汇新股公众号,IPO资讯早知道。