浦发转债上市已经两年多点的时间了,一直低位徘徊,我也是从2019年开始走进投机的不归路的,由于天生胆小,所以重点关注可转债的,对自己的定位就是低风险,不求高回报,期望年化收益率5%,如果能来一波银行类的牛市,那就完美了,现在回头看,真是一言难尽呀!

遥想当初,通过回测其他几个银行类转债的股转轮动,也能有不错的阿尔法收益,可惜事与愿违,经过两年的时间,转债溢价率由上市时候的30%不到,变成现在的超70%,自己设定的动态溢价率轮动点,一去不复返,轮动到正股后,从来没有回到过转债,股债轮动的阿尔法收益没吃到,正股的贝塔巨幅跌幅吃的完完整整,浮亏高达10%,那么分析下现在的情况,好决定是坚定的呆在坑里,还是加大剂量,药不能停。

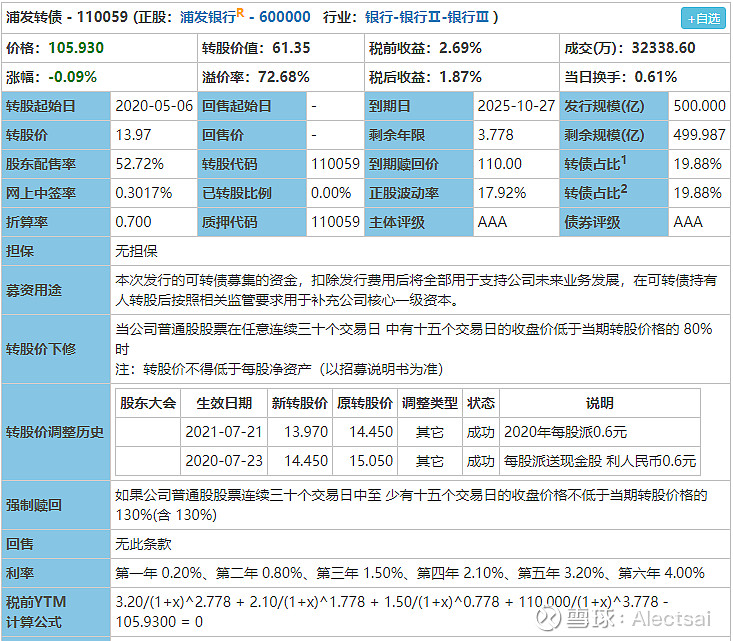

目前正股价格8.57,转股价13.97,溢价72.68%,现在的我有点像输红了眼的赌徒,心想是不是可以抄个底了,就是拍脑袋觉得浦发银行不会还钱,毕竟凭本事借的500个亿,怎么能说还就还,那么不还钱,只能在剩余的四年时间里,正股由现在的8.57等效拉升到13.97的130%,也就是18.16,那么收益率是112%,按照3.8年算,年化收益率是21.85%,想想都觉得太香了,但是这么香的东西,竟然轮到我,一反思立马就觉得不对劲,不可能有这么好的事情,那么既然这么好的事情不会发生,反面的结果不就是浦发银行真的会还钱,低息借款6年,或者会破天荒的破净下修。

(截图来源于集思录)

指望浦发银行独立于其他同类股票异军突起,是没希望了,只能寄希望于大势,那么如果有大行情,浦发也不是同类股票优秀的品种,越想越乱了。

有没有在一个坑里面的,在的你是否选择坚守;不在的你,是否打算也小仓位玩玩看?

以上表格都是拍脑袋瞎猜的两种可能性期望收益,极端情况就是还钱,损失时间成本,如果打新还能中点签,就能少损失点。