早盘,电力、电网及储能概念股盘中集体大涨,九洲集团、明星电力、乐山电力、大连热电等10余股涨停。

消息面上,昨天在济南召开的高层会议上,与会代表就深化电力体制改革、发展风险投资、用科技改造提升传统产业、建立健全民营企业治理体系、优化外资企业营商环境、推动香港更好融入新发展格局、增强人民群众改革获得感、推动城乡融合发展、完善宏观经济治理体系等提出意见建议。值得注意的是,电力体制改革排在了第一位,同时电力体制改革逻辑也最为最清晰。

“电力市场”重磅政策出台

5月14日,国家发改委发布《电力市场运行基本规则》,推动电量、容量、辅助服务交易更加市场化。新规自2024年7月1日起施行。其中市场成员新增储能企业、虚拟电厂、负荷聚合商等新型经营主体。

本次《规则》调整内容主要包括:调整有关市场范围、运营机构、交易主体表述;完善市场成员、市场交易类型相关表述;完善电能量、辅助服务交易等定义和交易方式;细化风险防控相关要求。全国统一电力市场“1+N”基础规则体系中的“1”,对加快建设全国统一电力市场体系做出顶层设计。

超长期特别国债利好能源建设

万亿超长期特别国债于5月起陆续发行,聚焦国家重大战略实施和重点领域安全能力建设。今日,20年期限的超长期特别国债首次发行,竞争性招标面值总额为400亿元,本期国债招标结束至5月27日进行分销,5月29日起上市交易。

中信证券研报指出,此次特别国债的投向将聚焦两大关键词:安全和发展。安全,涉及领域或包括高水平科技自立自强、国防安全、能源资源安全、粮食安全等;发展,涉及内容或包括发展未来产业、新型城镇化建设(公共服务保障设施)、人口高质量发展(养老、教育、托育等)、美丽中国建设(绿色低碳、生态环保等)等。

中信证券指出,考虑到外部环境的复杂性和不确定性,建议重点关注新型基础设施建设、空天产业和能源资源领域。一方面,金属、煤炭、油气等属于国家战略物资储备,对国防安全保障意义重大;另一方面,未来产业发展本身也有可能带来能源资源的结构性失衡,例如近期人工智能的快速发展引起了行业对电力能源短缺问题的担忧,建议关注雅鲁藏布江水电站建设、新型储能、核能、核聚变、氢能等新型电力系统构建部分。

财政部官网显示,本次超长期特别国债涉及品种包括20年、30年、50年,其中30年期于5月17日首发,20年期将于5月24日首发,50年期将于6月14日首发。

公用事业涨价预期

近日,燃气、自来水、高铁票价公用事业涨价的新闻不断见诸报道。方正证券指出,这一轮涨价潮可追溯到2022年以来的成本上涨,有4类公用事业价格从2022年以来明显上调:一是工业用电,在2021年11月-2023年3月,涨价7%;二是工业用天然气,在2021年12月-2023年3月涨价21%;三是公共汽车票价,2021年9月到2022年1月涨价12%;四是民用供暖,2021年12月-2022年2月涨价24%。

方正证券研报分析,结合历史和国际比较来看,公用事业涨价有成本上涨、价格偏低和地方财政压力这三方面考虑。

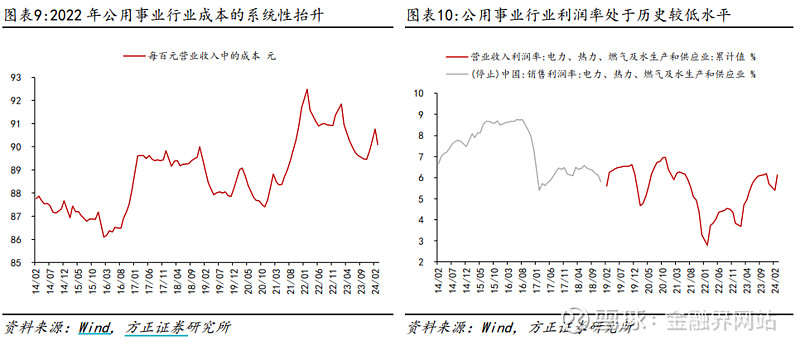

一是成本上涨。近几年,公用事业成本居高不下,压缩企业利润率。在20212022年这轮全球通胀中,布油价格最大涨幅达到3.4倍,国内动力煤期货价格上涨2.6倍。公用事业行业成本率从2020年底的87.7%上涨至2021年底的91.7%,提高了4个点,导致同期营收利润率从6.4%降至3.3%。202年以来,公用事业成本有所下降,但仍然明显高于疫情前水平,企业利润率仍承压。

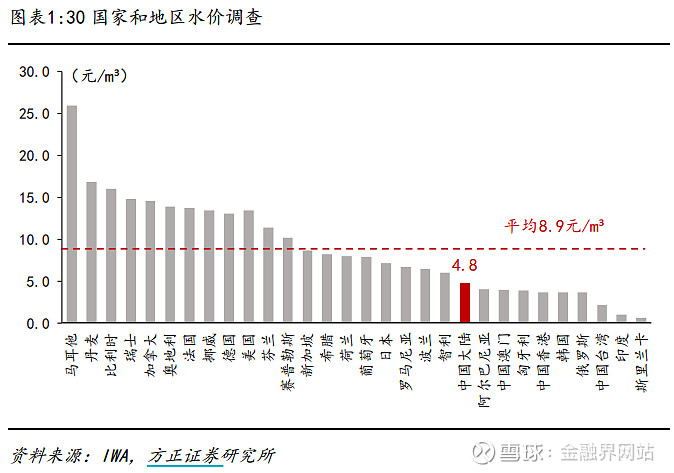

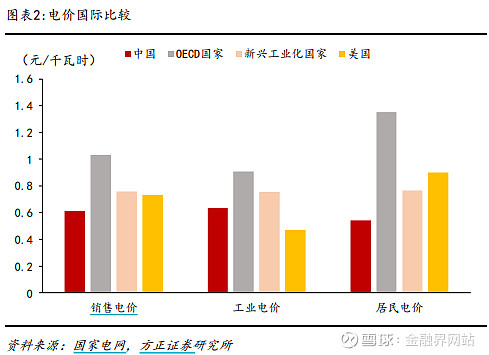

二是价格水平偏低。从国际比较和历史比较来看,我国当前公用事业价格特别是民用价格,在全球处于较低水平。基于这一考虑,水利部和国家发改委近几年分别提出过水电涨价的设想。

三是地方财政压力加大。公用事业行业较为依赖财政补助,且多为地方事权,但近两年来,土地出让收入减少等因素使得地方财政压力加大,公用事业涨价也有助于减轻地方财政压力。

浙商证券此前在研报中指出,公用事业和高铁票价上涨目前正处于初期,随着我国经济进入新发展模式,公用事业类企业后续可能逐步向市场化方向过渡,价格可能也会持续上涨。以公用事业为代表的红利类股票可能迎来估值系统性提升,由于该类行业整体价格弹性较小,消费量受提价影响可能相对较小,价格上涨逻辑或将成为红利资产超越“高股息”以外的新支撑。

聚焦“保供”与“消纳”双主线

国家能源局日前发布的数据显示,4月份全社会用电量7412亿千瓦时,同比增长7%。从分产业看,第一、二、三产业及城乡居民用电量分别同比增长10.5%、6.2%、10.8%和5.9%。

1-4月,全社会用电量累计30772亿千瓦时,同比增长9%,其中规模以上工业发电量为29329亿千瓦时。分产业看,1-4月全国第一、二、三产业及城乡居民用电量分别同比增长10.1%、7.5%、13.5%和10.8%。

中国电力企业联合会预测,2024年全社会用电量将达到9.8万亿千瓦时,同比增长6%左右。随着夏天的临近,用电高峰季也快到了,电力板块再掀起一波热度。

国家能源局综合司副司长、新闻发言人张星此前表示,今年以来,电力消费延续快速增长态势,预计今年度夏期间,全国用电负荷还将快速增长,最高负荷同比增长超过1亿千瓦(去年夏季全国最高用电负荷约为13.4亿千瓦),电力保供面临着一定压力。

国盛证券指出,整体来看,四月用电量增速环比有所放缓,但整体依然保持较高增速,其中产业用电量增速依然较快,或系产业持续恢复。展望后市,电力板块依然聚焦“保供”与“消纳”双主线。火电作为灵活性支撑电源处于政策红利期,当前煤价下行,火电盈利弹性空间提升。建议关注绿电板块,随着绿电/绿证交易推进和消纳问题解决,底部空间迎来拐点。

山西证券指出,用电侧,2024年一季度全社会及分部门用电增速均维持高增趋势,三产占比进一步提升;未来新质生产力发展及电能替代趋势推动下,用电量需求或将进一步提升。其中长三角及粤皖地区新兴产业布局较早、规模占比较高,且相关产业如光伏制造、AI数据中心等多为新高耗能产业,预期上述地区用电需求将进一步提升。

发电侧,火电板块:短期来看,24年一季度火电公司受益于成本端改善业绩多有显著增长,预计上游燃料价格大幅反弹可能性较弱,良好开局下全年火电板块优势仍将凸显;长期来看,煤电容量电价机制逐步推进,通过容量电价回收固定成本的比例逐步提升;两部制电价将持续支撑火电企业稳定盈利能力及分红能力,火电标的商业模式改善下的新价值点仍有待市场挖掘。

水电板块:短期来看,24年广西、贵州等地多发暴雨,二季度来水情况或迎边际改善;长期来看,水电资本开支高峰已过,电价或仍将上行,且随着资本结构的持续优化,分红比例仍有提升空间。

山西证券建议,关注区域优势更为显著的长三角火电龙头【皖能电力】、【申能股份】、【浙能股份】;充分受益电力市场改革成果的全国性电厂【国电电力】、【华电国际】;来水预期改善和红利风格持续背景下的【长江电力】和【国投电力】。