今天又是小微盘大幅杀跌的一天。

收盘后看了下,中证2000指数今天下跌2.19%,有4387家公司集体杀跌,即90%的公司都在跌。

另外今天有3个退市的,巨锤90%。好比昨晚还是1块钱,今天就砸到1毛钱。这财富的磨灭速度实在太惊人了,让人不得不引以为戒。

大家一定要注意,真的不能再瞎炒了!

一、注意挖掘结构性机会

回到投资现实中。

不管是过去几年,还是当下,亦或者未来几年,都以结构性行情为主。

即大盘宽基搭台,其他行业主题轮番表演。

比如前几年,盛行消费、医药、新能源,近几年则盛行煤炭、石油、有色金属,以及高分红资产。

就连同一行业主题内部都是结构性行情。

最典型的例子就是银行!

前几年,招商银行、平安银行是香饽饽,工行、农行、中行、建行、交行等巨无霸银行被骂惨了。近几年,两者境况刚好相反……

这导致什么品种火热异常,追买进去,隔两三年就大幅回撤;什么品种冷清寡淡,几乎无人问津,隔两三年就涨的高攀不起。

这个回撤、上涨可能迟来,却不会不来,就好像有个“导演”幕后主导似的。

也可能和投资周期规律有关。

涨多了跌跌多了涨,本就是市场常态。不管什么行业主题、不管成长还是价值,都有其“中枢”,价格围绕着这个“中枢”循环往复。也可以称作,钟摆理论。

尤其是在当前量能萎缩、缺乏增量资金的背景下,结构性行情已经达到极致,就好像电风扇一样。

在这个结构性行情背景下、电风扇行业轮动环境下,如果我们找错方向、踩错节奏,无疑很痛苦!

也正是基于以上这些前提,我一直在跟大家挖掘结构性机会。

之前我也相继跟大家写过恒生科技、恒生医疗、券商、旅游、新能源、房地产等的配置机会。

其中一些机会近期就曾高调表演过。

目前,在近期回调后,我正在关注、想买入配置的结构性机会,主要是港股中的医药医疗基金。

二、我想买入这3只基金

具体基金有这么3只:恒生医疗基金、港股创新药基金、恒生生物科技基金。

具体3只场内ETF基金及6只场外联接基金,我汇总到一个表格里了,并且附带了各项数据对比。需要的后台踢我。

具体买入原因,有以下4点:

第一,回撤比A股医药指数更大。

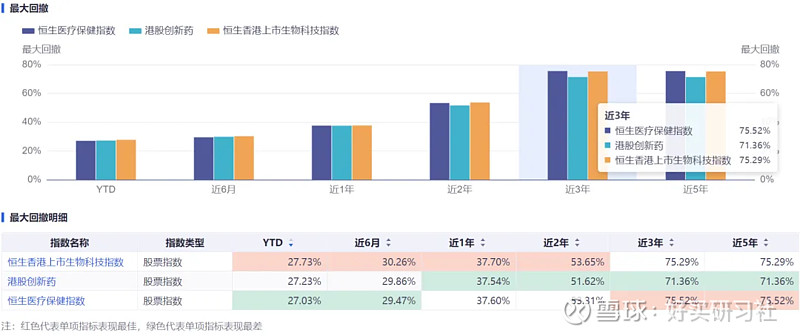

根据iFind数据显示,近3年,恒生医疗、港股创新药、恒生生物科技最大回撤75%、71%、75%。

同期国内医药100、全指医药,两个指数最大回撤在52%左右。

数据来源:iFind;截至2024年6月4日

后者好比一般腰斩水平,前者好比腰斩之后再腰斩,哪个更低一目了然……

当然了,国内一些细分医药指数回撤也很大了。以近3年为例,生物医药、中证医疗指数最大回撤大约71%、68%,也达到70%级别。

第二,指数市净率不到1.6倍,也在历史性低位附近。

估值方面,恒生医疗、港股创新药、恒生生物科技,目前市净率分别是1.59倍、1.54倍、1.56倍。

对医药等轻资产行业来说,这个市净率已经极低了。

数据来源:iFind;截至2024年6月4日

同时国内市场,中药、生物医药、创新药指数市净率2.6倍左右。然后是全指医药、医药100指数,市净率3倍左右。最高的是中证医疗,还在3.4倍。

Ps:港股医药医疗公司偏高研发科创属性,还未盈利,市盈率数据失真比较严重,不好直接对比。

再从指数点位来看。

以恒生医疗指数为例,目前指数明显还在极深洼地中,正是走微笑曲线的好时机。

数据来源:iFind;截至2024年6月5日

第三,总市值小,呈现出波动大、弹性高特性。

总市值方面,恒生医疗、港股创新药、恒生生物科技,目前平均总市值1.35万亿。

国内方面,全指医药总市值大约3.5万亿,生物医药、中证医疗各1.5万亿,平均总市值2万多亿。

明显港股医药总市值较小,流通市值更小,是个“小弟弟”。

以往也呈现出波动大、弹性高的特性。

数据来源:iFind;截至2024年6月4日

第四,一些公司账面现金比市值还高。

另外,恒生医疗、港股创新药、恒生生物科技指数,成份股更偏创新药、高新兴技术。

好比彩票,输了损失有限,赢了很嗨。

因此对这3个结构性机会:恒生医疗、港股创新药、恒生生物科技,我计划重点配置。3只场内ETF基金及6只场外联接基金名单,以及数据对比。

本文系好买研习社原创,如需转载,请在文章开头注明来源于“好买研习社”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。

免责条款:本文内容为基于公开资料研究完成,并不构成投资建议。投资者应审慎决策、独立承担风险。