一

4月是艰难的。

按照游资的观点,一般春季行情在4月上半月结束。

同时,4月也是上市公司年报和一季报的截止日期,一般发布日期越晚,业绩相对越差。

对于大部分靠概念上涨的垃圾股,等财报出炉,就是见光死。

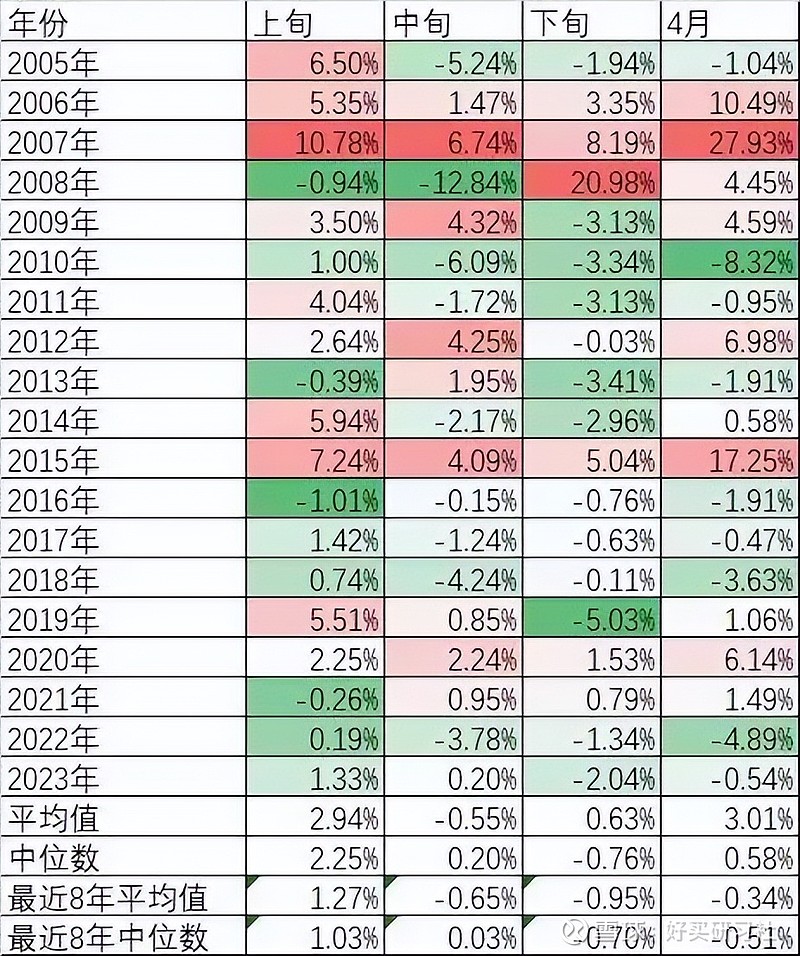

有博主的统计数据也支撑这一点:

除了2006、2007、2015年等几个大牛市年外,其他年份均不同程度的受到4月份特别是4月下旬日历效应的影响。

19年来的上旬、中旬、下旬的涨幅中位数分别为2.25%、0.20%、-0.76%。

从2016年开始的8年中位数(主要是剔除2015年大牛市的影响)分别是1.03%、0.03%、-0.70%。越到下旬影响越大。

所以,仓位较重,又担心坐过山车的同学,还是有必要趁反弹,降低下仓位。

二

但老司基依旧在加仓,今天主要加仓了下跌的银行和基建。

原因有3:

第1,我的高股息策略体系,相对不惧下跌。

第2,我一直视优质公司的股权为优质资产,长期可以跑赢现金和房价,只要有钱,我都会尽可能地换成优质股权持有。

我的目标是靠分红收入覆盖生活支出,在这一目标完成前,尽量持有股权而非现金。

第3,立足长期,忽略短期,对于优秀公司,拉长时间,下跌肯定是加仓良机;

4月下跌不是关键,下跌后估值是否便宜,以后还能不能新高,才是关键。

昨天聊完银行,今天继续聊聊基建龙头。

按照很多人的理解,基建属于地产链的一环,地产在下行,基建也不会好。

而且如果地产商的钱收不回来,应收账款就会变成坏账,净利润含金量不高。

市场的担心,有没有道理?

非常正确。

那我为什么敢与市场对抗?

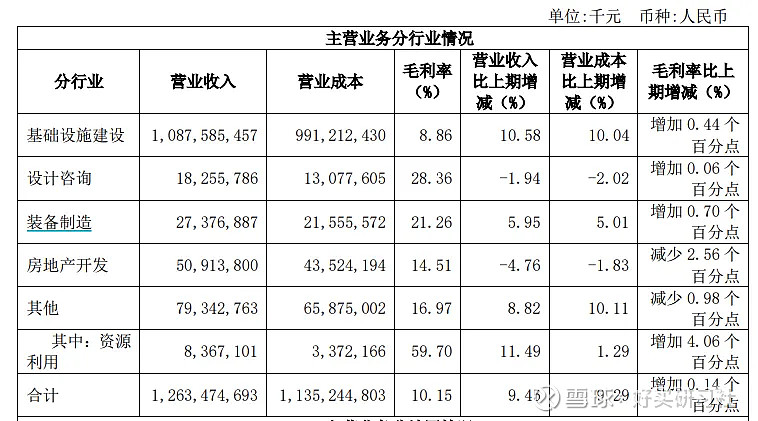

第1,优秀基建龙头依旧在增长,并未随地产下行而下行;

在地产下行的这3年,优秀的基建龙头扣非净利润分别增长了19%、9%、9%。

来源:Wind

两倍于GDP的业绩增速,并不低。

基建,依旧是稳增长的压舱石。

来源:Wind

第2,净利润的含金量,也不低。

如何衡量净利润的含金量?

业内通常用“经营活动现金净利润/归属母公司股东的净利润”指标,如果该指标大于1,说明公司收到的是真金白银。

21-23年,该公司该指标为1.15、1.39、0.47,22年和23年都大于1,相对正常。

第3,估值非常便宜。

虽然基建龙头仍在稳健增长,但市场的偏见却非常深。

该公司的ROE多年都在10%以上,正常情况下,市盈率10倍才是合理估值,至少值1倍PB。

但当前该公司A股市盈率5.1倍,市净率0.6倍。

港股更夸张,市盈率才2.8倍,市净率0.31倍。

23年年报宣布每股分红0.21元,对应A股股息率3.04%,对应港股股息率5%+。

只要公司未来保持5%+的业绩复合增速,加上5%+的股息率,大概率依旧能实现双位数的收益目标。

三

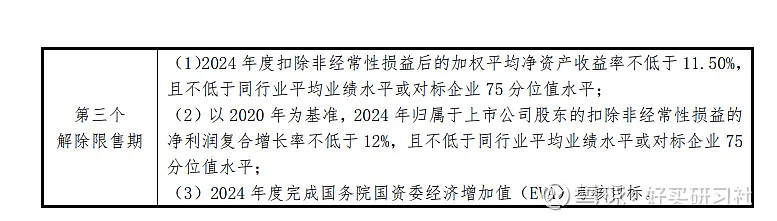

而且这种央企,也连续多年实施股权激励,并不像大家所想的那么僵化。

来源:上市公司公告

从煤炭这3年的大涨,再加上《投资者的未来》这本书,我更加领悟了一个道理:

第1,不要对任何行业抱有偏见,不需要投资热门行业,也能获得满意的回报;

第2,投资收益率的核心是预期差,由我们所付出的价格和所获得的股息率所决定。

当市场给出很便宜的价值时,一定隐含非常悲观的增长预期。

但如果市场预期业绩-5%,实际业绩却是5%,那么相比投资热门行业,相对承担的风险更低,实际获得的收益却更高。

本文系好买研习社原创,如需转载,请在文章开头注明来源于“好买研习社”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。

免责条款:本文内容为基于公开资料研究完成,并不构成投资建议。投资者应审慎决策、独立承担风险。

边学边赚,就在好买研习社,更多内容,可以关注@好买研习社