众所周知,公用事业板块主要包括为大众提供的基本服务和公共资源的公司,比如电力、水务、燃气等公用事业与环保行业,可以说其本身就是一个社会经济发展的重要基础。

从政策支持的角度来看,随着国家推进落实“碳中和”战略,公用事业行业的定位更为明确:

一方面,作为保障国家能源安全的重要领域,公用事业行业维护着全社会生产生活秩序的正常运行,发挥着传统能源压舱石的作用;

另一方面,国家层面的绿色低碳转型要求生态环境逐渐改善,推动着生态环保事业的长期发展。

因此如果展望未来的话,以电力、环保等为核心的公用事业行业有望迎来趋势性发展的新阶段。

从投资角度的角度来看,公用事业属性资产的一个最显著特点便是稳定性和防御性,尤其是其中因成本稳定、电价稳定、电量稳增长等原因而中长期业绩确定性较强的资产,即使在经济下行时期也能保持较稳定的现金流,这也是其提供稳定分红的重要基础。

因此在国内长端利率处于下行通道,市场风险收益偏好降低以及新版“国九条”颁布利好高自由现金流大盘股等大背景下,公用事业属性资产不仅具备较高的配置价值,更是有望获得一定的溢价。

有鉴于此,我们今天就来介绍一个一键配置公用事业优质龙头的行业指数——中证全指公用事业指数。跟踪该指数的公用事业ETF(产品代码:159301)目前正在发行中,对此行业感兴趣的小伙伴不妨关注起来。

接下去我们来看下中证全指公用事业指数到底是个什么样的指数。

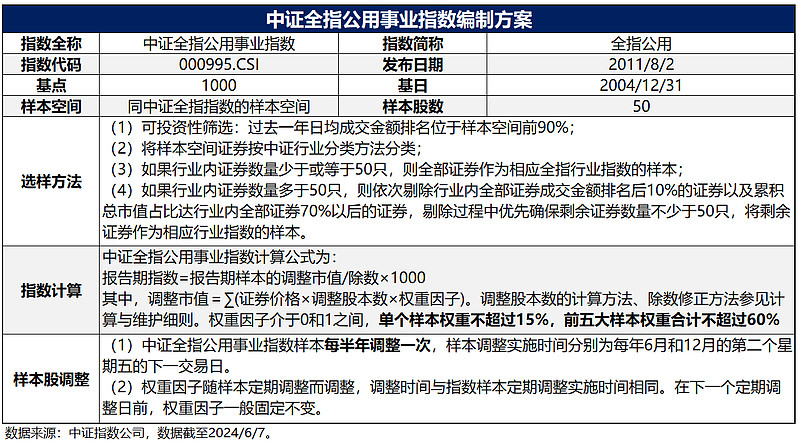

中证全指公用事业指数(指数代码:000995.CSI),简称全指公用,指数从中证全指行业中选取50只涉及电力、环保、储能等领域的股票作为指数样本,以此反映公用事业行业上市公司证券的整体表现。

该指数由中证指数公司于2011年8月2日发布,以2004年12月31日为基日,1000点为基点,每半年调整一次指数样本。

从中证全指公用事业指数的特点和优势来看:

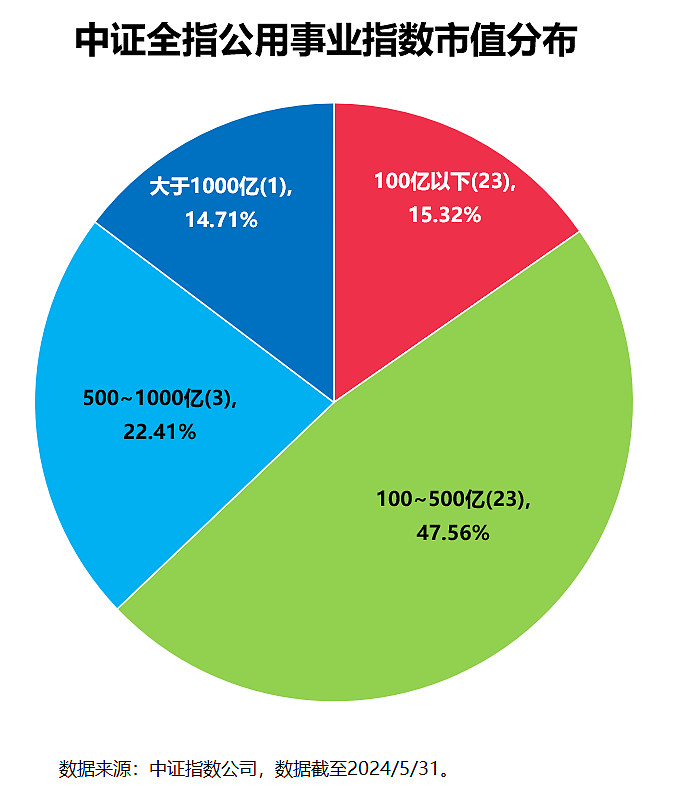

首先,从市值分布来看,指数成分股在市值权重分布大中小盘均有涉及,但总体偏大中盘风格。

具体来看,截至2024年5月31日,中证全指公用事业指数自由流通市值500亿元以上(大盘)的成分股共4只,总权重占比为37.12%,其中自由流通市值1000亿元以上(超级大盘)的成分股有1只,总权重占比为14.71%;

自由流通市值100~500亿元(中盘)的成分股共23只,总权重占比47.56%;流通市值不足100亿元(小盘)的成分股共23只,总权重占比15.32%。

指数成分股在数量上以中小盘股为主,但权重上则以大中盘股为主,大中盘市值风格明显。

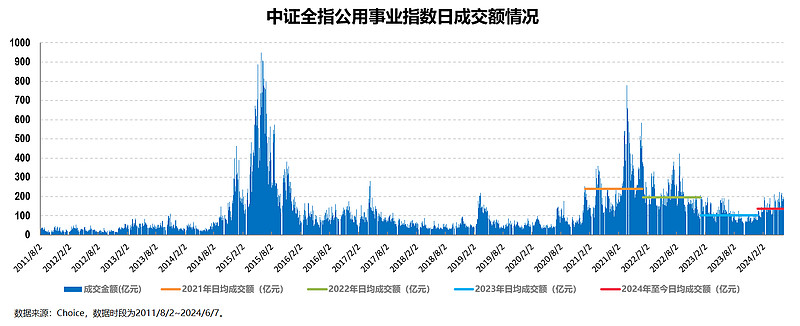

即便指数成分股数量不多且以中小盘股为主,但中证全指公用事业指数依然还能保持一定的流动性和交易活跃度。

根据Choice的数据,中证全指公用事业指数2021年至2023年的日均成交额分别为239.70亿元、194.12亿元、101.27亿元,2024年以来(截至2024年6月7日)尽管市场交投较为清淡,但其日均成交额依然能达到137.05亿元,指数成分股的整体流动性较为充裕;

另一方面,中证全指公用事业指数的成分股过去一年的日均换手率超过0.52%,指数成分股的交易活跃度也足够。

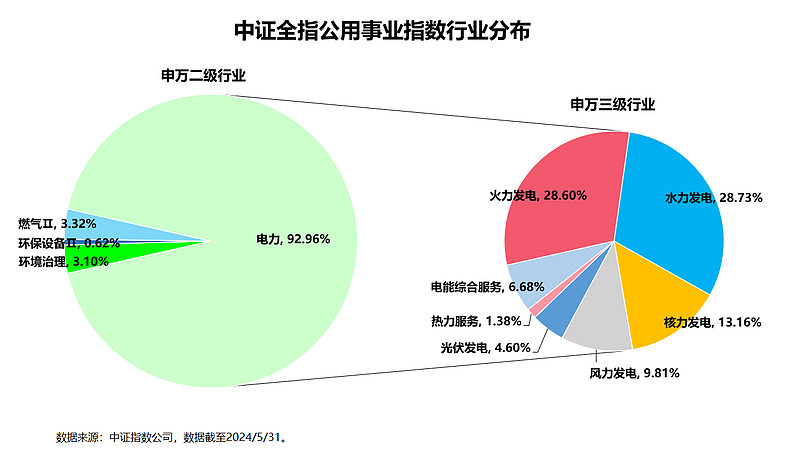

其次,从行业分布来看,指数成分股覆盖公用事业领域,同时又聚焦于火电、水电、核电等为代表的电力板块。

从指数成分股的行业分布来看,截至2024年5月31日,指数50只成分股聚焦于公用事业和环保2个申万一级行业,覆盖电力、燃气、环境治理、环保设备4个申万二级行业,其中电力板块的权重占比高达92.96%,“含电量”极高。

从更加细分的申万三级行业来看,指数覆盖了电力板块的全部细分子板块,权重占比靠前的三级行业为水力发电(28.73%)、火力发电(28.60%) 、核力发电(13.16%)、风力发电(9.81%)、电能综合服务(6.68%)等,仅这5个细分子行业的累计权重占比就高达到86.97%。

第三,从个股层面来看,指数成分股多为公用事业领域的龙头,持股集中度(前十大重仓股占总资产净值比)较高,价值风格较为明显。

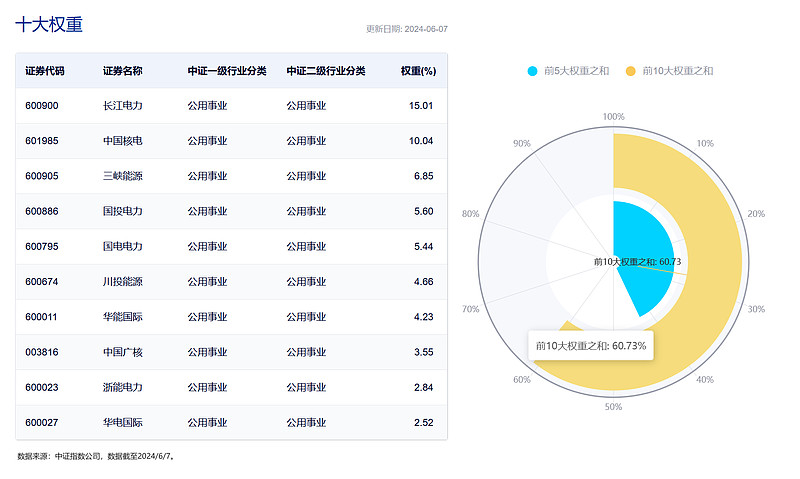

从指数重仓股角度来看,截至2024年6月7日,中证全指公用事业指数汇聚了电力行业的龙头:

仅前十大重仓中就包含“水电龙头”长江电力,“火电龙头”华能国际、国电电力、华电国际,“核电龙头”中国核电、中国广核,“风电龙头”三峡能源等长期表现优质的电力龙头企业,能够有效代表传统电力行业的发展趋势和方向。

具体而言,截至2024年4月1日,中证全指公用事业指数前十大成分股权重合计为60.73%,持股集中度较高。

权重排名前三的股票分别为长江电力、中国核电、三峡能源,权重分别为15.01%、10.04%、6.85%。

这些成分股经营稳定,业绩良好,行业龙头地位较为稳固,具备现金流充沛、盈利能力稳定、高分红和高股息等特点,在全球降息预期背景下投资价值突出。

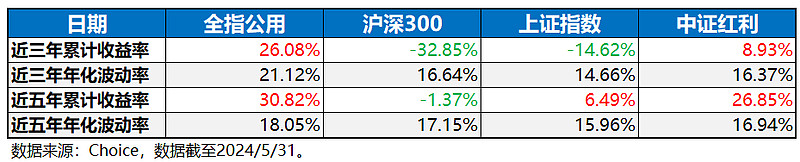

第四,中证全指公用事业指数长期收益稳定,优于中证红利指数等同类指数。

从上图中我们可以看到,中证全指公用事业指数长期收益(特别是五年来)较为稳定,波动率较低。

具体从业绩来看,截至2024年5月31日,全指公用指数近五年来累计收益率为30.82%,同期不仅超过沪深300的累计收益率-1.37%和上证指数的累计收益率6.49%,甚至还超过中证红利指数的累计收益率26.85%。

同时其年化波动率也只是略高于其他三个指数,意味着全指公用指数具有长期的投资价值,且整体的性价比较高。

特别是近三年来,在权益市场连续回调的背景下,公用事业板块逆势上升,截至2024年5月31日,全指公用指数近三年累计收益率26.08%,不仅超过同期中证红利指数的8.93%,更是远超同期沪深300指数的-32.85%和上证指数的-14.62%,充分体现出公用事业指数作为市场“定海神针”的稳健特性。

第五,从基本面的角度来看,指数估值趋于合理,盈利预期较为稳定。

首先,指数当前的估值依然具备一定的投资性价比。

从上图中我们可以看到,尽管指数今年以来不断上涨,但指数的估值依然不高。

更具体而言,截至2024年5月31日,其市盈率(PE TTM)为17.96倍,估值概率百分位为34.09%,估值水平适中,下杀的空间小、修复概率大,由此当前的全指公用指数依然具备一定的投资性价比。

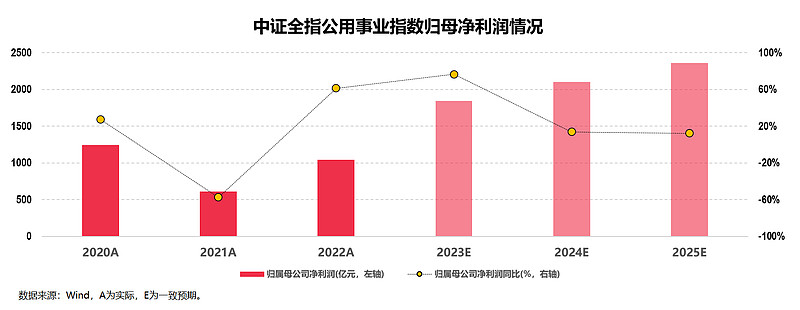

其次,指数的预期盈利保持稳定向上。

从指数的万得一致预期归母净利润来看,中证全指公用事业指数2023、2024、2025年的预期归母净利润分别为1647.54亿元、2102.60亿元和2360.91亿元,同比增速分别为76.63%、13.81%、12.29%,行业盈利有望持续保持稳定向上的态势。

综合来看,当前的中证全指公用事业指数一方面估值具备一定性价比,另一方面预期盈利又能保持稳定向上,未来依然具备较好的投资价值。

讲到这里,关于中证全指公用事业指数的投资价值就基本分析得差不多了。

目前市场上跟踪这一指数的产品有华夏基金旗下的华夏中证全指公用事业ETF(场内简称:公用事业ETF,产品代码:159301),该产品目前正在火热发行中。

拟任基金经理杨斯琪,中国人民大学经济学硕士,2018年7月加入华夏基金,具有6年证券从业经验。曾任数量投资部研究员、基金经理助理,现任华夏基金数量投资部高级副总裁。

其所属的华夏基金数量投资部是业内最早成立的独立数量投资团队(2005年成立),数量投研团队由30多位具有多年丰富经验的海内外专业投资经理以及专职研究人员组成。

从公司的角度来看,经过19年的投资实战,华夏基金一方面在指数基金领域硕果累累,截至2024年一季度末,华夏基金旗下管理的权益指数产品规模达到4700亿元,稳居业界首位,且年均规模连续19年保持权益ETF规模行业第一(2005-2023年,“年均规模”指当年各季度规模算术平均);

另一方面公司不断创新并积累了丰富的经验,管理能力获海内外机构认可,是境内唯一一家连续八年获评“被动投资金牛基金公司”奖(2016-2023年度,中国证券报),旗下ETF产品累计获得26次金基金奖、金牛基金奖等业内大奖。

最后部分再来解决一个问题:如何投资中证全指公用事业指数?

这个问题非常容易解决,原因在于,相较于市场其他行业指数,中证全指公用事业指数一方面定位清晰,主要聚焦于电力等公用事业板块捕捉红利股息与能源稳健成长机会;另一方面又具有长期稳定的回报,同时波动率较低,整体投资性价比较好。

因此,我认为其可能不一定适合作为定投标的,但中长期的配置价值却较高,对于那些明确看好公用事业板块(特别是电力板块)投资机会的场内投资者,以及需要配置公用事业板块作为均衡组合一部分的配置型投资者,类似于公用事业ETF(159301)这样的场内ETF就是很好的工具。

写到这里,我觉得今天的文章就差不多可以结束了。