#基金投顾# $久聪指数增强(TIAA026003)$ $久聪基金经理优选(TIAA026002)$ $久聪固收Plus(TIAA026005)$

今天聊聊市场所处位置和潜在空间。

我们通常会参考各种估值指标的历史百分来判断市场位置。比如看当前市盈率或者市净率在过去15年的排位,从小到大如果排在前30%,就认为偏低,如果排在70%以上,就认为偏高。

这种估值方法有很多问题需要修正,最主要的有两个。

一是估值中枢的偏移,随着市场发展和行业变化,指数估值可能并不会简单的均值回归,而是估值中枢缓慢单向偏移,这就会让历史分位的可参考性下降。比如A股的市净率在过去20年就有逐渐下移的特征,即PB降低了且不太可能回到过去那么高了,这样一来显示的PB分位可能很低,但实际上股市并没有那么便宜。

二是估值指标受周期性或一过性因素干扰,比如疫情这样的突发事件或经济周期,都会导致企业的净利润出现波动,盈利暂时性的恶化就会让市盈率虚高,这种情况下显示的PE分位就可能偏高,实际上股市并没有那么贵。

所以判断市场位置并不能简单的看估值分位,而需要根据具体情况分析各种指标形成的原因,再综合判断。

还有一个常见的问题,是大家对于市场位置和潜在上涨空间没有太直观的概念,比如从估值分位30%开始,涨到70%分位时,指数能涨多少?

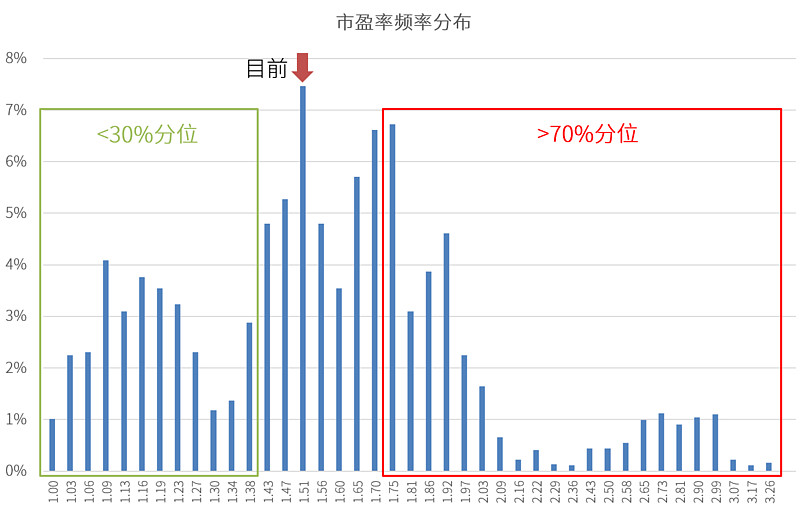

下图是过去15年万得全A指数的PE频率分布图,每个柱子代表3%的估值涨幅,比如最左侧第一根柱子,就是过去15年出现过的最低市盈率到它上涨3%以内出现的频率,后面每根柱子都是比前一根再上涨3%的区间:

(数据来源:wind)

从图中可以看出几点:

1. A股的特征是牛短熊长,估值分布并不对称,低估值的出现概率要远大于高估值。

2. 过去15年,最高PE大约是最低PE的3.26倍,估值波动的空间相当大。

3. 我用绿色方框标出了PE分位30%以下的范围。从历史上看,如果在PE刚进入30%分位时买入,到PE跌到历史最低值,大约还会有1-1/1.38=28%的下跌空间。你们看,低估值买入仍然可能跌很多,为了更安全我们当然可以选择等更低估值出现再买,但每次能跌到哪并不一定,想等越低出现的概率就越小,最终我们总是需要容忍一定的回撤,平衡被套和踏空的风险。

4. 从30%的PE分位,涨到70%的PE分位,估值能带来的涨幅是1.70/1.38-1=23%。

5. 我用红色方框标出了PE分位70%以上的范围,这个范围相当大,最高估值相比刚进入70%范围处,还可能有3.26/1.70-1=92%的涨幅。相比从分位30%到70%的23%涨幅,这个涨幅太诱人了,这也是为什么大家看到估值已经高了之后也不愿意轻易离场的原因,后面只要能吃到一波就能顶好几年,实在是舍不得。但后续的不确定性很大,择时不好就前功尽弃,卖出择时的难度要远远大于抄底择时。

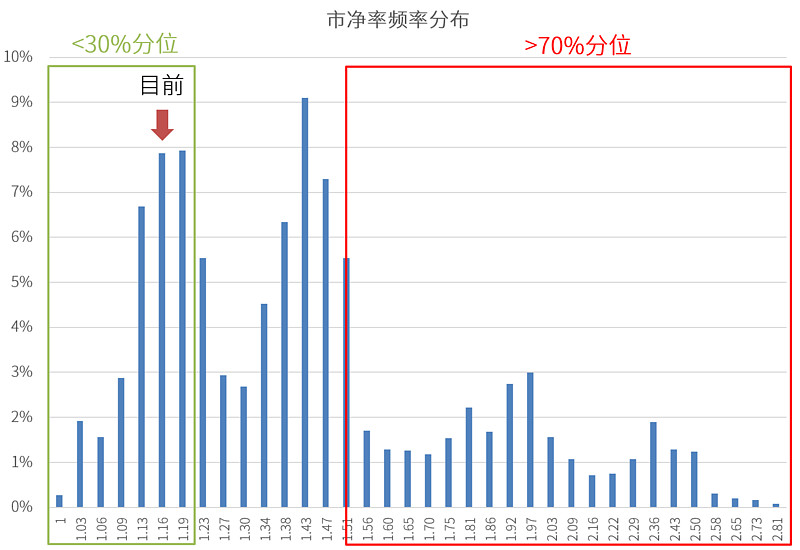

用市净率PB也可以画类似的图:

(数据来源:wind)

我把PB的5点分析也列一下:

1. 估值分布不均匀,和PE的现象一致。

2. 过去15年,最高PB大约是最低PB的2.81倍。

3. 如果在PB刚进入30%分位时买入,到PB跌到历史最低值,大约还会有1-1/1.19=16%的下跌空间。

4. 从30%的PB分位,涨到70%的PB分位,估值能带来的涨幅是1.49/1.19-1=25%。

5. 最高PB相比刚进入70%范围处,还可能有2.81/1.49-1=89%的涨幅。

PE和PB显示的结果有差别,就像一开始说的,PE的结果可能过高的估计了市场位置,而PB可能过低估计了市场位置,综合判断时候可以拿这两个指标的对应结果作为上下限,划定一个参考范围就是了。

当然未来不会完全和历史相同,历史数据只能是做参考,当我们看到市场所处的估值位置时,可以对大致的涨跌空间心理有个预期。

基金有风险,投资需谨慎。投顾机构不保证以上基金投资组合策略一定盈利以及最低收益,也不做保本承诺。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。