存储产业链各环节库存去化显著,价格趋势改善。从下游看,手机、PC等客户库存已正常化,数据中心客户库存经过几个季度去化也大幅消化。存储芯片环节看,美光FY23Q3库存水位已经企稳,DOI减少约4天。价格方面,Trend Force预期三季度开始,部分存储产品将开启价格回弹。

AI 时代,DRAM 需求爆发

存储器是用于存储数据的媒介,包括生活中常见的光碟、U盘、移动硬盘、磁带、内存条在内的产品都属于存储器。存储器一方面存储程序代码以处理各类数据,另一方面存储数据处理过程中产生的中间数据、最终结果,存储器是现代信息产业应用最广的核心零部件,深入应用到生活及生产中的方方面面。

随着摩尔定律的发展,半导体存储器凭借优异的读写速度、低成本优势、巨大的单位面积容量三个方面的优势成为主流存储,光碟、磁带甚至机械硬盘等形式的存储介质逐渐退出市场。

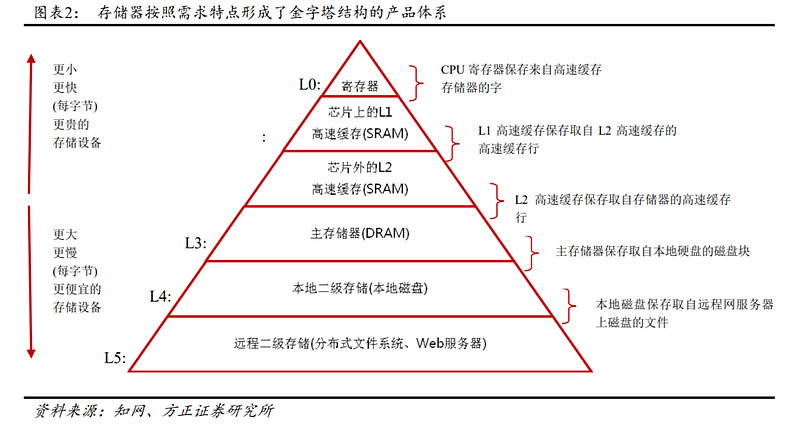

存储器的主要功能是存储程序和各种数据,并能在计算机运行过程中高速、自动地完成程序或数据的存取。金字塔结构的分层存储体系能能够最大化存储效率。因此复杂的计算系统往往会分三到四层存储单元,比如 PC 分为一级缓存、二极缓存、内存、硬盘等多个层次的存储体系。实际上根据金字塔体系不同存储层次的性能要求,产业衍生出了 SRAM、ROM、DRAM、Nand Flash 等性能要求各异的产品类别。

需求结构:DRAM 下游以服务器及手机应用为主

DRAM 存储芯片主要应用于手机、服务器、PC、TV 等应用中。在手机应用中,DRAM 的作用在于为 AP 处理运算提供数据存储的空间。手机 DRAM 要求极致的低功耗设计,以 LPDDR 为主,PC 对功耗的要求相对更加宽松,以 DDR 产品为主。服务器、PC 应用中,DRAM 同样发挥着为 CPU 提供数据暂存空间的作用。

手机 DRAM 产品轻薄化趋势非常明显,内存 PoP 是大趋势。未来中高端智能手机平台多会采用 PoP(Package on Package)形式,将手机的 AP 处理器芯片与 LPDDR 存储芯片封装在一起。PoP 方案的优势在于高主频下的 EMI 和信号完整性表现更好,但是发热散热更高、生产成本更高。PoP 封装对封测产线生产工艺要求高,产品良率相对传统封装方案还有一段差距。

手机内存不断向低功耗、高频率、大容量三大方向发展。目前市场以 LPDDR3、LPDDR4、LPDDR4X 为主流产品。手机显示屏从早期的 720p HD 屏,到目前进入主流的 1080P FHD 屏,显示屏的分辨率越来越高,高分辨率高帧率的视频数据处理对内存的带宽要求越来越高,高频率化是手机内存的发展趋势。LPDDR 3 的主流频率在 800Mhz,到了第四代 LPDDR4 的内存频率达到了 1600Mhz。

AI 时代,DRAM 需求激增云计算时代,服务器对 DRAM 需求直线上升。

单个服务器需要处理的数据量越来越大,对 DRAM 存储容量的需求在不断扩大。2017 年标准型服务的 DRAM 平均容量为 145GB,美光预计到 2021 年标准型服务器的 DRAM 平均容量将达到 366GB,CAGR 复合增速达 26%。

AI 服务器的存储器芯片用量巨大。以浪潮在 2018 年 Open PowerSummit 展会展示的 FP5280G2 为例,这款产品已经完成了对 AI 领域的主流开源软件的适配,可扩展 44 个处理器核心、2TB DDR4 内存、4 个 GPU,能够大幅缩短 AI 系统的线下训练时间。

AI 服务器的 DRAM 配置需求庞大,单台 AI 服务器的 DRAM 用量达到 2.5TB,而目前普通的服务器 DRAM 用量仅仅为 145GB。AI服务器的大规模普及将极大的推动 DRAM 市场增长。

出货、盈利最差季度,存储芯片有望逐季改善

下周密集进入Q2业绩预告期,供应链Q2或为出货/盈利最差季度

舜宇光学发布6月出货量数据,2023年6月公司手机镜头出货量同比上升25.8%,手机摄像头模组出货量同比上升29.3%,主要系2022年从5月开始整体智能手机市场需求疲弱,2022年全年数据看6月为最低点;车载镜头出货量则由于汽车供应链关键零部件出货缓解同比上升19.2%。我们认为,下半年是传统电子旺季,新机密集发布或带动需求提升。下周或密集进入Q2业绩预告期,多数设计环节由于供过于求,竞争较为激烈,我们预判整体供应链环节看Q2或为出货/盈利最差的一个季度。

存储或为下一个面板,PC/AI服务器拉动需求

自2023年2月以来,TV面板价格在供给侧减产、库存回归合理水位、海外渠道补货及品牌采购需求提升格局下,截止到目前价格有一定幅度的上涨,面板显示驱动IC需求也相应提升。

存储供应链目前来看,供给侧海外原厂坚定减产,需求侧:

1、PC已恢复常态,且微软加快Win11普及,该次升级对用户的硬件配置要求更高,尤其是CPU及TPM2.0强制限制,将拉动更多PC用户换新需求,Statcounter数据看,今年2月Win10的全球份额超过70%,整体看Win10的生命周期即将结束,2024年Win11系统将进一步拉动终端需求,PC行业亦或进入智慧PC时代。

2、AI服务器驱动海外大厂转产HBM类高端存储产品,我们预判库存有望逐渐进入合理水位。我们认为存储价格Q3开始逐渐企稳,或成为下一个面板。依据TrendForce最新研究,预计2023年Q3DRAM均价跌幅将会收敛至0%-5%,预计2024年会止跌反弹;而NANDFlash方面,估计Q3整体均价下跌约3%-8%。

DRAM是AI时代宠儿,底部反转可期

宏观条件有望企稳,DRAM底部反转可期:根据我们在《美联储转鸽对半导体行业的影响分析》报告中提到,除行业自身供需影响外,美元利率对于半导体行业景气度和股价拐点都有极强的影响。复盘历次DRAM周期,我们可以看到虽然DRAM周期会受到自身的供需影响,但是在宏观波动较大的时期美元利率是更加影响行业供需的因素。随着美联储加息预期的减弱,目前美元利率引导DRAM周期拐点,行业有望迎来底部反转。

AI是DRAM行业增长引擎,CXL技术带动计算性能提升:目前虽然DRAM行业依然处在下行周期,但是和AI相关的DRAM产品需求却表现出反差需求火热。在AI时时代,DRAM将成为新宠儿,新的增长引擎已经确立。CXL带来的DRAM池化技术可以大大节约数据中心的建设成本(TCO),同时也将大大带动DRAM的用量,节约下来的成本我们认为将会主要用于对DRAM的采购。TB级别的DRAM将会在更多通用性服务器中广泛使用。CXL技术有望进一步提高服务器效率,AI时代DRAM受益程度不亚于GPU。

随着美联储加息预期的减弱,DRAM底部反转可期。同时在AI的大时代下,DRAM有望成为继GPU后,另外一重要算力核心,同时DRAM的价值当前也被严重低估。随着CXL的应用渗透率提升,服务器也从传统围绕CPU的设计思路转向为以DRAM为中心的架构。AI将成为DRAM下一增长周期中最重要的增长引擎,我们看好DRAM产业链。

相关受益标的:

1、CXL技术产业链相关公司:澜起科技。

3、HBM和DRAM封装产业链:通富微电、深科技、长电科技。

4、制造端可提供高深宽比设备厂商:中微公司、北方华创、拓荆科技、微导纳米。

平安证券《DRAM和NAND Flash价格将持续下跌,华为手机销量下半年有望快速回升》

华西证券《DRAM是AI时代宠儿,底部反转可期》

华金证券《步入Q2业绩预告期,或为出货、盈利最差季度,CIS、存储、AIoT、模拟有望逐季改善》

方正证券《半导体系列专题报告(二):存储芯片供需解析》