先看新房vs二手房。

假设现在一套新房市价200万,而同地段的3年前买的旧房市价也是200万(暂时忽略新旧房的价差),而这套房3年前的成本为100万。那么,根据新规,如果卖二手房则要征收(200-100)*20%=20万的所得税。而卖家不愿意承担这20万,所以买家必须承担。但买家也不是傻子,为啥我要多掏20万买你的旧房呢?干脆我去买新房吧。所以新房的需求增加,供给不变,所以价格上涨。而对于旧房的卖家来说,明摆着现在220万是卖不出去了,那干脆我吃点亏,自己承担这20万的一部分吧。最终经过无数次的此消彼长,对买家的均衡价格是210万(新旧房价格相等)。所以,最终房价还是要涨。但是,对于卖家来说,以前自己能净赚100万的,现在自己需要承担20万税收的一半了,只能净赚90万,想想这三年来的通胀+机会成本,不禁感叹,以后还能不能投资买房了?

这就引出了第二个跷跷板:自住房vs投资房。

自住房是刚需,媳妇总归要娶,所以总是要买的。但由于以后二手房自己要承担一半的税收费用了,扣除通胀和机会成本,谁知道以后还能不能赚钱了。有闲钱的不如拿去买信托(年化10%至少),谁能保证房子能每年涨10%呢?所以,新房需求大增,而投资房需求大减。

这就引出了第三个跷跷板:买房vs租房。

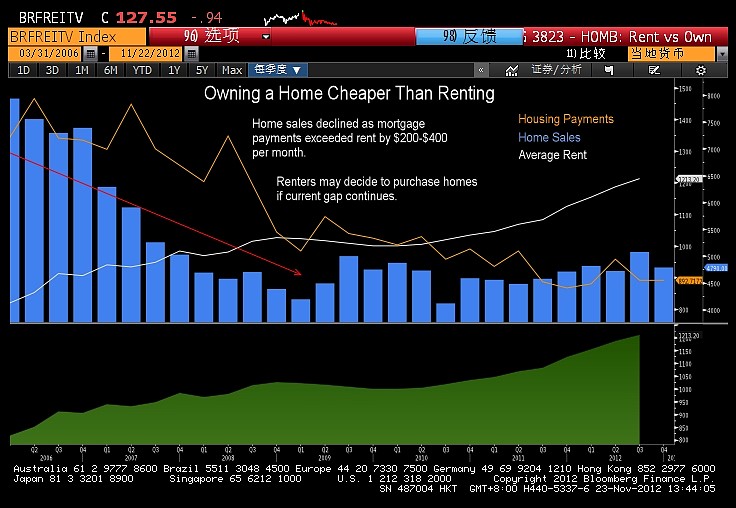

由于投资房买的少了,大家都是自住,那么可出租的房源就相对减少,房租就得上升。对于租售比的官方数据我没有找到,但根据我的测算,上海的租售比应该在400-500,也就是说要40年才能收回成本。而国际上比较正常的比值在250,也就是差不多20年收回成本。可见,现在租房远比买房划算。但大家如果都不买投资房了,房源供给不足,租售比也会下降,如果最终下降到合理的20年,那么房租需要涨一倍。直到租房的人认为买房更划算为止。美国现在就出现了这种情况,房租(每月1200刀)比月供(每月900刀)还要高出三分之一,所以房价一直在涨。所以从这个角度来说,税收对抑制投机还是有作用的,但对租客来说就不是好事了。

最后来看第四个跷跷板:开发商vs政府。

由于大家都去买新房,而成本没变,所以开发商会大赚一笔。因此房地产企业明年(销售大约一年后结转收入)的业绩会有不错的增长。但马克思告诉我们有平均利润率这个东西,如果大家都觉得房地产赚钱,大家都会去做,所以地产商会增加,土地拍卖的时候买家也会增多,价格上涨,最终赚钱的还是政府。

所以,兜了一圈回来,我们的政府赚了两次钱(税收+卖地),外加抑制了投机需求,可以说是大赢。而最低层买不起房子需要租房的人,确要面临飙涨的房租,可以说是大输。希望政府能把多赚点钱通过补贴还给穷人。对于刚需的中产来说,房子还是涨了,小输。而对于富豪阶级呢,我想大多数还是会选择加速外逃吧。北上广中心城区稍微好点的房子都得上千万了,折成美元160万刀。夫妻俩移民也只要50万(过5年还会给你),在中西部买个房享受田园生活也只要20万,还剩90万,按照投资标普五百年均7%的收益,每年收入6万多,也能过得相当滋润,最主要的是不用工作,还能享受一流的空气,一流的福利,一流的食品安全,和一流的自由。何况富豪们何止一个1000万。。。