家庭流动资产配置图

关注公众号:顺势牛牛

雪球ID:顺势牛牛

微博:顺势牛牛

说到资产配置,大家的共识就是留一部分生活必须的钱,然后另一部分钱拿去理财,获取收益,如果钱多的话还可以买收藏品、投资一些房产。这些都是粗放型的资产配置,实际上目前有一个国际公认的,最科学的资产配置方案,那就是标准普尔象限图。

以上内容属于老生常谈,大家都已经耳熟能详了。

我们今天要谈的是家庭流动资产配置。

首先要说明一下什么是家庭流动资产,就是去除掉固定资产、固定支出、每月负债和每月生活费之外的增量资金和存量资金。

固定资产,一般家庭主要就是自有住宅和商铺等。

固定支出,主要是指商业保险、教育支出、物业费、房租等等。

每月负债,一般家庭大头主要就是指偿还房贷。

生活费,衣食住行、吃喝拉撒的费用,多少因人而异。

家庭的增量资金,主要来源是工资收入、租金收入、兼职收入、权益类分红收入等等。

我们这里要谈的家庭流动资产配置,主要就是针对标准普尔家庭资产配置图中的第三象限和第四象限的部分内容进行细化操作。主要包括股票、基金、债券等。

经常听到有网友说,我某某股票赚翻倍了,但是买的太少。是的,问题的关键就在这里,你敢重仓的资产,往往收益差强人意,你随便玩玩但是不敢重仓的资产,收益往往爆表。但是反过来,你依然不敢重仓某只你看不懂的股票,除非你赌性太重,赢了会所嫩模输了工地搬砖。所以说,资产配置的重要性,就在于让你敢上身家,资产配置决定了90%的投资收益。投资中主动预测市场并不靠谱,资产配置才是可以帮我们穿越牛熊轮回的可靠办法。

“最简单的资产配置模型,就是股债动态再平衡,一半仓位配置股票类资产,一半仓位配置债券类资产,然后根据偏离度或时间,进行再平衡。

在这个模型中,完全不需要任何预测,只需要坚定执行既定投资计划,自动就可以实现,在股市高位减仓,在股市低位加仓。“

——沈潜

那么我们来看看都有哪些资产可以进行配置,这些资产目前的状态是什么样的。

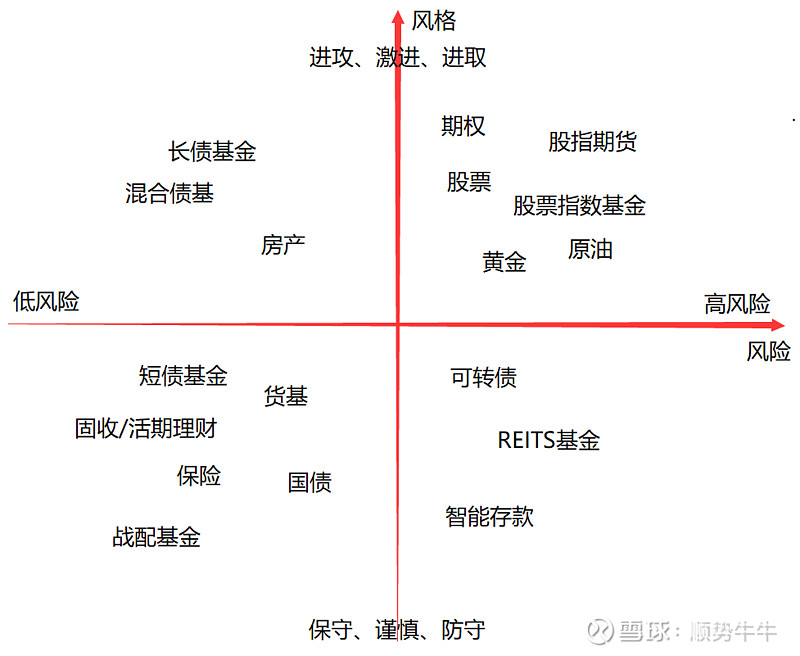

这里我们引入一个全新的四象限图,分别用风险和风格来作为横坐标和纵坐标,来区分各大类资产的不同。风险从低到高,风格从谨慎到激进。如下图:

1、 股票类资产

这类资产的特点是风险高、波动大、收益可高可低可亏损。

目前股票市场出现的现象就如腾腾爸说的所谓二元失衡状态,出现严重分化。银行、保险、地产、基建被称为四大惨,无论估值和股价都屡创新低、卧倒不起;而相反,消费、医药、科技等行业则被抱团取暖,估值过高,即使业绩增速升高也来不及消化估值。

股票类资产还有一种类型,就是指数基金。指数,尤其是宽基指数不怕黑天鹅、不怕灰犀牛、不怕踩雷、不怕明斯基时刻、不怕雷曼时刻,具有天然的永续性和新陈代谢功能。

股票类资产还有一类就是现在比较火热的主动基,例如瑞远成长价值混合007119,关于如何选择主动基非常有讲究,需要另文阐述,不在此文讨论范围之内。

期权和股指期货,属于金融衍生类产品。由于原理复杂,风险较高,操作难度大,资金门槛高等原因,不是普通家庭资产配置的重点(大牛猫和守望者除外),不在本文讨论范围。

2、 债券类资产

这类资产的特点是风险低,波动小,收益也较低。

目前债券市场已持续超过半年的熊市状态,企债指数一路下跌,而在恒大爆出利空消息第二天,还出现了单日大幅跳水的情况。十年期国债收益率一路上行,目前在3.0%~3.2%之间振荡。尤其是现在全球货币宽松,这些年利率持续下滑,债券类资产的吸引力连年走低。

债券类资产还有一种类型,就是可转债。可转债属于下有保底,上不封顶的产品。可以使用双低策略摊大饼直接买入一批可转债,或者买可转债基金,比如华宝可转债240018。

一般我们普通人投资债券市场,都是通过债券基金买入。债券基金根据债券仓位的大小,可以分为纯债基金、一级债基、二级债基、偏债混合基等。

纯债基金,必须持有80%以上的债券等固定收益率产品。又可以分为中短债基和中长期纯债,收益和风险也是递增。纯债基金作为类现金管理工具,收益可以跑赢余额宝等货基和一些理财产品,当然也有一点风险,也就是一段时间内的浮亏。

一级债基,包含80%以上仓位的债券,其中包括可转债与可交换债,还可以网上打新股。一级债基比纯债基风险大,典型的例子如国投瑞银双债增利161216。

二级债基,至少配置80%债券或可转债,剩下20%可在二级市场买股票,因此收益和风险略高,比较考验基金经理水平。典型的例子如易方达安心回报110027。

偏债混合基,可以二级市场买股票,可以线下打新,持有股票的比例甚至可高达50%,因此收益和回撤一般都比其他类型债基更大。典型的如广发聚安混合001115、易方达安心回馈001182。

长期来看,各类债基的年化收益排序如下:

货基<短债<增强型短债<定开债<长期纯债<二级债基<混债基

其中,增强型短债基:华泰紫金智盈

3、 房产

现在国家政策是房住不炒,因此除了刚需和改善房,房产投资需要非常谨慎。通常一二线城市的核心地段的住宅房产才适合投资。房产属于固定资产投资,需要的资金量较大,不在本文的讨论范围之内。

4、 贵金属、资源类资产

主要是指黄金、白银和原油。黄金属于避险类资产,与国际环境极度相关,不适合大量配置,操作风险极高。而且目前也涨幅较大。

原油类资产是典型的长周期资产,近期由于疫情影响,全球新能源开发逐步推进,现在原油类资产进入低谷,也不适合长期持有。

5、 固收+/银行理财类资产

随着利率的不断降低,现在银行理财的收益也在逐步下降,尤其是现在政策规定,理财类产品不再刚性兑付,所以银行理财产品的吸引力也在逐步降低。

不过现在有了很多替代性的产品问世,也算是填补了这部分银行理财的空缺。比如智能存款、固收+理财产品、活期理财等等。这些产品收益比银行存款、货币基金和国债高,风险比股票类资产低,是个不错的风险厌恶型投资者的理想产品。

智能存款可以在京东金融上看看,是个不错的平台,各家商业银行、城商行的集结地。而且国家对个人50万元以下的存款有兜底政策保障。

银行活期理财,推荐浦发银行的活期理财,1万元起步,1天滚动,目前年化3.x%左右,是个不错的货基的替代产品,唯一的缺点是相比货基,有1万元的起步门槛。

固收+产品,固收+理财产品是近年出现的概念,用来替代不再保本的银行理财产品。主要的仓位构成以债基为主,股票为辅的灵活配置方式,以取得高于银行理财的收益,小于股票回撤波动的风险,所以被称为增强型固定收益类产品。一般都是股票仓位较小的二级债基产品。典型的产品如广发趋势优选灵活配置混合C 008127、民生加银鹏程混合C 007749等。

6、 保险

这里说的保险,通常是指商业保险。一般普通家庭需要的保险组合通常是寿险、重疾险、意外险、医疗险。保险属于固定支出,不在本文讨论范围之内。

7、 私募/信托类产品

私募和信托类产品的进入门槛比较高。优秀的私募产品虽然也很好,但是渠道有限,资金门槛也较高,私募产品和主动基一样,也是看人吃饭,选择好的基金主理人也是很有讲究的。关于主动基的选择会另文阐述。信托产品也一样,有较高的资金门槛,最要命的是,现在信托产品也不是百分之百刚性兑付了。存在暴雷的风险,因此不在此文讨论范围之内。

从上述的说明中可以看出,各种大类资产都有各种各样的优缺点,单一的产品配置不能满足我们的理财需求。所以就需要进行资产配置,合理搭配,才能达到最佳效果。

我会遵循以下几个原则。

1、 个人的预期收益和风险承受能力

“大多数人在资产配置中犯的错误,根源就是追求不切实际的收益率,同时高估了自己的风险承受能力。——沈潜”

2、 计划你的交易

指数低估持续定投买入,正常估值坚定持有,高估分批分仓卖出。

增量资金低估择时定投,存量资金大底战略建仓、大跌分批补仓。

备用资金轮动买入短期底部品种,国债逆回购、货币基金、短债基金、国债ETF、银行活期理财、固定+理财、智能存款、长债、可转债等(风险逐级增加)

3、 交易你的计划

以低估定投为主,趋势波段为辅,兼做价值择股技术择时

每天统计指数估值,每周发布一次,并据此拟定操作计划

股票则是精选价值成长股,用价值投资的理念投资成长股

家庭流动资产配置实例:

指数基金30%+债券基金15%+股票25%+可转债20%+活期理财10%

指数基金:宽基+行业基+策略基

债券基金:纯债基+混合债基

可转债:可转债基金

可转债基金:鹏华可转债、汇添富可转债、长盛可转债、华宝可转债、兴全可转债混合

股票:核心资产+硬资产

长电、平安、保利、宁沪高速、招行/平安银行、上海机场、恒瑞医药、东方财富、爱尔眼科、中国中免、美的

活期理财:浦发银行活期理财

@后知后觉已十年 @今日话题 @quantek @沈潜 @银行螺丝钉 @华宝智投 @没有思考能力@零城逆影@香草豆@atari@雪球达人秀

@今日话题