“炒股不如买基”,逐渐成为股市的一大特点。以今年A股市场为例,股票型基金今年以来平均收益率为31.46%,混合型基金为32.89%,均超同期沪深300指数涨幅。而近期海通证券的研报及上证交易所公布的几组统计数据,更是证实了这一点。

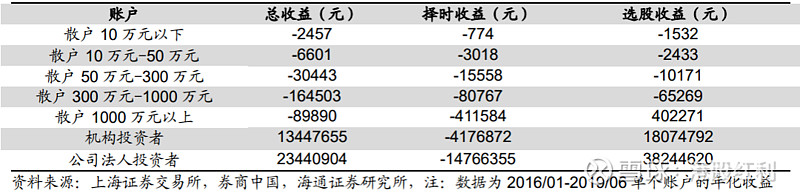

上交所数据统计显示, 无论是账户在10万以下的“小散”,还是资金量在千万级别以上的超高净值人群,单账号平均年化收益均为负数。

上交所各类投资者投资收益对比

散户账户规模在10万元以下年均亏损2457元,

10~50万元之间亏损 6601元,

50~300万元之间散户亏损30443元,

300~1000 万元之间散户亏损164503元,

1000 万元以上散户亏损89890元。

而机构投资者(基金等)和公司法人投资者在此统计区间内实现了单账户的平均年化正收益,分别为1345万元和2344万元。

为什么机构和散户虽然一样是期望做高抛低吸,但最终回报结果却有较大差异?投资者在日常交易中,经常会遇到两个困扰:选股和择时。

结合上图数据可以看出,很多时候,机构明显在“选股”上更胜于散户。究其原因,以浙商基金为例,一是团队优势,投资权益市场的基金经理团队,100%为硕士学历,更有1/3为博士学历。二是工具优势,浙商基金积极探索AI科技对投资的赋能,通过iValue智能投资系统执行优质成长和强周期选股策略。三是持有周期,AI+HI(人工智能+人类智慧)协作,通过自上而下判断投资机会,在主题下跌时力争保持均值,在主题上涨的时候力求突破,以期获得长期超额收益。(数据来源:浙商基金 数据截止日期:2020年8月18日)。

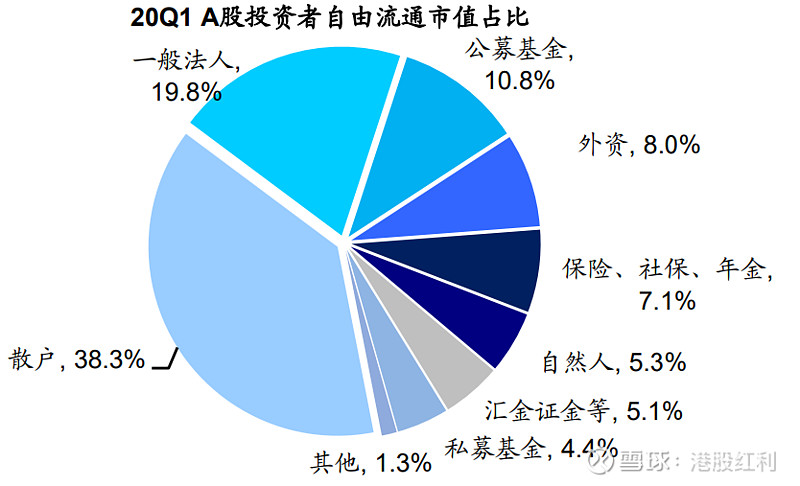

海通证券近期的研报——《买股还是买基?——美股百年启示(20200807)》,也有数据证明, A股仍是散户为主的市场、机构投资者(基金等)相对专业能力更强、公募基金更容易获得超越市场的表现。所以对A股个人投资者而言,买基金或是相对胜率较高的选择。

*数据来源:Wind,海通证券,数据截止日期:2020年3月31日

2010年以来至2020年7月31日,纳入统计的371只主动管理的偏股型基金,收益率中位数为51%,而同期沪深300指数涨幅为33%。(数据来源:Wind,海通证券。注:偏股型基金为持仓股票市值占比超 60%的基金)

买基金或许可以解决选股困扰,但如何解决择时这个难题?

大多数人做择时,其实是抱着炒股票的心态在买基,希望通过择时交易达到低买高卖的目的。但这也意味着,要同时做对“买”和“卖”两次交易时机判断,何其难也。择时的困境,也许有希望解决。

1、 遵守投资纪律,淡化择时

相信大家还记得人类与AI围棋大战的故事,人类惜败的原因,既有心态的波动起伏,也受限于人脑计算。投资领域同样如此,择时之所以难,更多时候是因投资心态的波动,而不慎造成追涨杀跌。如何克服?

(1) 严格遵行投资纪律。

长期持有,拉长投资期限。定投,淡化择时。设置止盈点,以期以有形的收益预期在无形的基金涨跌中获得收益。严格遵行纪律以期对抗投资情绪的影响。

(2) 相信科技和专业。

正如前文“选股”时所说,专业的基金投资管理团队会兼顾“择时”。此外,如浙商基金,还有AI赋能投资决策,根据宏观数据进行股债大类资产配置,力争控制波动,期望规避极端风险,以期获得超预期回报。

2、 低位买基金,盈利概率更高

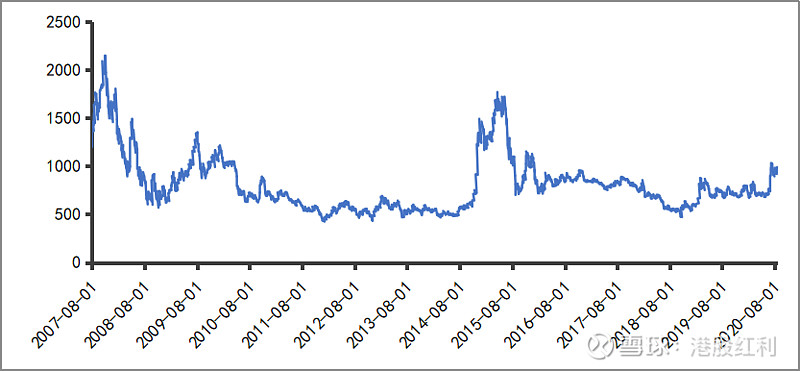

如何判断当前行情进行到什么阶段了?方法有很多,比如看券商指数(以证券公司指数399975为例)。2007年,证券公司指数一度突破2000点,2015年也曾突破1700点高位。近期券商指数在1000点上下震荡,距离前两轮高点还有空间。

*数据来源:WIND

数据统计日期:2007年8月1日-2020年8月16日

另外,可以通过市净率(PB)观察。以港股为例,今年3月下旬,港股跌破1倍市净率水平,这是过去三十年中第三次出现如此低的估值。前两次低于1倍市净率分别出现在1998年和2016年。当前,港股不乏优质企业,但估值仍然处在低洼,可以关注港股市场。

综上,“炒股不如买基金”存在诸多道理。如对沪港深和AI赋能有更多兴趣,可以关注浙商沪港深精选混合型证券投资基金(基金代码A类 : 007368),有望增厚投资回报。

$浙商丰利增强债券(F006102)$ $浙商大数据智选消费(F002967)$ $浙商中短债C(F008506)$