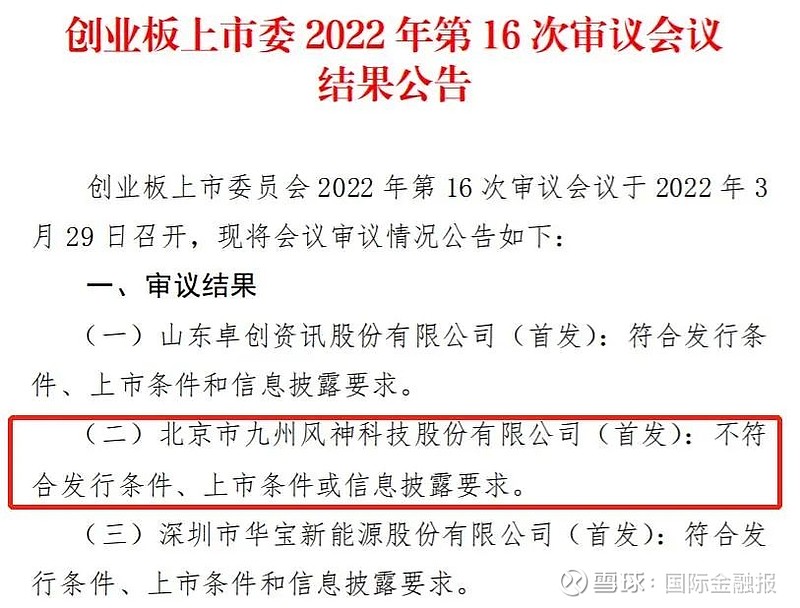

3月29日晚间,《国际金融报》记者从深交所获悉,北京市九州风神科技股份有限公司(下称“九州风神”)的首发上市申请不符合发行条件、上市条件或信息披露要求。

从问询问题上看,创业板上市委主要对公司的境外收入、内控制度以及原材料采购价格等问题给予重点关注。

关于境外收入占比较高的情形,深交所要求公司进一步说明外销收入大幅增长的原因及合理性;说明国际形势变化对发行人的持续经营能力是否构成重大不利影响,以及要求保荐人说明对外销收入核查的有效性。

上会稿显示,2018年至2020年及2021年上半年(下称“报告期”),公司实现营业收入4.14亿元、5.29亿元、8.19亿元、3.94亿元,对应净利润分别为3996.53万元、2853.47万元、1.04亿元、3963.87万元。

报告期内,九州风神的境外销售收入分别为3.04亿元、3.9亿元、6.18亿元、3亿元,占主营业务收入的比例分别为73.69%、74.11%、75.76%和76.52%。公司的前五大客户也多为境外客户,其中三家大客户为俄罗斯经销商:俄罗斯DNS、俄罗斯INLINE、俄罗斯MER。据悉,俄罗斯为公司收入主要来源区域,报告期各期间的收入占比约为19%。受目前俄乌冲突的影响,公司向俄罗斯客户的发货出现暂停,目前已恢复正常发货。

会计工作规范性仍是监管层关注的重点。

深交所指出,报告期内九州风神的会计差错较多,涉及范围较广,且未能及时调整入账;同时,报告期内发行人存在使用个人银行账户收付与经营相关款项的情况,公司需进一步说明报告期内相关内部控制制度建立情况及执行的有效性。

在IPO日报此前的《信批错误、刷单、产品多次收差评,九州风神“黑历史”不少》报道中也提到,公司招股书涉及会计差错及信息披露错误等问题,且此前证监会的现场检查也也直指公司会计基础工作规范性、以及申报会计师未勤勉尽责。

此外,深交所还关注到,九州风神的发热管材料的主要原材料为铜。2020年4月以来,公司的热管材料采购价格的变动幅度和铜价的变动幅度差异较大,公司需说明上述差异产生的原因及合理性。

记者:杨紫薇

编辑:王莹

责任编辑:毕丹丹

封面制图:毕丹丹

—— / 好文推荐 / ——

上海分区分批封控,证券业紧急部署周一开市!多家基金公司给“住公司补贴”?东航已正式启动理赔工作!如何理赔?重磅!金融稳定保障基金要来了!“很多人已经处于崩溃边缘”美国人为何不愿生育了?1159亿、260亿、63亿?三大运营商盈利水平为啥差这么多?独家调查丨58同城“顽疾”为何难去

点亮“在看”,你最好看! (*╯3╰)