2023年,应监管要求,银保渠道“报行合一”大幕拉开,银保渠道佣金费出现快速下降趋势。在政策落地不久后监管透露,经估算,银保渠道佣金费率较之前平均水平下降了30%左右,同时表态,将全面推行“报行合一”,抓紧启动个人代理渠道、经纪代理渠道的“报行合一”工作。

于是今年年初以来,专业中介渠道的“报行合一”工作也正式拉开序幕。在经过了一段时间的调整期后,根据媒体公开报道,“报行合一”正式落地后,专业中介渠道产品的佣金率平均下降约30%,调整幅度较大的产品,佣金率下调大约有40%甚至到50%。

如某中小保险公司的终身寿险产品在2月调整了佣金比例,其中,1年期、3年期、5年期产品首年佣金分别从3%下调至2%、14%降至9%、20%下调至12%,其中5年期缴费产品佣金接近砍半,续佣也同步出现下滑。

在佣金比例快速下滑影响下,专业中介渠道开始受到巨大冲击。数据显示,今年五月,全国专业中介总保费负增长78.70%,如果把时间线扩大到今年前五个月,累计总保费的下跌幅度为40.36%。

专业中介渠道正在面临前所未有的冲击。

1

一夜入冬!专业中介渠道究竟有多惨?

实际上,在报行合一全面落地前,专业中介渠道还是过了不少时间的好日子。特别是去年,在预定利率下调带来停售潮背景下,专业中介渠道实现了保费的井喷式增长,重回20%的增长区间。

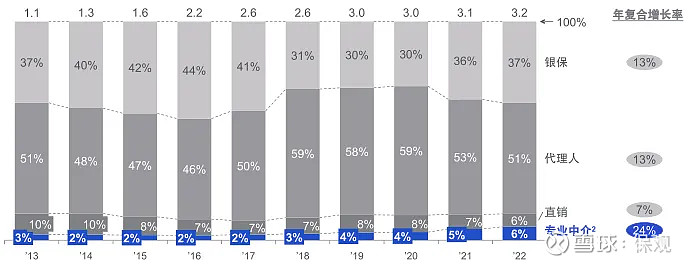

数据显示,2014-2016年,保险专业中介渠道保费规模以每年23%的复合增速快速提升至2200亿元规模;2020-2022年,尽管保险市场整体保费规模增速放缓到4%,但专业中介仍保持相对较高的8%增速。

2013-2022中国人身险公司保费收入及渠道结构(万亿元、%),来源:波士顿咨询

2023年,保险专业中介渠道实现保费收入超2000亿元,同比增长超过27%,增速也重回20%+,但好景不长,随着“报行合一”政策的全面铺开,保险专业中介行业几乎是“一秒入冬”。

其中今年前五个月专业中介渠道累计总保费下降40.36%,五月单月更是狂降78.7%。

根据经代同业交流数据显示,今年五月,今年以来占据专业中介市场3.4%产能份额的公司A当月专业中介渠道保费仅为756万元,较四月的2552万元环比大降70.38%,说明“报行合一”还在对专业中介渠道产生较大影响。

同时还有一家中大型寿险公司B今年五月的专业中介渠道保费直接挂0,有较大的可能性目前还处于强烈调整期。

除去行业头部公司,一些腰部、尾部的公司相关专业中介渠道保费也在大幅度下滑,50%以上的下滑基本属于常态,因此五月行业78.7%的下滑也不并让人意外。

其实细分来看,专业中介渠道的颓势从去年8月就已经开始显现,在停售潮过后,大量保险公司专业中介渠道保费迅速下降。以去年九月的数据为例,大量公司月同比、环比保费跌幅均超过50%。如去年专业中介渠道年累计保费排名行业前三的公司C,去年九月相关保费直接暴跌82%。

那么未来,专业中介渠道的保费短期内有望迎来复苏么?我们认为具备相当难度。

由于去年停售事件的发生使得专业中介渠道在8月前的保费都出现暴增,所以专业中介渠道的保费同比快速下滑的趋势要一直到今年8才有可能得到缓解,但8月之后同比转正也相对较难,毕竟目前来看,专业中介渠道还没有摆脱“报行合一”的影响。所以不难预测,今年全年保险专业中介渠道总保费会有比较大的下滑幅度。

2

大环境遇冷,有人主动离场,有人另寻出路

在大环境遇冷下,有不少保险专业中介公司出现了“入不敷出”的情况,为此有人选择主动离场,有人选择转业“另寻出路”。

今年以来,已有至少279家保险兼业机构的金融牌照被监管注销,注销原因多样,包括主动退出、许可证到期未延续、公司主动注销等。上海、德州、宝鸡、山西、天津等多地监管机构均发文注销了数十家保险兼业代理机构的牌照。仅上海一地,今年1月和2月就分别注销了118家和116家保险兼业代理机构的许可证。

除了直接注销相关金融牌照的,还有不少保险专业中介公司选择转业“另寻出路”。其中昌宏股份的“转行”尤其令人关注。今年6月,山东昌宏保险代理股份有限公司公告称拟变更公司名称为“山东昌宏体育用品股份有限公司”,随之调整的还有公司主营业务,由“保险产品代理销售”变更为“碳纤维、玻璃纤维增强塑料制品制造、设计和销售”。

对此,昌宏股份解释称,此举是基于公司发展战略和规划所需,积极拓宽发展路径和增长渠道,有利于改善目前公司的财务状况。

根据资料显示,昌宏股份的保险业务主要有两种,第一种是在与保险公司签订保险代理销售合同后,公司派驻自己专业团队到合作的 4S 店驻点,在原银保监会允许的范围内开展业务,向机动车主推荐销售公司代理的车险产品;第二种是公司旗下保险代理人团队,开展个人直销业务。

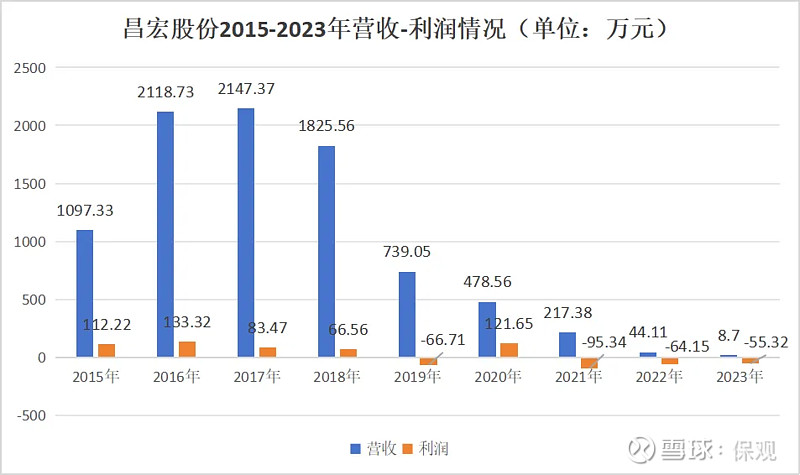

在上市前,昌宏股份2015年的营收达到1097.3万元,净利润为112.2万元,2016年上市时营收大增至2118.7万元,利润则是微增至133.3万元。

但近年来,昌宏股份的业绩却出现了重大问题,其2023年的营业收入仅有8.7万元,亏损则为55.32万元,根据披露连必要的审计费用,未能按时发布2023年年度报告。我们可以判断,昌宏股份的保险业务已经基本接近停滞,所以“转行”也并不出乎意料了。

2016年前后,新三板迎来一波“挂牌潮”,昌宏股份、润华保险代理、正迅保险经纪等多家保险中介机构相继登陆,至2017年时,有约30家保险中介机构实现新三板挂牌。而时至今日已经降至个位数。

数据上来看,相较于2022年,8家新三板挂牌保险中介2023年全年合计实现营业收入19.88亿元,比上年增长7.93%,但净利润由盈转亏,合计亏损2180万元,生存压力巨大。

保险专业中介公司为何这么惨?“报行合一”和严监管的影响是一大因素,“报行合一”和严监管实实在在的对保险公司费用实现了强管控,但在一定程度上也确实影响到了保险中介公司的收入。

如我们在前文提到的,在经历一轮专业中介渠道产品调整后,佣金下降程度明显,首年佣金率下调幅度在30%左右,部分产品下调幅度达到50%,机构和从业者面临收入腰斩的压力。相关人员表示,佣金的下降会导致中小型机构加速出清,部分保险中介人也会因收入下滑回流个险渠道或者彻底离开。

其次,相关分红产品分红实现率的不断降低导致其产品吸引力开始下降,如近年来大量产品分红实现率连续降低,已经有大量分红险产品分红实现率低于100%,用户在购买相关产品时看到相关数据的下滑,也会导致成交率降低,产品有些“不好卖了”!

另外随着保司直销团队和互联网销售的不断完善,已经可以跳过中介触达大量客户,中介的渠道价值不再明显。

此外,中介一直以来的经营都较为粗放,没有在成本侧做更好的管理,过往中介的经营也主要是依靠高佣金来吸引从业者加入队伍,导致在行业下行阶段,中介渠道没有核心竞争力保留出从业人员,也没有足够的现金流去抵御风险。

综上,中介的压力真不是一般的大!

3

中大型保险中介拒绝“躺平”,

服务、技术、出海三板斧突围

而对于行业内的一些中大型中介,面对这样的情景,“躺平”和“放弃”自然是不可能的,势必要找到一些办法努力自救。

目前中大型中介自救的办法大概可以分为三类,一是提升服务,二是技术支持,三是出海。

具体来看,各家保险公司最近两年最为重要的一项任务就是不断提升自己的服务属性,以此争取更大的市场份额,保险中介公司也不例外。

以水滴保为例,今年4月,水滴保在“用户共创会上”,正式开启2024品质服务升级年,并推出以好服务、好产品、好理赔为核心的“三好服务” ,覆盖保险规划、产品定制、理赔服务等保险服务全流程。

例如在理赔环节,针对急速理赔的用户需求,水滴保开通首个“理赔服务直达专线”,用户可在水滴保公众号理赔界面申请预约,享受专业的理赔顾问专属服务。据悉,目前水滴保已经有130个保险开通了直达专线,用户可与水滴保“帮帮赔”理赔服务人员直接沟通,省去冗杂理赔流转环节。数据显示,该专线使得用户在申请理赔环节提效16%。

技术支持方面,以泛华为例,上月泛华与百度智能云举行战略合作签约仪式,将共同打造具有专家服务能力的AI保险销售助理“度晓保”,推动保险行业的数智化转型,为保险代理人提供更智能、更便捷的保险销售体验。

根据合作协议,双方将汇聚力量共同打造、共同运营“专家级”AI保险销售助理“度晓保”。泛华将提供服务器、保险知识数据、产研团队、专家团队等资源,而百度将提供大模型会话、调优、金融模型中间件等技术支持,在语言处理、情感表达、逻辑推理等能力上对传统营销支持工具进行迭代升级,从而使保险代理人能够更好地应对市场变化和客户需求,提升销售效率和服务质量。

在出海方面,近年来也有不少保险中介公司通过海外上市的方式谋求进一步的发展。如慧择、水滴、天睿祥等公司都选择了前往美股上市。

在行业整体增量不足以及中介行业受到市场、政策双重压力的背景下,保险中介公司想要实现突围势必要付出更大的努力,我们也期待中介公司能够尽快找到自己的核心价值所在,重新回到增长周期。