保观 | 聚焦保险创新

P2P有多疯狂?

P2P有多疯狂?

大抵是让人为其疯魔,又因其凋零。

一周前,比特易的联合创始人在长江商学院的微信群中发布了惠轶自杀的死讯。人们根据投资者发的群内聊天记录推测,这位进入币圈创立了比特易并曾经风光无限的人,之所以选择这样的方式结束自己的生命,是他在下跌前开了 100 倍杠杆的比特币空单。

但是根据公众号“币黑”的调查,事情远不是表面上那么简单:比特易居然与一家 P2P 公司有重大的关联,而这家 P2P 公司正是在上个月被立案的网利宝,网利宝的涉案资金高达 30.26 亿,波及了 4 万个出借人。网利宝实际控制人赵润龙以及高管在五月份被捕。

比特易对于网利宝其实更像是子公司的形式,除了上面看的股权关系外,网利宝的办公地点在海航大厦的7层,比特易的办公室就在同一栋大厦的2层,且两家公司的技术产品人员基本上是公用状态。而比特易则长期输血给网利宝。

P2P的火热,带来了金融圈的沸腾;P2P的爆雷,也为整个金融圈带来了伤害,保险业自然也没有例外。但事实上履约保证保险也曾给保险业带来过精彩的数据,信用保险在保费贡献上也始终占有一席之地。

这种矛盾,我们从几个公司的近年状况来看或许更好了解:

长安责任保险——成也萧何、败也萧何

说到什么事情的时候,人们总会讲时间如流水终会冲淡一切。可有些影响,王水也冲不散。

说到什么事情的时候,人们总会讲时间如流水终会冲淡一切。可有些影响,王水也冲不散。

长安责任2007年成立时,在一定时期之内主要经营财产险中的车险。但车险发展到现在我们也可以看清,车险市场的集中度日益提升,对于中小险企来说,在巨头们占据绝对市场份额的情况下,寻求夹缝生存何其困难。于是近年来,中小财险公司纷纷开启转型模式,寻求非车险的发展。而长安责任在这方面,或许还算个“先行者”。

业务的转机发生在2015年,那一年P2P火爆为保险业带来了更多可能性。嗅到商机的长安责任在那一年开始经营融资性保证保险业务,这一转变将长安责任从车险亏损的阴霾中解脱出来——2013年承保P2P网贷履约保证险之前,公司的净利润为-1.52亿元;2014年之后的净利润则为0.057亿元,0.015亿元和0.083亿元。而盈利的主要险种,就是P2P的履约保证保险。

盲目追求保费增长,为长安责任后期的亏损也埋下伏笔。为提升业务量,该公司2015、2016年的保费费率分别是0.15%和0.23%,远远低于业内0.85-1.15的水平。同时以此种手段吸引到的平台也都不会是正规运营的大平台。

2018年该公司曾被披露已为多家P2P兜底“履约险”赔付近20亿元,仍有近22亿元待赔付。紧接着在延期达监管上限15天后,长安责任保险公布了2018年第三季度偿付能力报告。

报告显示,长安责任保险第三季度核心偿付能力充足率由第二季度的76.1%下降至-41.5%,综合偿付能力充足率由152.3%下降至-41.5%。截至2018年第三季度末,长安责任保险净亏损达6.05亿元。

最后,辉煌过后的没落在长安责任2018年年报中,成为了一句无可奈何的总结:“2018年公司核心、综合偿付能力充足率与2017年度相比,下降幅度大。主要原因为一方面承保亏损,尤其是信保业务亏损严重;另一方面,受本年资本市场整体影响,公司投资收益与预算有较大差异。”

安心财险——“认栽”?不存在的

2015年8月,米缸金融与天安财险首次达成合作。2017年7月,米缸金融与安心财险达成履约保证保险合作。米缸金融宣称其为“有保险的P2P”,并称投资者在米缸金融购买承保的理财产品,保险公司将根据保单的约定履行保险责任。

2015年8月,米缸金融与天安财险首次达成合作。2017年7月,米缸金融与安心财险达成履约保证保险合作。米缸金融宣称其为“有保险的P2P”,并称投资者在米缸金融购买承保的理财产品,保险公司将根据保单的约定履行保险责任。

但好景不长,开始米缸金融旗下的部分项目也出现了逾期;安心财险作为兜底方,必须为项目进行理赔,“口水战”也由此展开。

12月3日,安心财险在其官方微博发出一则公告称,公司承保的米缸金融出现了违约风险,目前正在对部分与其保单进行理赔。由于公司承保的米缸金融资产仅占该平台资产的一小部分,因此部分客户错将安心财险与其他保险公司承保的保单混淆。

而12月13日,米缸金融在其微博上公开回“怼”安心财险。其微博称,自安心承保的房抵贷项目出现逾期以来,安心财险工作人员从一开始就表态“安心不理赔”、“安心无法出具理赔款”,直至最后采用不提供理赔申请表、不提供理赔材料清单、并向投资人反馈理赔材料不齐、不合格等踢皮球方式拖延理赔,已致使投资人的权益受到重大损失。

米缸金融表示安心保险的诚信度值得怀疑,安心保险表示平台提交的材料不合格。几轮“隔空喊话”后,有投资人将安心财险诉至银保监会。事件最终如何解决,还不得而知。

大地财险——远离P2P,保证险依旧优秀

根据大地保险2018年年报披露的数据显示,2018年该公司整体实现保费收入423.9亿元,同比增长14.2%,其中保证险已成为2018年大地保险的第二大保费收入来源。而从近五年年报中可看出,大地保险的保证险保费收入呈现迅速增长态势始于2016年。具体来看,2014年其保证险业务保费收入仅为2.8亿元,2015年与2014年基本持平,而2016年大地保险实现保证险保费收入12.9亿元,同比增长364.9%。2017年大地保险实现保证险保费收入27.7亿元,同比增长113.7%。2018年则实现保证险保费收入52.6亿元,同比增长90.1%。

根据大地保险2018年年报披露的数据显示,2018年该公司整体实现保费收入423.9亿元,同比增长14.2%,其中保证险已成为2018年大地保险的第二大保费收入来源。而从近五年年报中可看出,大地保险的保证险保费收入呈现迅速增长态势始于2016年。具体来看,2014年其保证险业务保费收入仅为2.8亿元,2015年与2014年基本持平,而2016年大地保险实现保证险保费收入12.9亿元,同比增长364.9%。2017年大地保险实现保证险保费收入27.7亿元,同比增长113.7%。2018年则实现保证险保费收入52.6亿元,同比增长90.1%。

同时,2016年保证险跃升为大地保险的第三大保费收入来源,2017年和2018年则进一步提升至第二大保费收入来源的地位。

另外,保证险业务也为大地保险贡献了可观的利润。年报显示,除2016年大地保险保证险业务承保亏损6888.3万元之外,2017年大地保险保证险业务实现承保利润6890.7万元,2018年则实现承保利润2.9亿元,同比增长319.5%,均实现了承保盈利。

不过值得注意的是,虽然保证险为大地保险带来了体面的数据,但这背后相关产品的合规性仍有待商榷。保证险快速增长得益于个人贷款保证保险业务“大地时贷险”的快速发展,但最具争议的点也在这。有业内人士认为“大地时贷”表面上是做保险,实际是在从事贷款相关业务。整个贷款链条上,除放款环节由合作银行完成之外,其余环节实际上均是“大地时贷”操作完成,其中风控环节大地保险和银行均有涉及。在21聚投诉平台上,仅在今年内,便已发生10起投诉“大地时贷”存在暴力催收。

可见保证险领域仍需监管来对整体做出规范,而监管方近年来的动作,也在提示行业信用保证保险绝非法外之地。

监管态度

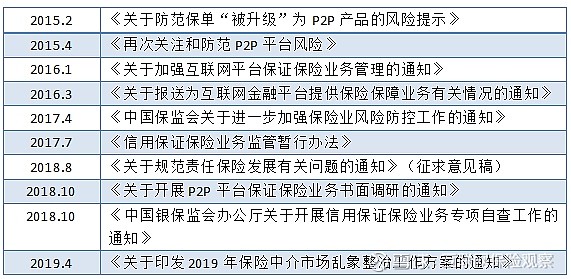

P2P与保险合作以来风险不断,严监管态度也呈现升级之势。

P2P与保险合作以来风险不断,严监管态度也呈现升级之势。

2017年,保监会发布了《信用保证保险业务监管暂行办法》,要求保险公司在开展网贷平台信保业务时,对合作的网贷平台制定严格的资质准入要求,做好保险产品及服务等方面信息披露,避免网贷平台进行虚假、误导宣传。

2018年10月,银保监会再次下发《中国银保监会办公厅关于开展信用保证保险业务专项自查工作的通知》,要求各银保监局、各财险公司自查以下情形:是否存在因组织架构、人员结构、系统建设、承保经验、征信对接、数据积累、理赔不及时等风控体系不健全,导致风险敞口过大的情况;是否存在因发生大额赔付案件影响公司稳定经营的情况等风险点。

今年4月银保监会下发的《关于印发2019年保险中介市场乱象整治工作方案的通知》,其中提出保险公司要规范第三方业务合作,重点整治的业务范围包括保险机构是否与从事理财、P2P借贷、融资租赁等互金第三方网络平台存在合作等。

表 监管近年来针对信用保证险所发布的文件

此外自去年下半年,踩雷P2P造成巨额赔付的事件和纠纷不断发酵,个别险企因此出现偿付能力大幅下滑,监管对于履约险的管制也更为严格。整体情况来看,2018年全年银保监会仅在二月份批准了3款借款人履约保证保险。包括1款个人消费贷款保证保险(三年期)、1款个人汽车消费贷款履约保证保险、1款个人借款保证保险(三年期)(2018版)。自去年下半年以来,监管对涉及P2P的履约险条款和费率也出现零批复。今年也更是鲜有该类保险获批。

此外自去年下半年,踩雷P2P造成巨额赔付的事件和纠纷不断发酵,个别险企因此出现偿付能力大幅下滑,监管对于履约险的管制也更为严格。整体情况来看,2018年全年银保监会仅在二月份批准了3款借款人履约保证保险。包括1款个人消费贷款保证保险(三年期)、1款个人汽车消费贷款履约保证保险、1款个人借款保证保险(三年期)(2018版)。自去年下半年以来,监管对涉及P2P的履约险条款和费率也出现零批复。今年也更是鲜有该类保险获批。

最后

据凤凰网WEMONEY不完全统计,市场中陆金服、宜人贷、小赢理财、玖富普惠、和信贷、凤凰金融、邦融汇(部分逾期)、精融汇、小马金融、米缸金融(大范围逾期)、金投行(被曝逾期)、蜜蜂有钱(立案侦查)等10余家平台与保险公司有履约保证保险业务合作,与之合作的险企包括永诚保险、平安财险、人保财险、众安保险、太平财险、长安保险、天安财险、富德财险、华安财险、安心财险等10余家。至今为止,其中受爆雷影响的险企就有三家。

据凤凰网WEMONEY不完全统计,市场中陆金服、宜人贷、小赢理财、玖富普惠、和信贷、凤凰金融、邦融汇(部分逾期)、精融汇、小马金融、米缸金融(大范围逾期)、金投行(被曝逾期)、蜜蜂有钱(立案侦查)等10余家平台与保险公司有履约保证保险业务合作,与之合作的险企包括永诚保险、平安财险、人保财险、众安保险、太平财险、长安保险、天安财险、富德财险、华安财险、安心财险等10余家。至今为止,其中受爆雷影响的险企就有三家。

在国外为债务提供保险的业务不只是保险公司的专利,许多金融机构也在其中参与,通过低廉的费用来实现高昂的利润。但这种模式也只有当收取的保费大于赔偿金时才得以持续,一旦打破这个平衡则游戏结束。

P2P和保险能否再续前缘,据第三方平台“网贷之家”发布的P2P网贷行业2018年年报显示,全国网贷行业的成交额、基本正常平台数量、贷款余额、参与人数四大指标同比分别下降36.01%、54.42%、24.27%、16.00%,这是网贷平台上线11年来该行业四大指标首次下降,也直接说明了2018年网贷平台的热度在降温。或许时过境迁之后,这类险种仍将在信用保险中获取一席之地。但是这一年来各家企业的经历无一不提醒着行业,对待新事物虽要持有开放态度,但对其背后风险把控也要更加谨慎。

保险企业开展履约保证保险合作通常要对合作平台进行全面风险评估,对于网贷平台的风控和资产质量则要求更甚,这也是履约保证保险未能在行业中得以全面发展的根本所在,并不是所有的保险公司都有这样的风控能力。

同时,通过各项审核、与保险公司顺利达成合作的平台在整个网贷市场之中占比也十分不足。于是便出现了部分追求一时保费增长的保险公司放弃底线,在合作对象的选择上无底线降低自己的门槛,使得公司面临巨额赔付;又或是与不合规的网贷平台合作后,深受其声誉影响,被冠以不靠谱、理赔拖延等名号,损坏自身和行业信誉。

不能否认的是,信用保证险仍旧是一门好生意。但心里有鬼的平台和只在意当年财报如何的保险公司开展合作,不出事只是一时幸运而已。

寻求行业交流

请添加小编微信

End

推荐阅读

点击图片即可阅读

孵化上市的保险科技独角兽:全球唯三家,众安领航者

孵化上市的保险科技独角兽:全球唯三家,众安领航者

点击“阅读原文”,购买互联网保险报告

点击“阅读原文”,购买互联网保险报告