编者按:为响应中央经济工作会议关于“唱响中国经济光明论”的号召,估值之家精心策划推出“唱响A股好公司系列”文章,本文系本系列中的第十七篇。

中国作为全球最大的制造国和重要的消费国,改革开放以来飞速的经济发展孕育了一批又一批“高质量发展”的好公司。A股市场的好公司,呈现出业绩增长稳定、经营性现金流稳定、盈利能力(ROE)强悍且稳定、股东分红回报稳定、管理层锐意进取等优秀特征。

但我们需要提醒的是,本系列文章推出的好公司与股价表现无关,股价表现更与宏观变量、行业预期、市场风险偏好等不确定性因素高度相关,因此本系列文章不构成任何投资建议,股市有风险,投资需谨慎。

回首望去,对于航空运输行业公司来说,过去几年无疑是至暗时刻。以中国东航为例,2020年到2023年净利润亏损严重,亏损额分别达到125亿元、132亿元、399亿元和86亿元。2024年一季度,亏损额有所好转,为9亿元。航空运输行业表现不佳,然而航空物流表现却可谓跨越了航空“熊市”。

今天估值之家给大家带来的便是航空物流行业一家营收和市值规模一般,但同行业(GICS行业三级)中盈利水平却表现不俗的公司——东航物流。

从东航物流(全称:东方航空物流股份有限公司)名称不难看出,它与中国东航(全称:中国东方航空股份有限公司)存在密切关系,两者均属于东航集团(中国东方航空集团有限公司)旗下的子公司,东航集团对两者的持股比例分别为40.5%和53.81%,最终控制方均为国资委。

东航物流成立至今已有20年,但它登录上交所主板的年限却仅有3年,股票代码为601156。东航物流的主营业务是由航空速运、地面综合服务以及综合物流解决方案三大板块。

航空速运业务:公司运用全货机运输和客机腹舱运输两种方式为客户提供覆盖国际国内主要航线网络的航空货运物流服务。

地面综合服务:具体包括货站操作、多式联运、仓储业务等。

综合物流解决方案:具体包含跨境电商解决方案、产地直达解决方案、同业项目供应链以及定制化物流解决方案。

言归正传,东航物流是怎样跨越航空“熊市”的呢?

我们首先来看一下它的财务基本面:

盈利能力方面:从2020年到2024年一季度,东航物流在ROE(加权)、销售毛利率和销售净利率方面都经历了一些波动,详见下表,但表现仍旧不俗,整体盈利能力较强。但公司的现金分红属于偏谨慎,2020年~2024年一季度,2021年和2022年进行了分红,2023年未分红,2021年和2022年的现金股利支付率分别为28.75%和15.28%。

成长性方面:从2020年到2024年一季度,东航物流的营业收入和归母净利润除了2023年有所下降,2020~2022年均为增长。如今属于行业调整期,2024年一季度营业收入和归母净利润均呈现同比增长。资产和归母净资产也是随着公司盈利的积累而不断增加。具体详见下表:

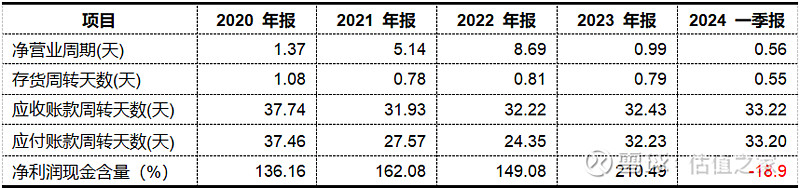

营运能力方面:从2020年到2024年一季度,公司的营运指标和净利润现金含量表现均较好。2024年一季度经营活动净现流为负数主要系购买商品、接受劳务支付的现金较多。

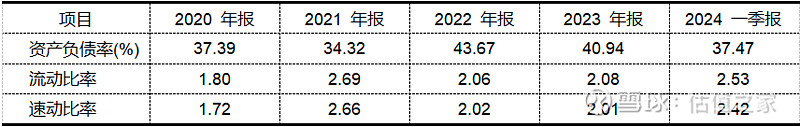

偿债能力方面:东航物流资产负债率偏低,流动和速动比率均较高,另截止2024年一季度末,公司账面货币资金88.5亿元,资金充足,公司偿债能力强,偿债风险低。

接下来,让我们再看看东航物流在业务和估值方面的表现。

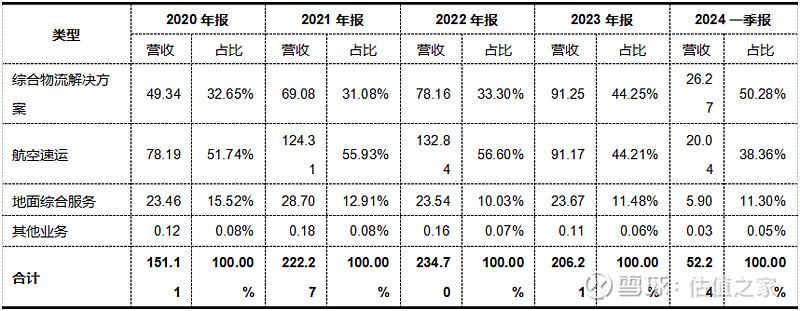

营业收入(按类别):综合物流解决方案营收,从2020年到2023年均呈现增长,CAGR为23%。营收占比从2020年的32.65%增长至2024年一季度的50.28%,替代航空速运成为第一大主营。航空速运2020~2022年营收和占比均为增长,但至2023年呈下降,被综合物流解决方案业务所超越。究其原因主要是:得益于疫情期间运价的大幅提升以及2021年融资上市机队扩张,2020年~2022年航空速运业务收入迅猛增长。但2023年以来,航空货运市场运力供给快速恢复,需求减弱,运价大幅下滑,进而导致航空速运收入有所下降。据悉运价有止跌迹象,2023年12月,上海-纽约/洛杉矶/伦敦的运价分别环比回升28%、27%、16%。

单位:亿元

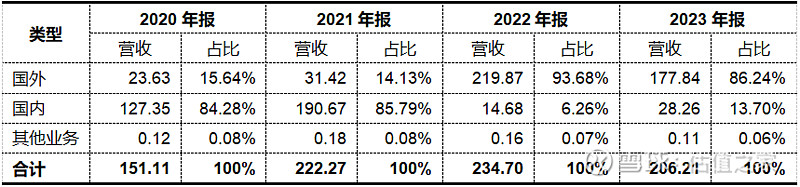

营业收入(按国内外):东航物流的营业收入2020年和2021年主要来源于国内,占比达80%以上,但2022年发生了不可思议的逆转,国外营收占比竟达到93%,2023年也依然保持在86%的高比例。发生这么大变化的原因主要是:疫情之后,跨境电商行业快速发展,东航物流凭借其动力和航线资源优势,快速抓住了这一机遇,实现国外业务的快速提升。

单位:亿元

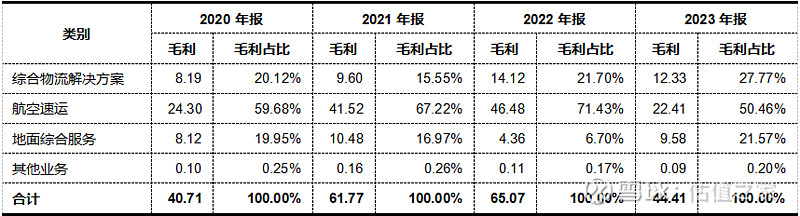

毛利(按类别):

单位:亿元

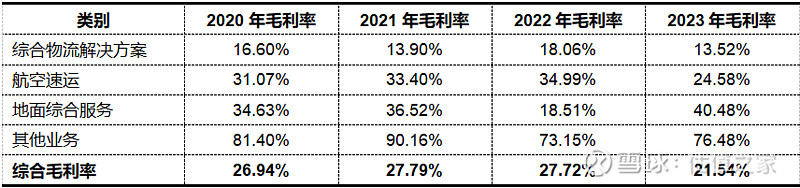

毛利率(按类别):

综合物流解决方案的营收从2023年开始虽然超越了航空速运,成为了第一大,但公司的主要毛利来源依然是航空速运业务。这主要得益于航空速运的毛利率要大大高于综合物流解决方案,尽管这种毛利率差距有逐渐缩小的趋势。另一个不容小觑的是地面综合服务,其收入占比虽然不大,但鉴于其毛利率较高,23年中毛利占比竟也达到21.57%之高。

从估值上来看(以2024年6月5日收盘数据列示),东航物流的PE(TTM)处于较高水平,分位数为91.41%,但PEG(预测)仍处于较低水平,分位数为2.80%,估值达到313亿元。机构对其一致性预测如下:

估值之家认为,东航物流过去的成绩离不开疫情特殊时期、跨境电商红利以及它深挖供应链升级需求而后起的综合物流解决方案服务。受行业周期和国内外多重因素影响,从公开信息可以看出东航物流向内(研发、经营管理等)向外(新兴业务等)齐发力:依托于公司资源优势,整合上下游供应链,提供“一站式”的综合物流服务;同时全面推动EOS新货站业务系统等的使用,加大在信息化方面的投入,2023年研发费用同比增29.45%;不断促进经营管理的提升,2023年管理费用和销售费用同比下降18.88%和17.43%。

短期来看,全球经贸下滑,航空货运发展承压。长远来看,国际航空物流依然是新一轮全球产业重构中产业集聚的先导因素和赢得产业竞争的利器,经济全球化、跨境电商趋势势不可挡,航空货运与物流值得期待!