上一篇我们说到“美林投资时钟”失效,这一篇我们细细分析一下原因。

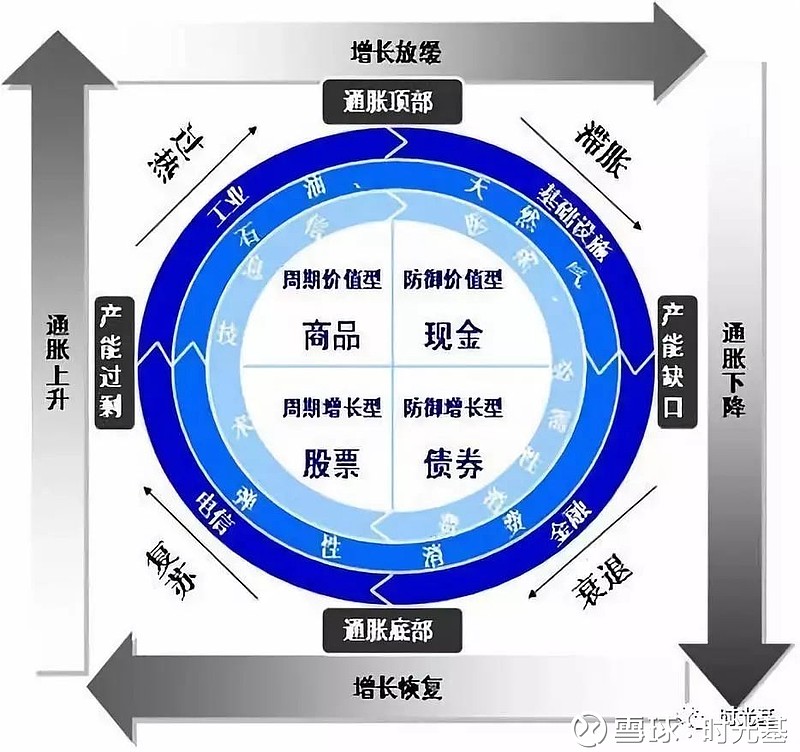

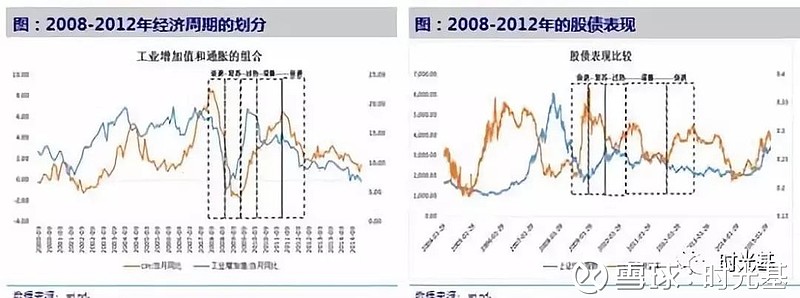

美林投资时钟是先对宏观周期进行把握,把宏观周期划分为复苏、过热、滞胀、衰退这样四个阶段,在这不同的四个阶段,进行大类资产配置和行业配置策略的选择,2009-2012年投资时钟的框架非常有效,因为整体周期波动非常剧烈,但后来发现不适用了。

第一,“投资时钟”从经济周期直接跳到市场表现,中间省略了行业的业绩表现。一般而言,我们研究一个问题,总是先实体后虚拟,先探究在不同经济周期、不同经济驱动力下行业或者公司的盈利变化,然后再探究这种盈利变化在资本市场上的价值变化。投资时钟用统计的方法直接建立了经济周期驱动力与资产表现的关系,忽略了行业实体的业绩变化。

投资时钟检验的样本时间为1969 年到2003 年,期间美国已经完成工业化和城市化,消费主导,产业结构相对稳定,所以这种跳跃或许可行。但在中国,直接从宏观总量变动推导股市行业轮动,很难实现,除非经济周期出现了剧烈波动。2009 年上半年,投资时钟之所以如此盛行,恰恰是中国的经济周期发生了剧烈的波动,政府推动经济周期从衰退到复苏。之后,经济复苏进程减速,投资时钟的解释力大打折扣。

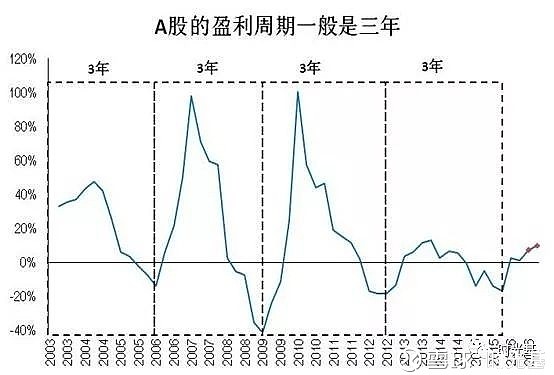

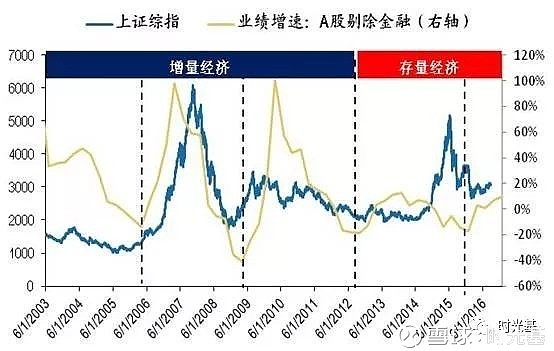

第二,也是上一篇说到的,2013年以后,盈利波动变成窄幅波动了,这种窄幅波动跟市场的关系就变得没有以前这么密切了。宏观趋势、盈利趋势和市场走势经常出现非常明显的反向,这说明盈利的贡献在变少,估值的贡献在变大。

第三,由于中美行业处于不同发展阶段,即使判断对周期,也未必判断对行业配置。比如说IPP(Independent Power Producer,独立发电厂),在美国是公用事业,但在中国,由于IPP 的成本主要是煤,需求主要是工业用电,所以呈现很强的周期性;比如说房地产,国外通常放入Financial,但是国内更多是建筑以及由此形成的上下游拉动,而非财富的概念;还有银行,中国的银行被作为调节经济的工具,所以滞后于经济周期…….诸如种种,我们很难将投资时钟的结论直接运用到A 股市场,即使判断对了经济周期,也很难做出正确的行业配置。投资时钟对国际配置、大类资产配置的借鉴意义大于行业配置。

第四,投资时钟忽略了风险的概念。在滞涨和衰退阶段,投资者对现金类资产的偏好,不是因为盈利发生了改变,而是人们的风险偏好下降了。在A 股市场,市场开始急剧下跌时,恐惧也会推高这些行业。但是由于恐惧而持有的行业注定不能长久,因为一旦恐惧消除,周期类行业的反弹幅度会更大,一旦恐惧被证实,这类行业会补跌。所以,在A 股,除非在市场下跌之始、恐惧之初,才可以购买稳定增长类、防御性的股票。

上一篇:分析框架:投资时钟、三维驱动和杜邦拆解