黄金和石油现在很有点颠公颠婆的味道。

几个黄金ETF从去年年初到现在,涨幅都超过了25%,今年以来的回报也超过了10%,妥妥的牛市。

原油也是,虽然油价没咋涨,但中国的几个重点油气股票却开启了一轮狂飙,你们先前一直嫌弃的“古典”系中石油、中海油、中石化,涨的那叫一个打脸。

相比之下,布伦特原油在今年涨幅约为7.6%左右,从盘面上看,远远落后于中国这几家石油企业。

本质上来说,石油和黄金,在很多时候的属性其实是差不多的。

那当黄金、石油同时彪的时候,很多人其实会问:

商品牛市,这是来了?现在怎么投,投什么?

一、黄金投资逻辑的变化

黄金的投资价值,其实我今年年初的时候写过,当初的观点是“就是在大家都没太关注的地方,黄金竟然穿越了周期。”

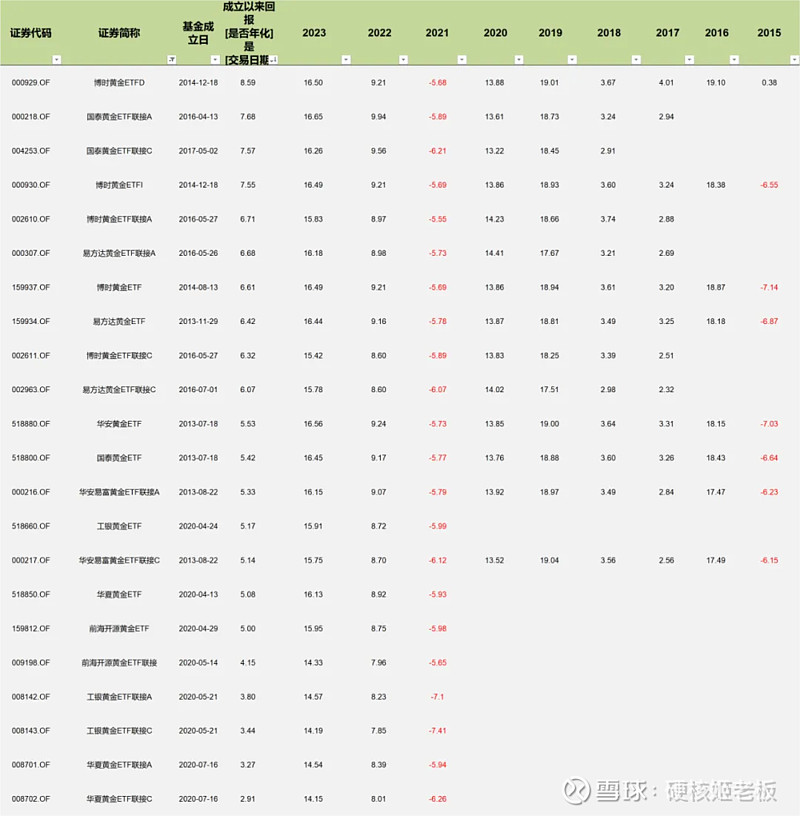

从阶段业绩的角度,截至2023年12月26日,图表中黄金ETF成立以来平均年化收益率为6.34%,今年的平均年化收益率为11%,近五年平均年化收益率为10%。表现最差的仅为2021年,平均收益率为-3.85%。

但对于非生息资产的偏见,黄金的仓位极低,这背后还是要反省一下自己的认知缺陷。我一直认为黄金的价值主要来源于两点:对抗高通胀,以及避险。

避险这个毋庸置疑,但通胀这是主要原因,但也不是绝对原因。比如2022年,不少国家的通胀水平达到21世纪以来,甚至是40多年以来的高点,但金价没啥反应,而且还一直在年内的低点附近徘徊。

当然,有人还觉得黄金会受到利率的影响,这个确实也是影响的一个点,但也不是可以直接做线性推论的,因为美国实际利率最近2年大幅上行,理论上应该是黄金熊市,但这黄金的涨幅又直接打脸。

其实在上一次商品超级牛市的中期(2005-2008年)也出现过类似现象。1970-1980年商品超级牛市的过程中,用实际利率也难以解释黄金牛市。

所以我现在慢慢的发现,黄金投资的逻辑,除了最基础的避险特征外,你很难做一个简单的线性归因。

那我以前对于黄金投资的理解,其实也算是比较浅薄的。

那这一波黄金牛市是怎么催生的?地缘危机频发,央行加大购金力度等等都算。

不过还有一点,增持黄金,就意味着美债的价值下降。

美联储在过去一年多的时间里多次加息,看样子是要收缩流动性。

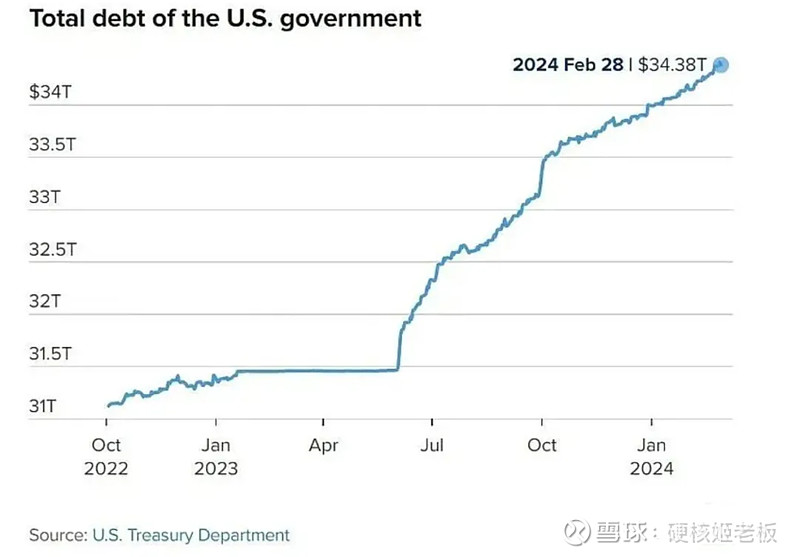

但实际上,美债一句保持着总规模的持续上升,目前已经超过了34万亿美元。

过高的债务让市场对美债信心不足,进而怀疑美国现有的财政和货币政策,那大家转向了黄金也没啥奇怪的。

此外,黄金的长期定价来源于现代经济体系赖以为生的信用派生,只要现代经济依赖于信用扩张、M2增发,超长周期来看,黄金的稀缺性就可以对冲掉m2增速带来的现金贬值。

粗浅的总结一下:

1、黄金具备避险特征,大部分时间可以对抗对冲通胀与宏观风险,但随着黄金已经被金融产品化,现在更多是与经济周期同向波动,而不仅仅是逆周期产品。现在黄金ETF的出现和壮大,黄金市场原本的格局也被重塑。

2、在标准普尔因债务上限问题而下调美国信用评级后,金价实际上在2011年9月达到了每盎司近1900美元的峰值。不过这并不是一个通胀事件,但它确实损害了美国国债的安全性,而后者可能是全球金融体系中最重要的价值储存手段,这是黄金当下为何吸引人的另一个隐藏的故事。

就和著名的黄金倡导者、《格兰特利率观察》编辑詹姆斯·格兰特所说,“黄金的主要优点是它不是任何人的负债,它没有国家归属,也与政治无关。”

以前我不太关注黄金,鉴于现在的金融乱纪元以及全球地缘政治风险上升、去美元化大背景下,找准机会配点黄金应该是一个还不错的选择。

投资标的方面,我没有太多道道,依旧选择黄金ETF为主,这类产品高度同质化,选择规模大、流动性较好的,国泰黄金ETF、华夏黄金ETF、华安黄金ETF、博时黄金ETF都行。

二、原油--一个好的投机品种

同样具备避险、无息等等条件的原油表现的差于黄金的。

但今年以来,欧佩克减产和中东紧张局势对油价带来的好消息,被欧佩克外部国家大幅增长的产量,和原油需求前景黯淡带来的坏消息抵消,算是多空博弈中。

原油和黄金不一样的点在于,原油的商品属性相对更强,实物的避险属性更弱,本身供需关系影响要比黄金更大。

A股市场中,这一堆中字头的石油涨幅比较大主要还是高股息的影响。

不过说真的,我觉得有交易感觉的,是可以去做一做原油的。

因为如果不出极端状况(比如2020年负油价的黑天鹅)是属于下有底(石油是经济运行中的血脉,过低会会削减石油的开采量),上有顶的(石油价格过高,会伤害经济,减少对石油的需求,即使是OPEC,也不愿意看到石油价格过高)。

那么基金这块可以选择的标的,可以看看华宝标普油气。

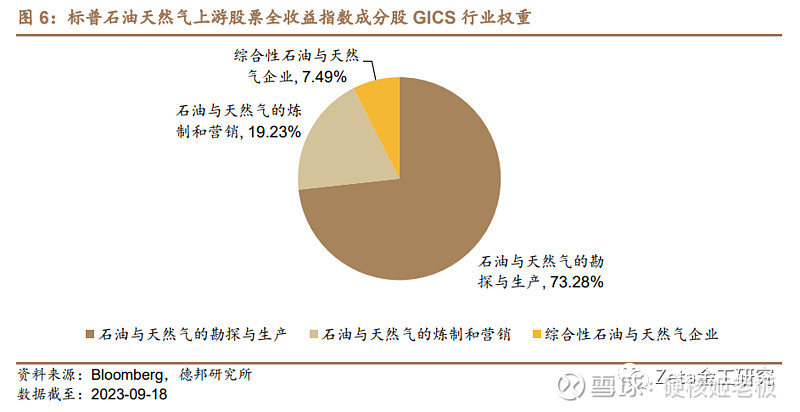

华宝油气主要跟踪标普石油天然气上游股票指数。这个指数跟踪美国上市的石油天然气行业上游的石油公司,有一些是从事页岩气开发的石油公司。

回顾近年来业绩表现,2021年,基金净值涨幅和油价涨幅基本同步;但在2022年,尽管油价上涨幅度较小,但基金涨幅高达50%以上。这种差异部分来自美元升值的影响,部分来自与天然气有关的因素。

而且华宝油气基金里面的成分股很多都是美国原油产业链的中小盘股,估值更低弹性更大,波动率极高,是一个非常好的投资原油的投资工具,看准机会做做波段(投机),挺好。

虽然商品有一波行情,但也不是所有商品都能和黄金石油一样,需求那么旺盛。

2024年很多人觉得是全球另类资产的大年,那么对于我们普通人来说,其实把这两项投资标的做做颗粒度对齐,应该是可以达到一个简单的资产配置效果。