核心结论:①5月港股上涨主因美联储降息预期回升、国内房地产政策发力以及企业盈利改善。②近期AH溢价指数跌至低位,港股高股息资产大涨是近期AH溢价指数快速回落的重要原因。③港股估值修复已相对充分,未来上涨空间取决于政策预期及盈利修复情况。

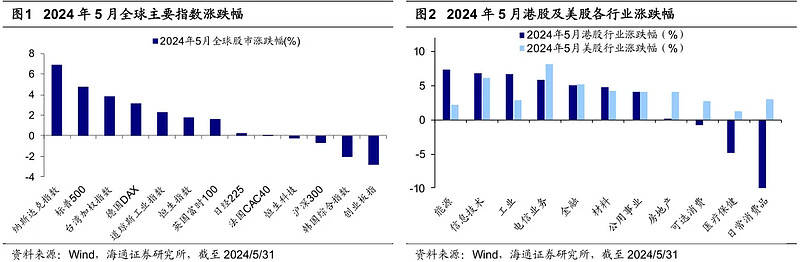

市场回顾:5月全球股市普遍回暖,港股和美股表现较优。恒生指数5月累计涨幅1.8%,最大涨幅11.1%。美股标普500指数累计涨幅4.8%,纳斯达克指数6.9%。港股行业中,能源(7.4%)、信息技术(6.9%)、工业(6.8%)涨幅居前,日常消费(-10.0%)、医疗保健(-4.8%)收益率靠后。美股行业中,电信业务(8.2%)、信息技术(6.2%)涨幅领先。

5月美股上涨主因经济仍有韧性,降息预期再次升温,同时科技龙头财报亮眼。美国5月Markit制造业PMI回升,经济增长仍有韧性;同时劳动力市场出现边际降温,通胀数据回落,带动市场降息预期回升。但5月23日发布的会议纪要显示美联储认为4月单月数据回落不足以给降息带来足够信心,保持高利率的观望状态可能持续更久。微观层面科技股盈利强势,带动美股上涨,英伟达24Q1财报亮眼,营收创历史新高,净利润增超620%。

5月港股上涨主因美联储降息预期回升、国内房地产政策发力以及企业盈利改善。5月国内基本面出现改善迹象,工业景气度回升,出口拉动生产效应强劲。资金面增量环境延续,美国4月就业及通胀数据回落带动降息预期重新升温,助推外资回流港股,同时南向资金持续稳定流入。政策方面5月地产政策密集落地提振市场情绪和国内经济稳增长预期,延续港股配置空间。微观层面港股盈利改善趋势逐渐明朗,支撑港股上行。

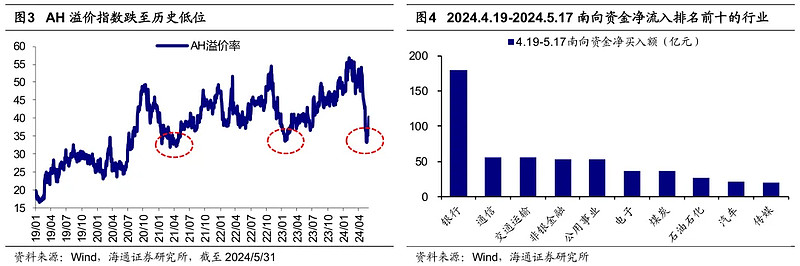

近期港股表现强于A股,AH溢价指数跌至低位。自2024年4月19日起,AH溢价指数由152.7持续下跌,截至5月17日回落至133.3,接近历史低位水平。历史上两次AH溢价显著回落的原因分别为:2021年初,经济面临下行压力但韧性较好,市场层面核心资产成为最重要的投资主线,并从A股外溢至港股市场,投资者青睐港股互联网龙头;2023年初,疫情管控优化,中国经济快速修复,内需和生产景气度回升,外资看好中国,资金流入港股。

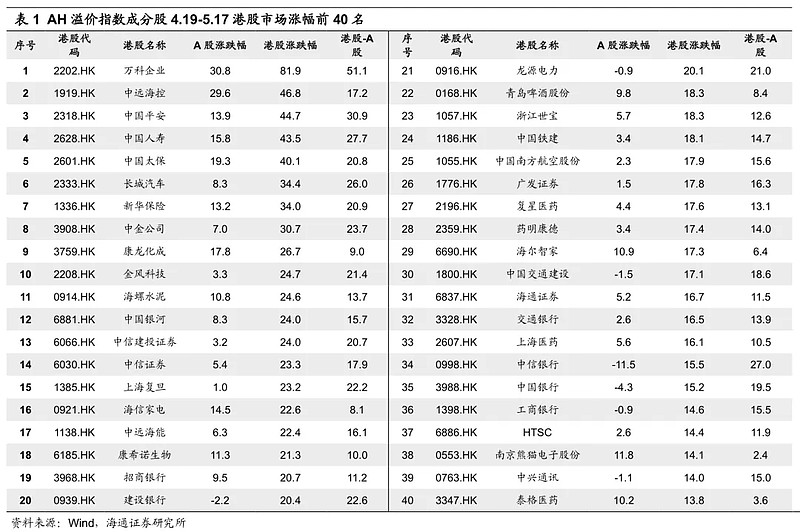

港股高股息资产大涨是近期AH溢价指数快速回落的重要原因。近期A股表现平平而港股大幅上涨,因国内地产政策和美联储降息预期改善外资对中国经济的预期。港股红利税调整预期吸引更多资金流入高股息板块。本次AH溢价指数下跌期间(4.19-5.17),银行和非银金融股在港股市场平均涨幅居前,两者近12个月平均股息率分别为5.2%、2.6%,南向资金区间净买入额分别为179.68亿元、53.53亿元,在行业资金净流入中排名第一和第四。

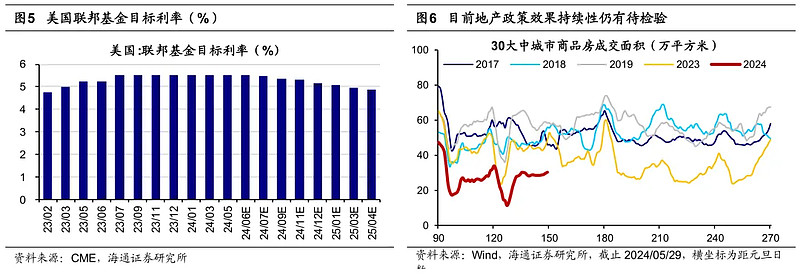

港股估值修复已相对充分,未来上涨空间取决于政策预期及盈利修复情况。目前港股估值修复已相对充分,5月31日恒生指数PE(TTM)近5年分位数为31.4%,PB(LF)为21.6%。未来港股上涨取决于国内政策效果和美联储降息预期。地产政策效果初步显现,但市场修复仍需时间验证。7月的二十届三中全会需关注金融改革政策。美联储降息预期和美债利率回落将影响外资流入港股。根据CME预期,美联储或于11月开始降息。

风险提示:美联储加息超预期,地缘政治关系恶化,国内经济复苏不及预期。

正文

近期港股涨幅大于A股,AH溢价指数跌至低位,一度接近2021年2-3月和2023年年初历史低位水平。那么,历史上两次AH溢价指数快速回落的背景是什么?本次港股大幅跑赢A股后会怎么走?本篇月报进行详细分析。

1. 回顾:5月全球股市回暖,港股表现较优

5月全球主要股指普遍上涨,港股和美股表现较优。从5月全球重要股指表现看,海外股市整体回暖,港股和美股表现较优,A股表现相对落后。A股方面:沪深300指数5月累计跌幅/最大跌幅为-0.7%/-3.3%,创业板指累计跌幅/最大跌幅为-2.9%/-5.5%;港股方面恒生指数累计涨幅/最大涨幅为1.8%/11.1%,恒生科技指数累计跌幅/最大跌幅为-0.3%/-11.5%;美股方面标普500指数累计涨幅/最大涨幅为4.8%/6.6%,纳斯达克指数为6.9%/9.5%;其他市场,德国DAX累计涨幅/最大涨幅为3.2%/5.7%,英国富时100累计涨幅/最大涨幅为1.6%/4.5%,法国CAC40累计涨幅/最大涨幅为0.1%/4.4%,日经225指数为0.2%/2.4%。从行业表现看,5月港股多数行业上涨,能源(7.4%)、信息技术(6.9%)、工业(6.8%)涨幅居前,日常消费(-10.0%)、医疗保健(-4.8%)、可选消费(-0.8%)收益率靠后;5月美股行业普遍上涨,电信业务(8.2%)、信息技术(6.2%)、金融(5.2%)涨幅居前。

5月美股上涨主因经济仍有韧性,降息预期再次升温,同时科技龙头财报亮眼。5月美国多项宏观经济指标回升,经济增长仍有韧性,同时就业和通胀数据均回落,带动市场降息预期回升,加之科技股盈利强势,带领美股上涨。具体而言,基本面方面,美国5月Markit制造业PMI回升至51.3,高于预期50.9。就业方面,劳动力市场出现边际降温,4月新增非农就业17.5万人,不及预期的24.3万人,为2023年11月以来初值首次不及预期;4月失业率回升0.1pp至3.9%,高于预期。通胀方面,美国4月CPI同比增长3.4%,核心CPI同比增长3.6%,均较前值显著回落。非农数据意外走低和通胀数据放缓使市场降息预期有所回升,带动美债利率下行。不过降息之路并非一帆风顺,5月23日发布的会议纪要显示美联储认为一季度通胀增长超预期,4月单月数据回落不足以给降息带来足够信心,保持高利率的观望状态可能持续更久,多名美联储官员表示一旦通胀风险重燃,有必要进一步加息。微观层面,5月22日英伟达公布第一季度财报,营收创历史新高至260亿美元,环比增长18%,同比增长262%,净利润增超620%至148.8亿美元,5月23日股价收涨9.3%,创历史新高,带动美股上涨。

5月港股上涨主因美联储降息预期回升、国内房地产政策发力以及企业盈利改善。5月美联储降息预期回温,国内房地产政策利好频出,国内外资金流入港股,同时港股盈利改善趋势明朗,推动港股上涨。经济方面,国内基本面出现改善迹象,4月工业增加值同比增长6.7%,较3月加快2.2个百分点,工业景气度回升;美元计价出口额同比回正(1.5%),出口拉动生产效应强劲。5月中旬超长期特别国债发行安排和广义财政扩张加速,有望拉动投资和消费,助力其他实体融资需求修复,带动社融增速回升。资金面上,增量环境延续,外资和南向资金净流入继续推动港股上涨:一方面,美国4月就业及通胀数据回落带动降息预期重新升温、美债利率回落,加之3月以来港股显著跑赢亚太地区其他市场,助推资金回流港股;另一方面,南向资金持续稳定流入,5月交易日南向资金累计净流入达702.9亿港元。政策方面,5月地产供需两端支持政策密集落地,供给侧存量房收储和3000亿保障房再贷款推动地产去库存;需求侧房贷利率、首付比例、公积金贷款放松“组合拳”降低购房成本,助力释放购房需求。地产政策发力提振市场情绪和国内经济稳增长预期,延续港股配置空间。微观层面,自2023年年报披露以来港股盈利改善趋势逐渐明朗,支撑港股上行。23年港股年报整体归母净利润同比增速为2.6%,较23H1(-4.8%)转正。

2. 回顾:AH溢价显著缩窄后怎么看港股?

近期港股表现强于A股,AH溢价指数跌至低位。自2024年4月19日起,AH溢价指数由152.7持续下跌,截至5月17日,AH溢价回落至133.3,接近2021年2-3月和2023年年初历史低位水平。回顾之前两次AH溢价显著回落:首先,2021年初货币政策宽松推动社融增长大幅超预期,经济面临下行压力但韧性较好,市场层面核心资产成为最重要的投资主线,并且从A股外溢至港股市场,投资者普遍青睐投资港股互联网龙头。2020年10月末AH溢价指数自148.0高点持续下跌至2021年3月10日的131.9,期间恒生指数累计涨幅17.6%,显著高于沪深300指数的4.8%和上证指数的2.6%。恒生科技指数累计涨幅7.1%,恒生科技互联网指数累计涨幅9.6%,表明互联网板块受到重点关注。其次,2023年初AH溢价指数下跌,主要是国内疫情管控政策优化后中国经济快速修复,外资普遍看好中国,资金流入港股。23年1月我国制造业 PMI较2022年12月增长3.1个百分点至 50.1%,社会融资规模达6.0万亿元,存量同比增速9.4%,内需和生产景气度显著回升,基本面积极信号明显。北向资金净买入额自2022年11月起由负转正,此后3个月整体保持净流入态势,侧面印证了外资对中国经济的乐观预期。AH溢价指数自2022年10月31日的154.5跌至2023年1月20日的133.6,期间恒生指数累计涨幅48.3%,显著高于沪深300指数的18.1%和上证指数的12.0%。

港股高股息资产大涨是近期AH溢价指数快速回落的重要原因。近期AH溢价显著收窄,期间A股表现平平而港股大幅上涨。正如前文所分析,背后是国内地产政策发力有助于改善外资对中国经济预期,同时美国4月就业和通胀数据回落导致美联储降息预期升温,此外港股红利税调整的预期也是资金流入港股的原因之一。由于近期高股息和红利策略受到投资者重视,叠加港股红利税政策调整预期, 较多资金流入到了高股息板块。从溢价指数成分股的涨跌幅来看,对于在A股和港股同时上市的银行和保险公司,其在港股市场涨幅较大,显著高于在A股市场的涨幅。本次AH溢价指数快速下跌期间(4.19-5.17),银行股在港股市场平均涨幅14.3%,超过A股市场的涨幅14.7个百分点;非银金融行业港股市场平均涨幅27.1%,超过A股市场的涨幅19.1个百分点。港股的金融股是典型的高股息资产,银行和非银金融行业近12个月平均股息率分别为5.2%和2.6%;从资金面看,银行和非银金融是4.19-5.17期间南向资金的主要流入行业,南向资金净买入额分别为179.68亿元和53.53亿元,在行业资金净流入中分别排名第一、第四。

港股估值修复已相对充分,未来上涨空间取决于政策预期及盈利修复情况。当前AH溢价指数已跌至历史低位,港股估值修复已经相对充分,截至5月31日恒生指数PE(TTM)近5年以来分位数约为31.4%,PB(LF)近5年以来分位数约为21.6%。未来港股能否继续上涨,主要取决于国内政策力度和效果,以及美联储降息预期能否继续发酵。国内政策方面,地产政策落地效果将影响投资者情绪和未来港股走势。目前地产优化政策的整体效果已初步显现,近一周(5/26-5/29)30大中城市日均新房成交面积为32.3万平,相较前一周的28.6万平边际明显改善,但相较去年同期的同比跌幅33.0%,与5/19-5/22同比跌幅基本持平,因此市场仍需时间验证地产基本面的修复速率及可持续性。同时,今年7月将召开二十届三中全会,需关注财税、金融、国企相关的改革政策能否提振市场风险偏好。从资金面看,后续美联储降息预期能否增强,美债利率是否进一步回落,很大程度上影响外资能否回流港股,因此后续需要密切观察美国经济景气度是否回落以及通胀能否更好地缓和。目前根据CME降息预期来看,美联储或最早于今年11月开始降息,年内共降息1次,幅度25个bp,降息概率为46.2%。

3. 2024年6月大事日历

风险提示:任何在本文出现的信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另外,本文中观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其来表现,投资需谨慎。

BY:海通策略

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

$价值100ETF(SH512040)$ $恒生红利ETF(SH513950)$ $A100ETF基金(SZ159630)$