·概 要 ·

假期消费表现仍然不错,但较去年改善幅度相对偏小,新房销售边际回升。消费方面,五一假期效应明显,居民出行、旅游和服务消费数据均抬升,但相较去年同期的需求集中释放,今年五一服务消费增速放缓,商品消费中纺服需求有回升。投资方面,受地产政策优化影响,新房销售边际改善,尤其是一线城市回升明显,但当前销售端的改善还未能传导至开工和投资端。进出口方面,外需稳中有降,韩国进出口数据则预示4月出口或小幅边际改善。生产方面,煤电生产边际回升,新兴行业中光伏行业景气度走高,整体生产或较前期边际改善。库存方面,当前供给端走弱是煤炭、沥青等工业品库存走低的主因。价格方面,猪肉价格止涨;工业品中原油价格回落,铜价突破8万元/吨,钢铁、水泥等建材价格稳中有升。流动性方面,月末资金利率上行至2%以上,受美联储政策影响美元指数回落至105附近。

风险提示:稳增长政策不及预期。

1

三大高频同步指标

海通宏观高频同步指标:截至5月5日,4月生产同步指标(HTPI)为4.06%,3月值为4.78%;4月出口同步指标(HTEXI)为-2.76%,3月值为-3.85%;4月消费同步指标(HTCI)为5.96%,3月值为4.43%。

2

具体高频指标跟踪

2.1 消费:“五一”假期数据

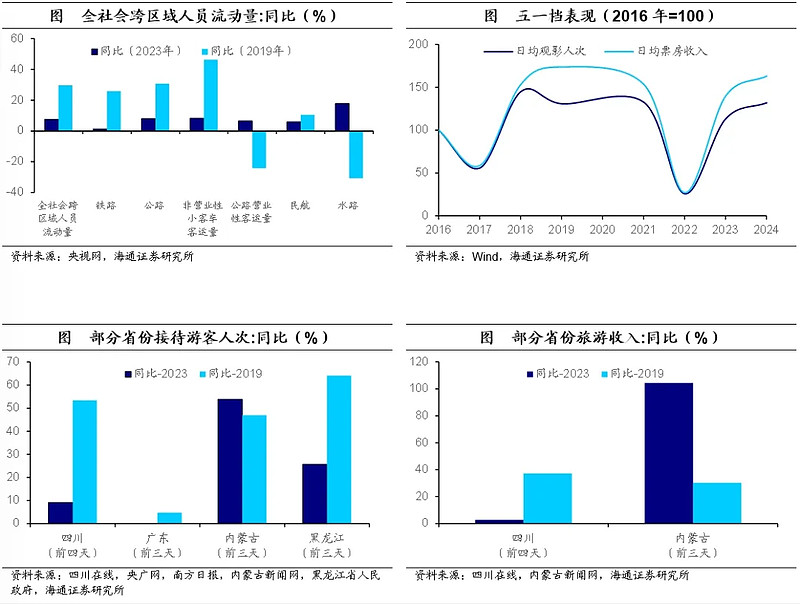

据交通运输部官微消息,2024年五一假期前3天,全社会跨区域人员日均流动量28937.14万人次,比2019年同期增长29.7%,比2023年同期增长7.6%。其中铁路、公路、民航客运量,比2019年同期分别增长25.8%、30.7%、10.5%,比2023年同期分别增长1.3%、8.0%、6.0%,水路客运量则较2019年同期减少30.7%;比2023年同期增长17.8%。公路出行中,更多居民选择自驾,高速公路及普通国省道非营业性小客车人员出行量较2019年增长46.3%,较2023年增长8.3%;营业性客运量较2019年减少24.2%,较2023年增长6.5%。

部分省市公布了五一假期旅游数据,其中四川省假期前四天共接待游客2259.47万人次,实现门票收入2.5亿元,同比2019年分别增长53.4%和37.2%,同比2023年分别增长9.2%和2.8%。内蒙古假期前三天接待游客和旅游收入,分别较2019年增长47.0%和30.2%,较2023年增长53.9%和104.4%,广东和黑龙江假期前三天接待游客数,分别较2019年增长4.7%和64.1%,较2023年增长0%和25.7%。整体来看,今年五一假期旅游出行热度仍高,不过不同区域间分化较大,北方地区成为新的旅游热门目的地。值得注意的是,人均旅游支出下行的趋势还在持续。

电影五一档表现相对平淡,五一假期前三天,日均观影人数和电影票房分别为878.0万人次和3.55亿元,较2023同比增长16.8%和16.9%,观影人次较2019年增长0.9%,但电影票房减少6.1%。从票价来看,与去年基本持平,但较最高的2019年有一定回落。

2.2 消费:纺服需求较高

非耐用品消费:1)纺织服装:轻纺城成交量季节性回升,同比增速较前一周明显上行,绝对值升至近年同期仅次于2019年的高位,这反映上周纺服需求改善幅度较大,或与节假日效应有关。2)轻工日用:截至4月28日,义乌小商品价格指数报收101.69,较前一周小幅回升,其中场内价格、出口价格指数上涨较快,各分类中服装服饰涨价幅度最大,其次是护理美容类等。

人员流动:1)城市内客运:假期影响下城市内交通回落,百城拥堵延时指数和18城地铁客运量周平均值小幅回落,其中地铁客运量同比由正转负。2)城市间客运:节假日驱动居民跨城出行增加,百度迁徙指数出现季节性高峰,不过绝对值略低于较去年五一,同比从前一周的1.6%降至-23.1%,上周日均内地、港澳台和国际航班数环比增速分别5.0%、7.1%和2.4%,其中港澳台航班增加最多,或是因为今年五一港澳为热门出行地。

服务消费: 1)游乐消费:上周北京环球影城客流量和上海迪士尼乐园客流量环比增长31.3%和4.1%,假期客流更加集中,但是今年五一客流略低于去年,七天平均客流的同比增速分别为-10.5%和-1.0%。2)旅游消费:4月第4周海南旅游价格指数为101.0,周环比上涨1.0%,略弱于往年,其中涨价幅度最大的是交通类,预计五一假期效应会在本周数据得到进一步反映。

2.3 投资:新房销售边际改善

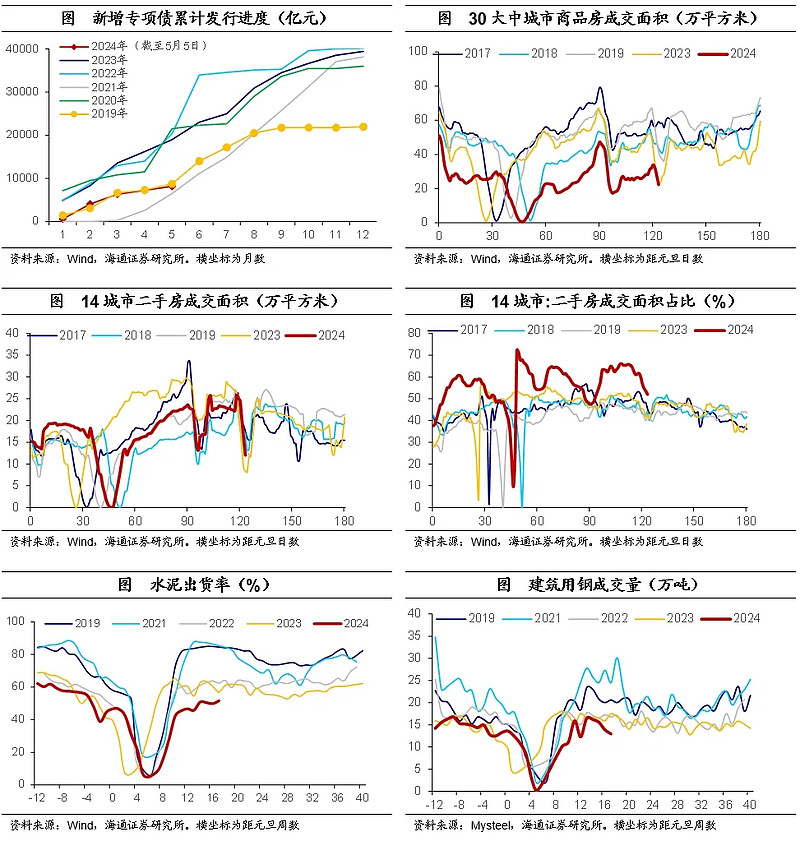

基建:1)资金面:截至5月5日,今年累计发行新增专项债8146亿元,其中5月第一周就发行了921.3亿元,超过4月整月体量,这或反映资金落地节奏有所加快。2)项目面:4月建筑业PMI读数为56.3%,与前一月的56.2%基本持平,不过新订单和业务活动预期分项均较前一月有所回落,这或是因为前期资金到位较慢,项目推进、落地也有延迟。

地产:1)地产销售:上周30大中城市日均新房成交面积季节性回升至22.3万平方米,但同比跌幅从前一周的43.4%大幅收窄至10.7%,但这主要是由于去年五一居民旅游出行需求集中释放,购房交易较少。如果与2019年同期对比,同比跌幅从前一周的53.0%小幅收窄至46.2%,边际改善幅度较小。分城市线级来看,一线城市新房销售同比由负转正,二、三线城市销售同比虽然仍为负,但跌幅明显收窄。4月30日北京市住建委发布《关于优化调整本市住房限购政策的通知》,再度优化限购政策,对一线城市的新房销售有明显的提振。二手房销售回落,当前绝对值跌至近年同期低位,二手房销售占比也持续回落。2)土地交易:4月28日当周土地成交面积季节性回升,但绝对值仍处于近年同期最低位,溢价率止跌回升至3.2%,但仍是近年同期最低值。

施工实体指标:上周水泥出货率小幅回升至51.6%,同比跌幅收窄,建筑用钢成交量连续第四周回落至13.0万吨,同比跌幅扩大,两个指标的绝对值均处于近年同期最低位。当前房建实体指标持续处于同期低位,建设进度缓慢,或反映投资增速难见明显起色。

2.4 进出口:边际改善

海外数据:美国和欧元区4月Markit制造业PMI更新为50.0%和45.7%,均较3月小幅回落,但变化不大,整体海外需求或稳中有降。4月韩国出口金额同比增速为13.8%,较前一月的3.1%明显提升,参考韩国数据,出口或较3月边际改善。

港口数据:受假期影响,我国港口停靠的出入境船舶数量小幅回落;沿海八港、全国二十大港口离港船舶数则有回升,基本符合季节性。

运价数据:国际方面,上周海运运价(BDI)回落,运价环比下跌2.4%。国内出口运价连续第二周小幅回升,不过进口运价仍在回落。

2.5 生产:煤电需求回升

煤电:沿海八省日耗煤量超季节性回升,同比增速也继续提升,当前绝对值升至近年同期最高位,沿海七省电厂负荷率也升至历史最高位。当前耗煤数据超季节性回升,或主要是因为淡季向旺季转换,随着经济稳增长,下游工业用电、非电需求将进一步增加。

石化:1)化纤:PTA、聚酯工厂和江浙织机全产业链开工率相对稳定。当前中游聚酯生产指标绝对值处于近年同期相对高位,但上游PTA、下游江浙织机生产指标均处于低位。2)橡塑:PVC开工率止跌回升,季节性回升至74%,但绝对值处于同期低位,或反应下游需求仍有待提升。

光伏:上周Solarzoom光伏经理人指数止跌回升,其中中上游制造业指数回升幅度较大。

货运:整车货运流量指数季节性回落,整体货运指数处于同期平均值左右。

2.6 库存:整体回落

能源品:秦皇岛港煤炭库存节后季节性回落,当前库存跌至近年同期最低位,这或是由于近期煤炭进口减少,叠加下游需求改善,港库回落至低位。建材:水泥库容比小幅回落,或由于短期需求有提振,但仍处于近年同期高位;4月沥青开工率走低,供给减少使得基建建材沥青库存回落,绝对值处于同期平均水平。

2.7 物价:铜价持续上涨

CPI:猪肉价格由涨转跌,同比涨幅收窄,绝对值在历年均值附近,猪肉价格未能形成趋势上涨,对整体CPI的支撑或有限。水果价格小幅上涨。而由于蔬菜上市量增加,运输成本下降,蔬菜价格同比由正转负。从清华大学公布的iCPI价格指标来看,整体iCPI同比从前一周的17.7%降至16.2%,各分项中,生活用品及服务、其他用品和服务、交通和通信等价格边际回落幅度较大,这或反映今年五一服务消费涨价幅度略低于去年。

PPI:南华综合指数连续第五周回升,其中各分项差异较大,其中贵金属指数持续回落,金属指数、工业品指数上涨。1)能源:原油价格高位回落,截至5月4日,布油和WTI原油价格分别报收83.0美元/桶和78.1美元/桶,或因美联储降息预期推迟,较高利率抑制经济增长,减少石油需求;同时以色列和哈马斯考虑暂时停火,地缘政治对于石油价格的影响减弱。2)建材:上周主要品种中,钢铁价格相对平稳,水泥价格略有回升,但仍处于相对低位,而沥青价格维持稳定。3)金属:有色金属中,铜价持续上行,突破8万元/吨,环比涨幅为1.8%,一方面是受供给端扰动影响,另一方面也是受下游需求拉动;碳酸锂价格小幅回升,周环比上涨0.5%,但仍处于历史低位。

2.7 流动性:美元指数回落

月末资金利率上行。月末资金利率上行突破2.0%,截至4月30日,R007和DR007报收2.09%和2.11%,分别较前一周上行14个和24个BP。上周为呵护月末流动性,央行净投放资金4400亿元,其中逆回购到期量为40亿元,操作量为4440亿元。

美元指数回落。5月1日,美联储宣布减缓缩表节奏,美元应声走弱,截至5月3日美元指数报收105.09,较前一周大幅下行100个BP,接近105。人民币因节假日未能反映变化,截至4月30日,美元兑人民币报收7.242(前一周为7.246),相对平稳。

风险提示:稳增长政策不及预期。

BY:海通宏观研究

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

$消费50ETF(SH515650)$ $AH500ETF(SH517100)$ $上证指数ETF(SH510210)$