报告摘要

第一,3月制造业PMI环比回升1.7个点至50.8,时隔5个月再度重回景气扩张。中观景气面同步改善,15个细分制造业中,10个行业位于50以上的景气扩张区间,高于1-2月的5个;汽车、电气机械、农副食品、纺服、有色、化工景气由收缩进入扩张区间;通用设备由景气扩张回落至收缩区间。

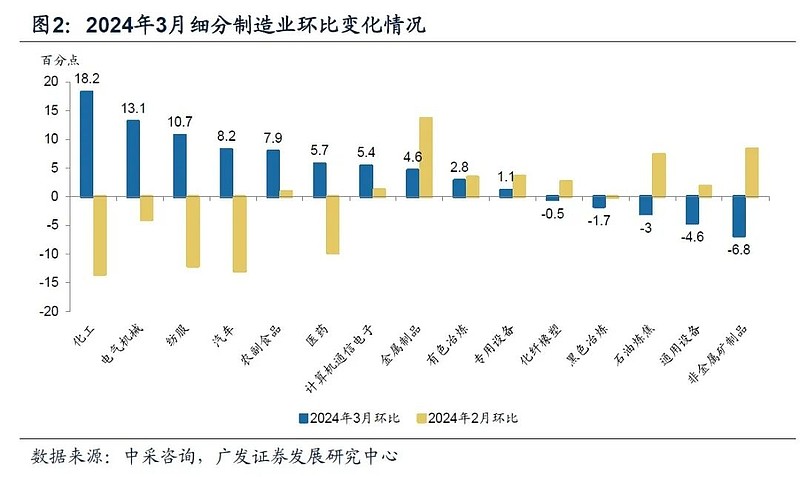

第二,从环比变化看,中游装备制造普遍改善,电气机械、计算机通信电子、金属制品幅度领先;下游消费品普遍改善,纺服、汽车、农副食品、医药领先;原材料行业分化明显,化工、有色景气环比上行,而建筑产业链相关的非金属矿、黑色环比走弱。尤其值得重点关注的是,有色、农副食品环比连续3个月改善,计算机通信电子、金属、专用设备景气环比连续2个月改善。

第三,从绝对景气水平看,计算机通信电子、化工、汽车绝对景气值和分位值均领先其他行业;医药、计算机通信电子分别连续12个月和8个月位于景气扩张区间。受建筑需求偏弱影响,非金属矿制品景气连续10个月位于45以下,今年一季度连续3个月位于40以下。

第四,新兴产业方面,3月生物产业景气度最高,且连续4个月景气位列细分行业首位,节能环保、新材料则景气偏低。从环比变化来看,七大战略性新兴产业3月均环比为正,新能源汽车和新一代信息技术环比上行幅度领先。

第五,建筑业在3月开工季环比季节性回升,但无论从绝对值、还是环比幅度来说均偏低。土木工程整体景气度和新订单环比分别回落0.6和12.1个点,或与部分省市化债期间基建投资存在约束有关;地产产业链内部分化,房地产业和房屋建筑景气环比分别上行6.1和3.3个点,显示地产销售和施工有低位企稳迹象;后周期建安景气环比微降0.6个点,或表示竣工对投资的支撑力减弱。

第六,3月服务业PMI环比继续上行1.4个点,景气度创下2023年6月以来高点。随着节后复产复工,受益于春节假期的航空、道路运输、餐饮、住宿等线下接触类服务业景气季节性回落;但生产性服务业(批发、租赁及商务服务)和线上信息技术服务业(电信广播电视、软件信息技术)景气明显改善。

第七,如我们在此前报告《3月PMI超预期原因探析》所指出的,驱动3月宏观景气回升的核心线索为“季节性、出口、服务业”。产业链亮点有四个:一是中游装备制造和下游消费品景气普遍改善,这两个领域不少行业都是出口大行业;二是受全球大宗定价驱动,有色景气连续3个月上行;三是生产性服务业节后景气明显回升;四是新兴产业中生物产业4个月景气位列细分行业首位,新能源汽车和新一代信息技术环比上行幅度显著。建筑业偏弱的特征继续呈现,对上下游产业链也存在影响。一季度建筑和制造业景气分化的特征在中观数据上的表现较为明显。

正文

3月制造业PMI环比回升1.7个点至50.8,时隔5个月再度重回景气扩张。中观景气面同步改善,15个细分制造业中,10个行业位于50以上的景气扩张区间,高于1-2月的5个;汽车、电气机械、农副食品、纺服、有色、化工景气由收缩进入扩张区间;通用设备由景气扩张回落至收缩区间。

据国家统计局,3月制造业PMI50.8,较前值的49.1回升1.7个点。3月EPMI环比回升环比上行9.3个点至54.8,二者相互对应;春节分布相近四个年份(2016、2018、2019、2021年)3月PMI环比为1.2-1.3个点,本月制造业PMI环比回升1.7个点略强于季节性水平。

15个细分制造业中,10个行业3月景气位于扩张区间,高于1-2月的5个;汽车、电气机械、农副食品、纺服、有色冶炼、化工行业景气由收缩进入扩张区间;通用设备景气由扩张回落至收缩区间。

从环比变化看,中游装备制造普遍改善,电气机械、计算机通信电子、金属制品幅度领先;下游消费品普遍改善,纺服、汽车、农副食品、医药领先;原材料行业分化明显,化工、有色景气环比上行,而建筑产业链相关的非金属矿、黑色环比走弱。尤其值得重点关注的是,有色、农副食品环比连续3个月改善,计算机通信电子、金属、专用设备景气环比连续2个月改善。

据中采咨询,15个细分制造业中,3月10个行业景气环比上行,化工(环比上行18.2个点,下同)、电气机械(13.1 pct)、纺服(10.7 pct)、汽车(8.2 pct)、农副食品(7.9 pct)、医药(5.7 pct)、计算机通信电子(5.4 pct)、金属制品(4.6 pct)、有色冶炼(2.8 pct)、专用设备(1.1 pct)。

3月其余5个细分行业景气环比下行,非金属矿制品(环比下行6.8个点,下同)、通用设备(-4.6 pct)、石油炼焦(-3.0 pct)、黑色冶炼(-1.7 pct)、化纤橡塑(-0.5 pct)。

从绝对景气水平看,计算机通信电子、化工、汽车绝对景气值和分位值均领先其他行业;医药、计算机通信电子分别连续12个月和8个月位于景气扩张区间。受建筑需求偏弱影响,非金属矿制品景气连续10个月位于45以下,今年一季度连续3个月位于40以下。

细分行业3月景气水平看,计算机通信电子、化工、汽车、纺服、农副食品、医药景气领先,位于55-60的较高景气区间;金属制品、电气机械、有色冶炼、石油炼焦景气位于50-55之间;专用设备、通用设备、化纤橡塑景气位于45-50之间;黑色冶炼、非金属矿制品最低。

以历史区间(过去4年)分位值消除不同行业景气值中枢差异后,3月化工、计算机通信电子景气分位值位于90%以上;汽车、金属制品、农副食品、电气机械、石油炼焦、黑色冶炼景气分位值位于60%-80%之间;有色冶炼、纺服景气分位值位于40%-60%之间,其余行业景气分位值较低。

新兴产业方面,3月生物产业景气度最高,且连续4个月景气位列细分行业首位,节能环保、新材料则景气偏低。从环比变化来看,七大战略性新兴产业3月均环比为正,新能源汽车和新一代信息技术环比上行幅度领先。

7大战略性新兴产业中,3月生物产业景气继续领先,也是连续4个月景气领先其他新兴产业;新能源汽车、新一代信息技术、新能源景气位于55-60的较高景气区间;高端装备、节能环比景气略高于50的荣枯线;新材料景气最低,也是3月唯一一个位于景气收缩区间的行业。

环比方面,3月七大细分新兴产业景气均环比上行,新能源汽车(环比上行20.2个点,下同)、新一代信息技术(10.1 pct)、生物产业(9.6 pct)、新能源(9.0 pct)、新材料(6.9 pct)、高端装备(5.9 pct)、节能环保(2.0 pct)。

与季节性均值(春节相近年份同期均值)相比,新能源汽车和生物产业分别高出季节性均值1.6和0.4个点;其余行业景气低于季节性均值,节能环保、新一代信息技术分别低于季节性均值4.3和4.8个点;新能源、高端装备、新材料分别低于季节性均值10.7、11.4和12.8个点。

建筑业在3月开工季环比季节性回升,但无论从绝对值、还是环比幅度来说均偏低。土木工程整体景气度和新订单环比分别回落0.6和12.1个点,或与部分省市化债期间基建投资存在约束有关;地产产业链内部分化,房地产业和房屋建筑景气环比分别上行6.1和3.3个点,显示地产销售和施工有低位企稳迹象;后周期建安景气环比微降0.6个点,或表示竣工对投资的支撑力减弱。

3月建筑业PMI56.2,环比回升2.7个点,结束了1-2月连续2个月的回落趋势。

细分行业方面,3月土木工程建筑景气继续领先,位于55-60之间;房屋建筑和建筑安装景气位于50-55之间。

环比来看,3月土木工程和建筑安装景气环比均微降0.6个点,房屋建筑景气环比回升6.1个点。

新订单方面,3月建筑业新订单环比微升0.9个点,主要是房屋建筑新订单低位回升12.8个点,土木工程建筑新订单环比下行12.1个点,建筑安装新订单环比下降6.9个点。

3月表征地产交易的房地产业生产经营活动状况环比回升3.3个点,绝对景气水平仍然偏低,在45以下;新订单环比下行1.7个点。

3月服务业PMI环比继续上行1.4个点,景气度创下2023年6月以来高点。随着节后复产复工,受益于春节假期的航空、道路运输、餐饮、住宿等线下接触类服务业景气季节性回落;但生产性服务业(批发、租赁及商务服务)和线上信息技术服务业(电信广播电视、软件信息技术)景气明显改善。

3月服务业PMI52.4,环比上行1.4个点。

细分行业方面,3月邮政、电信广播电视、互联网及软件景气最高,经营活动状况均在58以上;租赁及商务服务、批发、道路运输景气在50-55的扩张区间;住宿、餐饮、航空、水上运输、生态环保景气位于收缩区间。

环比方面,3月电信广播电视(环比上行9.2个点,下同)、邮政(8.4pct)、批发(6.1 pct)、互联网及软件信息(6.1 pct)、租赁及商务服务(5.8 pct);景气环比下行的行业以线下接触类服务业为主,包括航空(-26.9 pct)、生态环保(-24.6 pct)、餐饮(-19.1 pct)、水上运输(-5.7 pct)、道路运输(-4.7 pct)、住宿(-4.1 pct)。

如我们在此前报告《3月PMI超预期原因探析》所指出的,驱动3月宏观景气回升的核心线索为“季节性、出口、服务业”。产业链亮点有四个:一是中游装备制造和下游消费品景气普遍改善,这两个领域不少行业都是出口大行业;二是受全球大宗定价驱动,有色景气连续3个月上行;三是生产性服务业节后景气明显回升;四是新兴产业中生物产业4个月景气位列细分行业首位,新能源汽车和新一代信息技术环比上行幅度显著。建筑业偏弱的特征继续呈现,对上下游产业链也存在影响。一季度建筑和制造业景气分化的特征在中观数据上的表现较为明显。

风险提示:地方政府债务化解影响基建投资扩张效果,房地产存量风险化解影响地产销售和投资不及预期;海外经济补库斜率超预期或不及预期;行业PMI与整体PMI由于季调、行业构成等因素影响导致出现背离。

BY:广发宏观

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。