我们在2017年全球宏观经济展望中(请见《【年度重磅】云锋金融周道传:2017年全球宏观经济展望》),将欧元区未来黑天鹅事件列为最大风险。而在全球经济持续复苏的背景下,我们观察到近期经济数据显示欧元区宏观经济正稳步复苏,但英国正朝“硬脱欧”迈进,同时法国与德国等欧元区核心国家政治风险也在上升。欧元区未来风险究竟会如何演化?这是影响未来一年全球资产配置的最重要变量。为此,我们需要对欧元区经济基本面做深入分析。

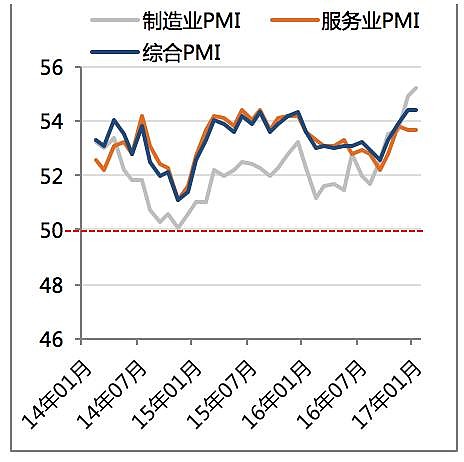

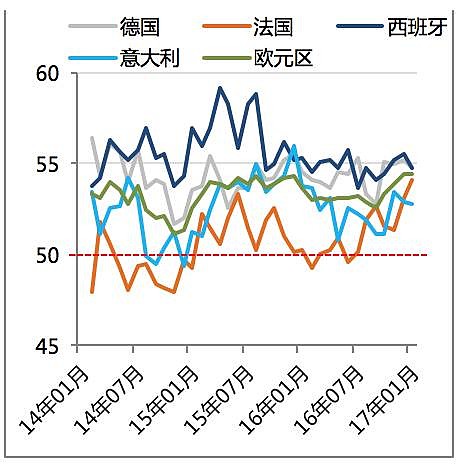

总体上,我们认为欧元区经济基本面目前比较健康。最新公布的2016年第4季度欧元区GDP年增长达到1.8%,全年增长1.7%,自2008年来首次超越美国;整体通胀也维持上升趋势,CPI年增幅大幅攀升至1.8%,接近ECB通胀目标;失业率持续下降至七年来新低9.6%,房地产价格指数也回到2011年的水平。另外,综合PMI以及制造业PMI指数等领先指标均创下几年来新高,显示经济前景依然良好。从最新ECB行长德拉吉的讲话看,央行还将维持现有的QE力度不变,并准备在需要时加码QE,也是应对未来可能发生的黑天鹅风险的重要防火墙。

欧元区整体经济持续复苏

尽管去年6月发生英国脱欧事件,意大利银行业负面消息不断,恐怖袭击在欧元区多个国家发生,但欧元区实际经济增长在前3个季度一直维持1.7%,而第4季度增长初值更高达1.8%,2016年全年增长录得1.7%,自2008年以来首次超越美国(去年美国经济同比增长是1.6%)。这表明在全球经济复苏背景下,特别是在ECB极度宽松的货币政策作用下,欧元区整体经济正持续复苏。从前3个季度经济增长的贡献看,欧元区近期经济增长主要来自于内部需求改善,特别是居民消费,可能是就业状况持续改善带动了居民消费增长。但同时,我们也注意到,尽管欧元前期已经大幅贬值,净出口对经济增长依然维持负贡献。另外,尽管货币政策极度宽松,ECB甚至在QE的同时,已经实行负利率政策,但欧元区投资依然没有太大起色,投资对经济增长的贡献度依然不高。从近期陆续发布的去年第4季度欧元区企业财报看,预期EPS (每股盈利)年增长达到7%,且盈余优于预期比例53%,说明微观企业基本面也在改善,但由于私人部门去杠杆持续进行,且欧元区未来面临的政治不确定性上升,影响了企业投资意愿,与我们预期一致。

欧元区经济增长明细

数据来源:Eurostat,2017年2月

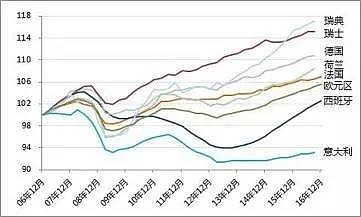

分区域看,欧元区核心和边缘、北欧和南欧国家的增长分化的趋势依然比较明显。瑞士、瑞典、荷兰等北欧国家以及德国和法国等核心国家在2009年以来的经济增长情况持续好于欧元区整体表现,特别是受2011-2012年欧债危机的冲击较小;而同期意大利和西班牙的经济增长明显拖累整个欧元区,特别是意大利,近几年一直处于底部徘徊。比较积极的现象是,2014年以来西班牙经济增长加快,并明显好于其它国家,目前已基本回到了金融危机前的高点。

欧元区各大经济体增长情况(2006年12月=100)

数据来源:彭博社,2017年2月

整体通胀持续回升并接近央行目标

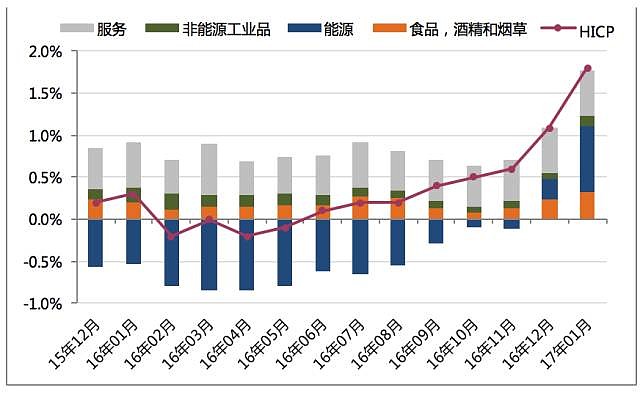

伴随整体经济回暖,特别是受商品价格(主要是能源和食品价格)回升影响,欧元区整体通胀持续上扬。作为ECB政策目标的消费者物价综合调和指数(HICP)年增幅在2017年1月从上个月的1.1%大幅攀升至1.8%,创下2013年2月以来新高,已接近ECB政策目标水平2%。在1.8%增幅中,能源和食品价格上涨的贡献分别达到0.8和0.3个百分点,而服务类价格上涨贡献维持基本稳定。根据欧洲统计局数据,能源和食品类占2017年HICP指数的构成比重分别达到9.5%和19.6%,因此,未来商品价格走势对欧元区整体通胀走势至关重要。

HICP通胀指数同比增幅贡献

数据来源:彭博社,2017年2月

欧元区各国的1月份HICP指数尚未公布。从截至去年12月份的数据看,除葡萄牙外的大部分边缘国家在过去两年均存在通缩压力,但近期西班牙整体通胀率也快速回到1%左右,顺利摆脱通缩。但其他边缘国家的通缩风险依然存在,特别是爱尔兰的通缩压力还很大,而希腊等国的通胀水平也在0%左右徘徊,这可能也是ECB维持极度宽松货币政策的动力之一。

欧元区边缘国家通胀

数据来源:彭博社,2017年2月

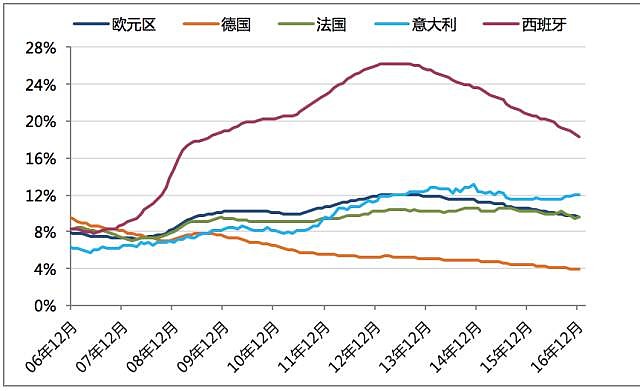

就业市场逐步好转

欧元区12月失业率降至9.6%,创下7年新低,整体就业市场逐步好转,总体失业率维持下降趋势,但依然是美国失业率的两倍。分区域看,就业市场分化依然很大。其中德国就业状况一直很好,失业率从2008金融危机时接近8%的水平持续下跌至2016年12月的3.9%;西班牙失业率在金融危机后一度攀升至26%左右,在2012年劳动力市场改革后,失业率开始大幅持续下降,但目前依然维持约18%的高位;而法国和意大利等国的失业率在2015年3月欧元区实施QE政策后仅出现小幅下降,特别是意大利的失业率水平依然维持在12%的高位。值得关注的是,希腊、西班牙和意大利的失业率不仅远超平均水平,而且3个经济体的青少年失业率居高不下,目前均在40%以上,主要问题是他们没有雇主所需要的技能。

欧元区失业率

数据来源:彭博社,2017年2月

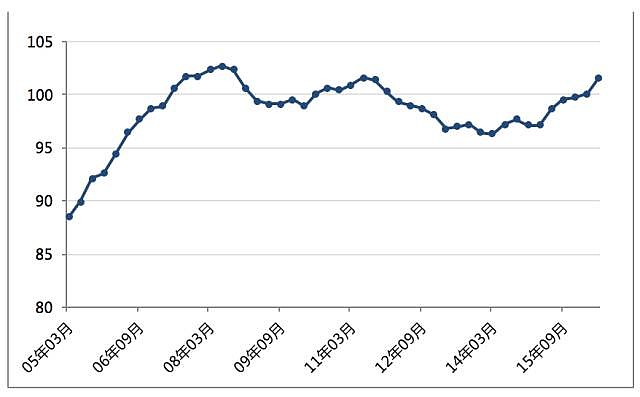

房地产市场明显回暖

在ECB维持极度宽松货币政策的刺激下,伴随宏观基本面好转,欧元区房地产(这里主要指住宅)价格从2015年开始大幅回升,扭转前几年持续大幅回落的局面。目前欧元区房地产价格指数回到了2011年6月的水平,离金融危机前的高点也仅有一步之遥,同比增幅从2016年第2季度的1.3%进一步上升至第3季度的3.4%。

欧元区房地产价格指数

数据来源:彭博社,2017年2月

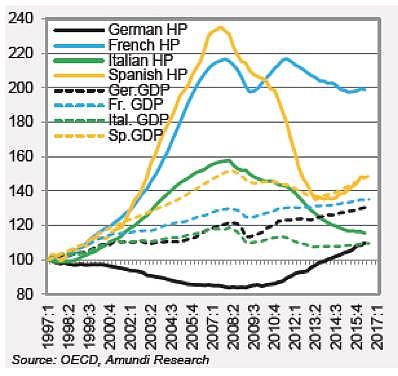

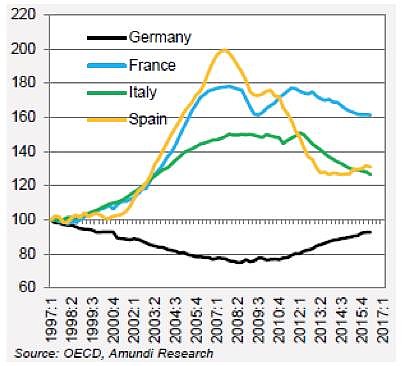

东方汇理(Amundi Asset Management)在近期的报告“Cross-asset investment strategy”中指出,欧元区住宅地产市场会在未来两年支持欧元区4大经济体系,即德国、法国、意大利和西班牙。从下面第一张图看,这四个住宅地产市场自1997年的走势不大一样。德国房价在2008年金融危机爆发前的十年中一直呈持续下滑状态,而同期其他三个国家房价均大幅上涨,特别是西班牙和法国;金融危机后,西班牙房地产价格泡沫迅速破裂,房价出现大幅下跌,而同期法国房价维持相对稳定,德国房价则持续上涨。从近期公布的数据看,除意大利房价依然在持续探底外,其他三个国家房价均有回升态势。从第二张图也可以看出,德国房价/收入水平一直不高,意大利和西班牙的房价经过几年下跌后,目前处于相对合理水平,只有法国房价/收入依然较高。

实际房价和经济增长 (1997年=100)

数据来源:Amundi,2017年1月

房价和收入比率 (1997年=100)

数据来源:Amundi,2017年1月

ECB货币政策

虽然近期欧元区通胀攀升令德国发出扭转宽松货币政策的呼声,而ECB内部也出现意见分歧。但ECB行长德拉吉在2月6日讲话中,依然支持超宽松货币政策,确认2017年4-12月维持每月600亿欧元的购债规模不变,表示欧元区经济展望风险仍倾向下行,在必要时仍会加大QE火力,并再次重申1月19日所提出的退出刺激措施的4个必要条件:1)通胀必须接近欧洲央行的中期目标;2)通胀上升必须是可持续;3)即使撤出超宽松货币政策,通胀增长也必须保持稳定;4)必须关注整个欧元区的通胀状况,而非单一成员国。

PMI指数持续走强预示前景向好

与德拉吉的悲观预期相反,最新公布的欧元区Markit综合PMI指数在2017年1月维持在54.4,是43个月以来的高位,显示市场对欧元区未来前景很乐观。特别是制造业PMI指数非常强劲,已经连续5个月上涨至目前的55.2,录得3年来的新高。分国别看,欧元区第二大经济体法国的经济回暖迹象很明显,其综合PMI从2016年上半年少于50的水平持续上升至2017年1月的54.1,创下67个月的新高;意大利综合PMI也企稳回升。这预示着欧元区未来经济前景可能还将持续向好。

欧元区PMI指数

数据来源:彭博社,2017年2月

欧元区主要风险并未降低

虽然经济基本面明显改善,但我们之前分析的欧元区存在的主要问题并没有得到有效解决,包括统一货币与独立财政并行的根本问题,中长期面临的人口老龄化问题和短期的难民安置等问题。这些问题将长期制约欧元区的增长潜力,再叠加特朗普政府推行的贸易保护主义和欧洲本土兴起的民粹主义,在未来的重大政治选举中很可能发酵升级,出现黑天鹅事件的风险依然很高。

总体看,主要经济指标显示欧元区经济基本面仍在复苏,但依然存在下行风险,国别分化有所收窄但仍然明显;整体通胀受益于商品价格回升持续上扬,但分化严重,部分国家仍有通缩风险,且未来商品价格存在不确定性。另外,考虑到欧元区主要国家在2017年面临重要选举事件,在目前欧洲民粹主义风起云涌、各国政治风险明显上升的背景下,需要随时应对可能出现的黑天鹅事件,ECB投鼠忌器,在风险因素明显消退前,仍将会维持超宽松的货币政策作为防火墙以防范重大风险冲击。未来一年内,欧元区前景主要取决于荷兰、法国和德国等国选举进展,以及原油等商品价格走势,需要密切关注。

作为投资者,要同时做好防范欧元区左侧和右侧两大尾部风险的准备。左侧风险即黑天鹅事件最终发生,“达摩克利斯”之剑最终斩落,金融市场可能崩溃;右侧风险是欧元区系列选举可能最终有惊无险,在基本面持续复苏而ECB保持超宽松货币政策环境下,金融市场可能将出现超预期大幅上涨。

注:封面图片来自焦点新闻网。

免责声明

投资涉及风险

敬请投资者注意,证券及投资的价值可升亦可跌

过往的表现不一定可以预示日后的表现

云锋金融之证券交易服务由瑞东资本市场有限公司(以下简称“瑞东资本”)提供。本文件由瑞东金融市场有限公司(以下简称“瑞东金融”)编制及授权发布于本平台,所载资料可能以若干假设为基础,仅供参考之用途,会因经济、市场及其他情况而随时更改而毋须另行通知。本文件所载的意见可能与云锋金融集团其他业务或其联营公司发表的意见有别。任何媒体、网站或个人未经授权不得转载、链接、转贴或以其他方式复制发表本文件及任何內容。已获授权者,在使用本文件及任何内容时必须注明稿件来源于云锋金融,并承诺遵守相关法例及一切使用互联网的国际惯例,不为任何非法目的或以任何非法方式使用本文件,违者将依法追究相关法律责任。本文件所引用之数据或資料可能得自第三方,云锋金融将尽可能确认资料来源之可靠性,但云锋金融并不对第三方所提供数据或资料之准确性负责,且云锋金融不会就本文件所载任何资料、预测及/或意见的公平性、准确性、时限性、完整性或正确性,以及任何该等预测及/或意见所依据的基准作出任何明文或暗示的保证、陈述、担保或承诺而负责或承担法律责任。本文件中如有类似前瞻性陈述之內容,此等内容或陈述不得视为对任何将来表现之保證,且应注意实际情况或发展可能与该等陈述有重大落差。本文件并非及不应被视为邀约、招揽、邀请、建议买卖任何投资产品或投资决策之依据,亦不应被诠释为专业意见。阅览本文件的人士或在作出任何投资决策前,应完全了解其风险以及有关法律、赋税及会计的特点及后果,并根据个人的情况决定投资是否切合个人的投资目标,以及能否承担有关风险,必要时应寻求适当的专业意见。在若干国家,传阅及分派本文件的方式可能受法律或规例所限制。获取本文件的人士须知悉及遵守该等限制。

“云锋金融”及相关标志为云锋金融集团所拥有。瑞东金融(证监会中央编号AAB449)及瑞东资本(证监会中央编号:AYT670)均为根据《证券及期货条例》获准从事受规管活动之持牌法团,且其控股股东均为香港云锋金融集团有限公司。香港的云锋金融集团有限公司为香港联合证券交易所有限公司主板之上市公司,股票代码为00376。