【投股票,优选质量好的,关注501069质量基金!】

质量基金近六月涨幅高达29.72%,近一年涨幅高达44.56%!

今年以来巴菲特一直被人们“嘲笑”老了,踏空这次美股涨势,终于等到他出手,大笔买入美国银行,08年金融危机的时候他在关键的时候买入高盛,这次是否历史重演?

年初美股市场暴跌之后,许多人都猜测巴菲特能够将伯克希尔囤积的巨量现金用于抄底,但是巴菲特却没有那么做。于是,批评巴菲特错失良机的声音四起。事实上,巴菲特不但没有大举买进,他还卖掉了高盛,彻底清仓四大航空公司。今年一季度,伯克希尔哈撒韦公司的现金储备增长到了1370亿美元。

最近几周,蛰伏依旧的巴菲特开始行动了,伯克希尔斥资100亿美元收购了Dominion Energy的天然气资产,最近几周,还回购了超过50亿美元的自家股票。

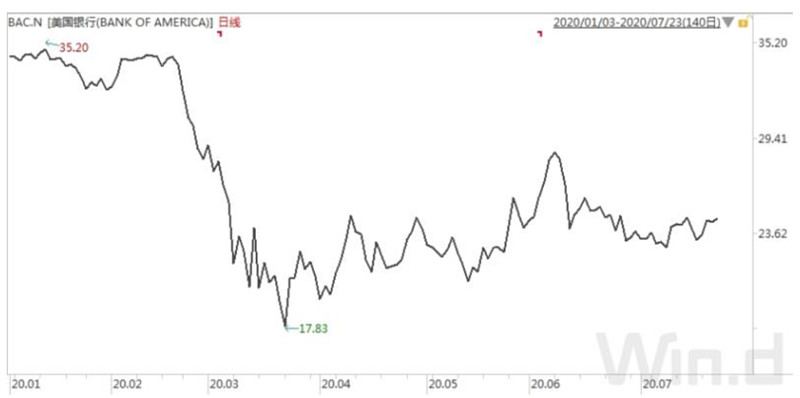

周四美国证监会(SEC)文件显示,巴菲特在本周以平均24美元/股价格买入近3400万股美国银行股票,总耗资8.13亿美元。持股比例从10.9%增至11.3%,共计9.82亿股。截止目前,美国银行成为伯克希尔第二大重仓票,持股市值仅次于苹果公司。

美国银行今年的股价表现并不太好,年初至今下跌超30%,相较3月的低点也只反弹了近10%。美国银行Q2财报显示,当季利润同比暴跌52%,由去年同期的73.5亿美元,降至35.3亿美元,大幅高于市场预期的23.7亿美元。坏账拨备方面,二季度计提坏账拨备40亿美元,其累计坏账拨备已经达到了创纪录的210亿美元。每股收益37美分,超出市场预期的25美分,但上年同期为74美分。

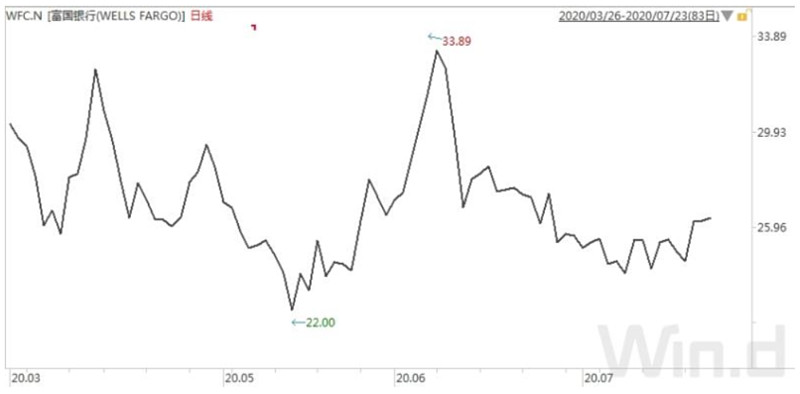

股神对银行股的钟爱几乎贯穿他的整个投资生涯,持有富国银行超过30年,持股比例一度达到“举牌”线(9.9%),但富国银行银行的表现和美国银行几乎是难兄难弟,今年以来下跌近50%。上周二发布Q2财报,出现了自金融危机以来的首次季度亏损,因拨备了84亿美元与新冠疫情相关的贷款损失准备金。

为什么总爱买银行股,巴菲特一直颇有心得:

1)买入优秀的银行股。巴菲特在 1990 年致股东的信中这样说道,“由于银行业 20 倍杠杆会大幅放大经营管理的优劣,我们无意以便宜的价格购买管理水平低下的银行股;相反,我们只在意以合理的价格买入管理良好的银行股票。”

2)估值低时买入,危机往往带来低估值买入优质银行股的机会。如1990年美国房地产泡沫破灭,银行股鲜有人问津之时,巴菲特以很低的估值重仓买入富国银行。

3)长期持有,挣ROE的钱,做时间的朋友。菲特投资富国银行30年,实现投资回报28.9倍,主要是挣ROE的钱,1990年末富国银行估值0.99倍PB,2019年末富国银行1.33倍PB,估值变动对投资收益的贡献很小。

今年美股涨幅太好,几乎所有人都忘了新冠疫情的肆虐,失业率的飙升,经济的衰退,但事实上经济下滑是不争的事实,美联储都已经走到负利率的门槛了,而银行股和实体经济息息相关。

08年金融危机的时候巴菲特就是在关键时候买入高盛。2008年9月23日巴菲特以50亿美元现金购入高盛优先股,开出的条件是:年息10%;高盛有权在任何时间回购上述优先股,但须支付10%的溢价。

彼时雷曼兄弟刚刚倒闭,摩根士丹利和高盛都有可能步入后尘,巴菲特当时投资的50亿不仅仅是注资这么简单,更多的是向市场传递一种信心。

现在的美股显然不需要巴菲特给予信心,但美国经济呢?今年5月,巴菲特在伯克希尔年度股东大会上乐观表达,“没有什么能从根本上阻止美国,美国奇迹,美国魔法一直都在,而且还会继续出现。”

转载自:Wind

【华宝质量基金501069特别介绍】

华宝标普A股质量价值基金(501069)本尊其实是基于“质量+价值”双因子策略而研发的Smart Beta基金。

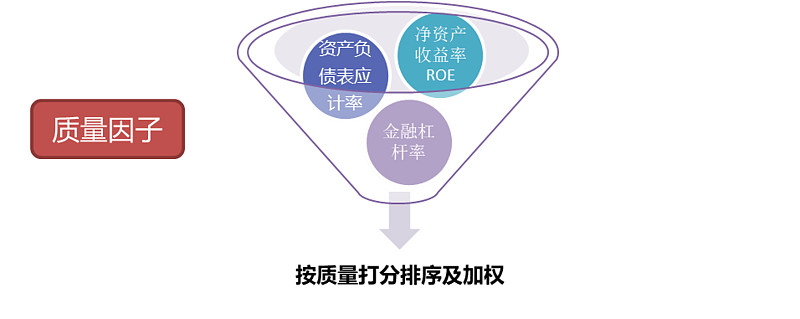

质量基金(501069)的质量因子包含三个核心盈利能力指标,它们就是ROE(净资产收益率)、Accruals Ratio(资产负债应计率)、Leverage Ratio(金融杠杆率)。三个质量指标的公式如下:

ROE(净资产收益率):净利润/净资产

Accruals Ratio(资产负债应计率):净运营资产的增量/净运营资产期初末均值

Leverage Ratio(金融杠杆率):总市值/净利润=净利润/总资产*杠杆率

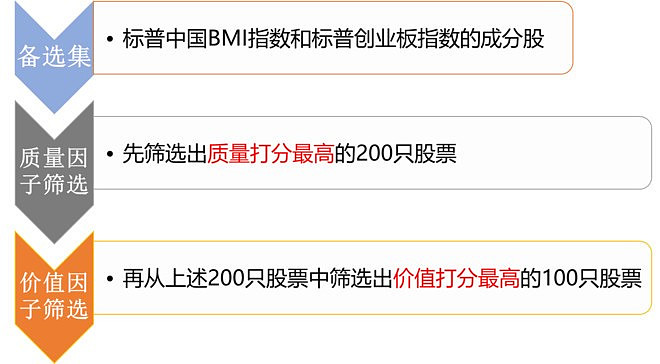

质量基金成分股的第一轮筛选就是通过这三个质量指标等权重打分的形式从标普中国BMI指数和标普创业板指数中筛选出打分最高的200只股票。

下面划重点:ROE=净利润/净资产,但其分子和分母都有可能出现水分,进而导致仅用ROE指标选股会出现失误。标普质量价值指数编制的精妙之处就在于,用Accruals Ratio(资产负债应计率)锁定了净利润的真实,用Leverage Ratio(金融杠杆率)锁定了净资产的真实。

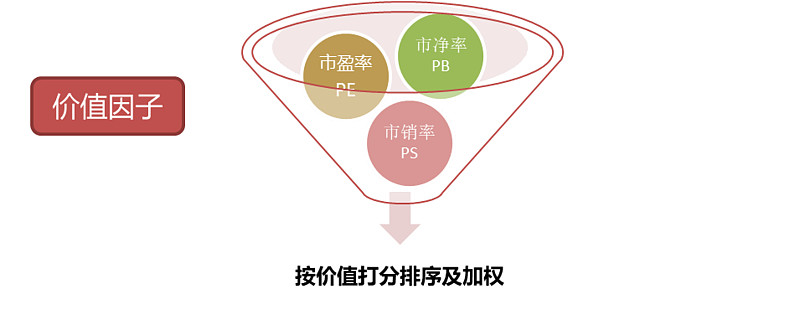

但是,整体上看来,市场上优秀公司的平均价格已经非常高了,也就是说,普通投资者光以好公司作为标准,不一定能获得好回报;但是如果用量化的方法在全市场进行筛选,高质量公司的估值分布仍然有高有低,市场上确实能找到“被错杀”的好公司。所以质量基金还要通过价值因子开展成分股第二轮筛选。

质量基金(501069)的价值因子包含三个核心估值指标,它们就是PE(市盈率)、PB(市净率)和PS(市销率),三个指标的公式如下:

市净率(PB):总市值/净资产

市盈率(PE):总市值/净利润

市销率(PS):总市值/主营业务收入

为什么要用这三个指标,原因是不同类型的公司估值适用于不同的估值指标,比如银行股的主流估值指标是市净率而不是市盈率,而医药股和基建股的估值指标又和银行不一样。在已经通过质量因子筛选出的200只股票基础上,质量基金再通过价值因子的三个指标,PE、PB、PS,以等权重打分的形式筛选出价值打分最高的100只股票。

小结一下,首先,找到备选集,然后用质量因子的三个指标,ROE、财务杠杆率和负债应计率,在标普中国BMI指数和标普创业板指数中,等权重打分筛选出打分最高的200只股票;最后用价值因子的三个指标,PE、PB、PS,在上述200只股票中筛选出价值打分最高的100只股票。

标普中国A股质量价值指数前十大成份股依次为:隆基股份、云南白药、浪潮信息、美的集团、海螺水泥、陕西煤业、青岛啤酒、宇通客车、扬农化工、方大炭素。

数据来源:WIND,截至2020.7.03

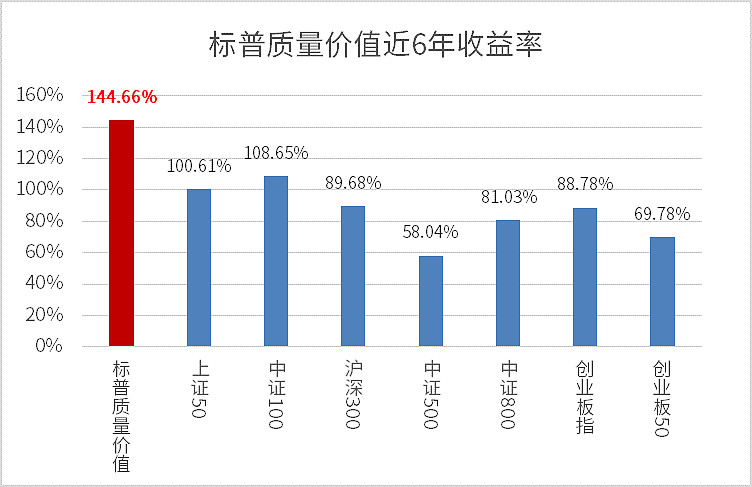

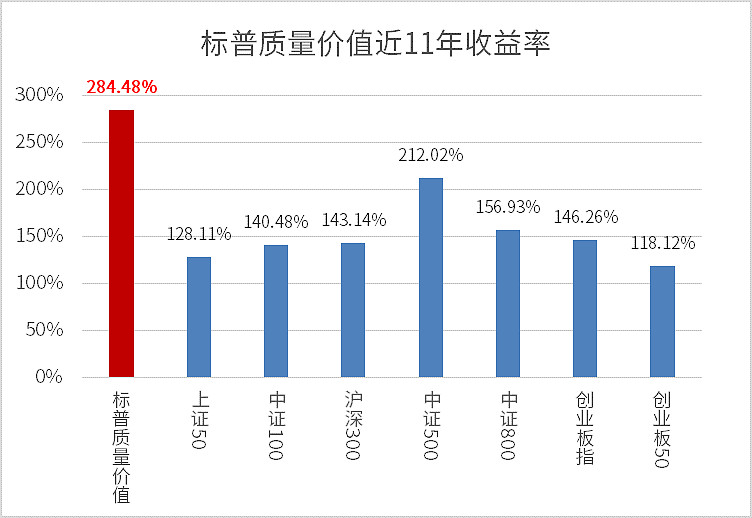

标普中国A股质量价值指数较A股主流宽基指数历史收益率对比

数据来源:WIND,2014.1.01-2020.7.03

数据来源:WIND,2009.1.01-2020.7.03

$华宝标普中国A股质量价值(F501069)$ $隆基股份(SH601012)$ $浪潮信息(SZ000977)$

重点提示:左持券商,右持科技,A股行情双龙头;守正银行,出奇医疗,财富作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头五雄争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如。

---------------------------------------------------------------------------

风险提示:任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。