今天笔者跟大家聊聊集成灶龙头企业——浙江美大(002677),受房地产销量下滑影响,厨电行业最近一年的销量也受到了影响,公司股价也因此回撤近60%,不过与油烟机龙头——老板电器不同,浙江美大销量与利润并没有受到影响,而且继续高速增长,而老板电器收入与利润确实受到了较大的影响,对于美大的这次错杀,是不是一次很好的机会呢?下面笔者跟大家好好分析一下行业发展前景、公司经营情况以及财务状况。@今日话题 @雪球达人秀 $浙江美大(SZ002677)$ $老板电器(SZ002508)$ $美的集团(SZ000333)$

一、行业分析:渗透率不断提高,行业进入高速增长轨道

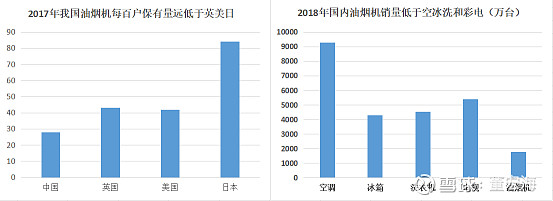

国内油烟机保有量较低,市场空间巨大。17年我国油烟机的每百户保有量为28台,远低于欧美的43台以及日本的84台;与国内“空冰洗”等家电相比,目前我国的厨电市场规模仍然偏小,根据2018年产业在线数据,18年国内油烟机销量为1793万台,国内空冰洗销量分别为9281/4310/4532万台,抽油烟机的保有量应该与冰箱洗衣机的保有量相接近,所以国内吸油烟机的市场提升空间巨大。

数据来源:产业在线

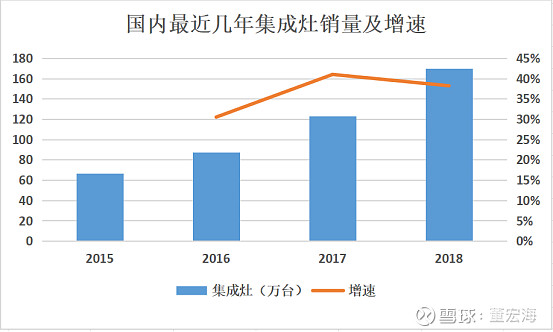

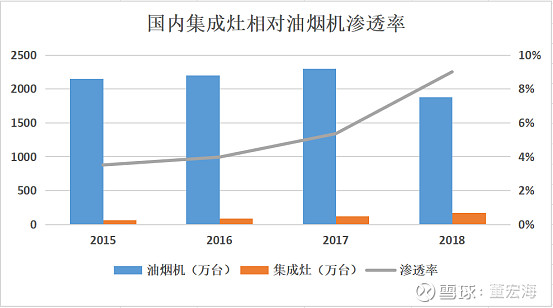

集成灶优势明显,渗透率不断提升。传统抽油烟机一般采用上排式烟道吸走油烟,吸烟口一般距离烟源较远,而集成灶则运用空气动力学原理,在操作台面的侧上方设置吸烟口,并且采用下排风技术,将油烟迅速向下抽走,油烟吸净率高达99.95%以上。在功能设计方面,集成灶集油烟机、燃气灶、消毒柜、储藏柜、洗碗机等功能于一体;在空间方面,集成灶可以节约一米橱柜的定制价格,同时可以省下上方安装油烟机的空间。基于这些明显的优势,最近几年集成灶销量高速增长,市场渗透率不断提高,2018年集成灶在抽油烟机领域的渗透率已经达到9%,且渗透率在加速提升。

资料来源:产业在线

资料来源:产业在线

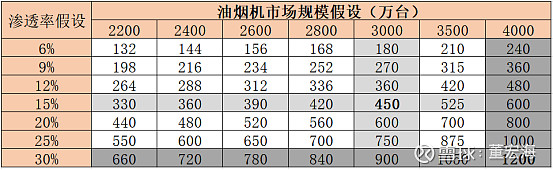

二、市场规模预测

集成灶仍然有数倍的增长空间。目前国内油烟机的市场规模在2000万台左右,根据国内冰洗销售数据来看,未来油烟机销售规模有望增长至3000—4000万台,我们假设当国内油烟机销售规模达到3000万台以及4000万台时,集成灶的渗透率分别提升至15%、30%,则集成灶的销量可达到450万台与1200万台,较2018年170万台的销量还有1.6—6倍的增长空间,所以笔者认为在当前集成灶渗透率仍然比较低的情况下,未来行业增长潜力巨大。

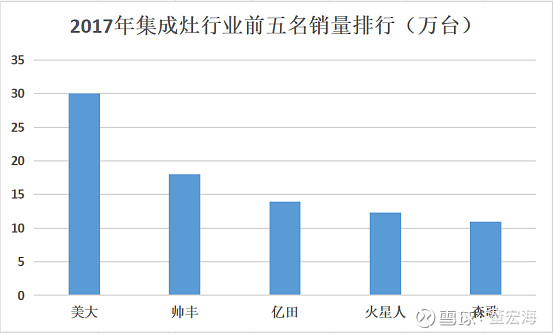

三、经营分析:集成灶首创者,先发优势明显

公司是集成灶首创者,目前处于行业龙头地位,先发优势明显。公司是集成灶行业的发明者,十余年来持续耕耘,行业知名度非常高;公司现有产能以及潜在产能均居行业首位,在行业高增长的情况下,公司产能充沛;公司目前有一千多个经销商,约3000个终端门店,线下渠道布局已具备一定规模,相比于行业其它企业来说,公司竞争优势更加明显。而对于美的、海尔等综合型家电巨头的入局,由于规模相对较小,短时间内对公司并不能构成太大的威胁。

数据来源:国泰君安

先款后货的经营方式,存货少,现金流充裕。公司目前采用的经营方式为先款后货,七日到货。经销商在收到用户订单后,将相关款项打给厂商,厂商在收款后向经销商发货,一般一周左右到货。首先7天的到货时间对于较长的装修时间而言,客户是可以接受的;其次对于经销商而言,这种经营方式可以减少压货风险;最后对于公司而言,按需生产,存货少,现金流充裕。

安装要求高,行业发展初期,优先发展线下。集成灶安装要求比较高,所以在行业发展初期,公司优先发展线下经销商,在线下发展具有一定规模之后,再发展线上就变得相对更为简单,安装以及售后服务也能到位,这样线上销售就不会影响公司产品的口碑。2018年公司线上销售额超过1亿元,同比增长超100%,公司目前线下已经初具规模,将有助于公司线上销售额的快速提升。

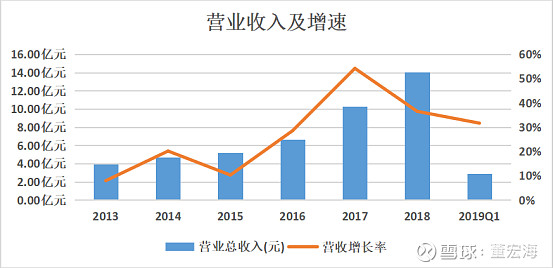

四、财务分析:盈利能力持续增强,回款速度较快

营业收入高速增长,远高于油烟机行业增速。公司多年来营业收入一直持续上涨,最近三年收入增速一直保持在30%以上,2018年在房地产不景气以及油烟机行业销量下滑的情况下,公司依然能保持36%的增速,足以说明公司产品正处于加速增长期,由于集成灶市场空间仍然非常大,公司虽然是行业龙头,但是销售规模与厨电龙头相比,仍然比较小,未来收入增长空间值得期待。

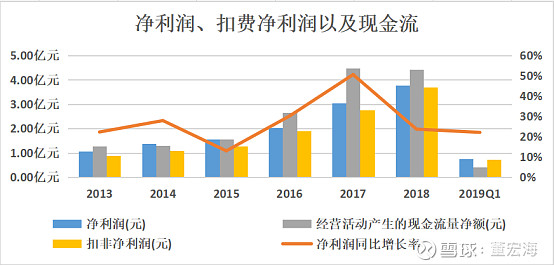

净利润高速增长,现金流充裕。公司净利润与扣非净利润基本保持一致,持续增长,最近三年增速有所上升,2018年在行业不景气的情况下,净利润仍增速然能保持23%,扣非净利润增速高达33%。公司经营现金流量净额一直高于净利润,说明公司获取现金的能力较强,这也与公司先款后货的经营方式有关。

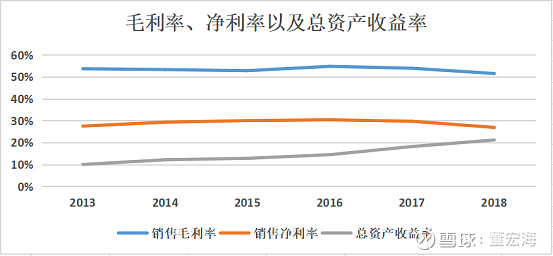

公司毛利率较为稳定,总资产收益率持续提升。2013年至今,公司毛利率与净利率整体保持稳定,毛利率一直保持在50%以上,净利率一直在30%左右,能保持这样的净利率,说明公司的盈利能力是非常强的;公司总资产收益率稳步增长,从2013年的10%一直增长到2018年的21.2%,说明公司的盈利能力一直在增强,资源利用效率不断提升。

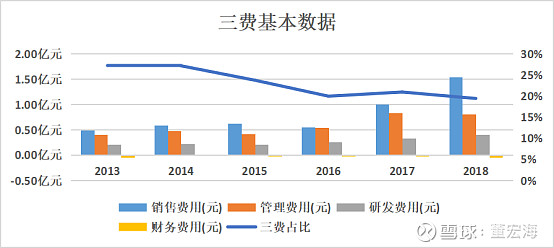

三费占比持续下降,销售费用大幅增长。公司销售费用最近两年高速增长,主要是因为公司目前处于加速发展期,加大了对三四线城市门店的布局,所以推广费有所增长,对于发展中的企业来说,适当的增加推广费用也有助于公司的品牌宣传;公司的管理费用增速低于收入增速,主要是产能利用率提高,管理效率提升;公司的研发费用稳步增长,研发占比一直保持在3%左右;财务费用一直是负值,主要是因为公司长期以来一直没有有息负债,所以没有利息费用。虽然公司销售费用大幅增长,但是三费占比整体处于下降状态,说明公司管理效率明显在提升。

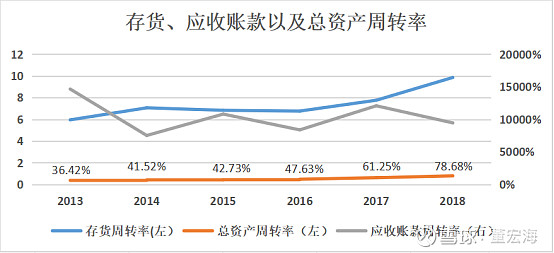

资产周转速度加快,回款能力非常强。公司存货周转率不断提高,2018年存货周转率已经提升至10倍,这样的存货周转率在整个制造业中都算是比较高的;公司总资产周转率虽然一直在1倍以下,但是对于毛利率在50%以上,总资产收益率在20%以上的企业来说,总资产周转率低于一倍以下是非常正常的,就比如茅台,而且公司的总资产周转率还在一路提升,从2013年的36.42%提升至2018年的78.68%,说明公司的资产周转速度不断的加快;公司采用的是先款后货的经营方式,所以应收账款较少,应收账款周转率高达100倍,说明公司回款速度非常快,产品竞争力强。

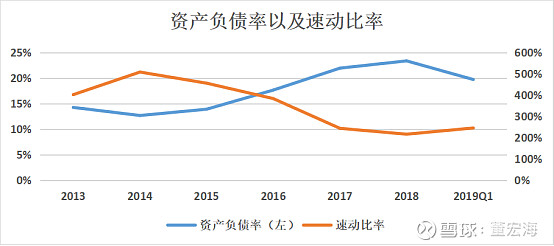

负债率较低,偿债能力较强。公司长期以来一直没有有息负债(没有短期借款、长期借款、应付债券),所以公司资产负债率一直比较低,保持在20%以下,目前公司在没有有息负债的情况下,资产负债率有所提升,说明公司占用上游的资金增加,适当的占用上游的资金也是公司实力的一种体现,况且公司速动比率在200%以上,说明公司偿债能力还是非常强的,没有资金压力。

小结:公司收入与利润高速增长,盈利能力不断增强,资产周转率也在不断提升,而且公司长期没有有息负债,说明公司现金流充裕,没有资金压力,考虑到公司还处于成长期,能有这样健康的财务已经非常好了。

五、对公司经营的两点担忧

首先,整个油烟机行业销量受房地产销量影响很大,如果房地产销量持续不景气的话,集成灶行业销量也将会受到影响。虽然集成灶目前渗透率低,增速高,但是仍然受房地产销量增速影响较大,公司2018年与2019Q1销量仍然保持较高的增长,但是由于房地产销量下滑,投资者对公司未来的业绩增速也有所担心,所以公司2018年股价回撤了近60%,未来如果房地产销量继续不景气,还将会持续影响集成灶行业的销量增速以及公司的估值。

其次,集成灶转换成本高,如果整个集成灶行业产品质量不过硬,售后维修跟不上,将会大大影响行业的发展。由于集成灶与橱柜都是定制的,所以转换成本太高,消费者一般都比较青睐质量较好的厨电产品,对产品价格敏感度不高,如果集成灶产品质量不好,可能会大大影响消费者的体验感,同时由于多功能集于一体,如果某一个功能损坏,维修是否方便,这也是消费者最为担心的。所以只有公司一直走高端路线,保证产品质量过硬,公司才能在行业中立于不败之地。

至于行业竞争问题,笔者认为大家大可不必太过担心,因为即使海尔、美的、老板这样的家电巨头进入集成灶市场,短时间也只是集体做大市场,还谈不上竞争激烈,至于后期的竞争,笔者认为只要美大一直保持高端路线,那新进者是无法威胁到公司的龙头低位。现在的抽油烟机就是一个很好的例子,美的、海尔也进入到了抽油烟机市场,不过一直都没有影响到老板与方太的市场份额,因为这两家公司一直走高端路线,而质量是厨电消费者最看重的,其次才是价格与美观。

六、总结:

公司目前是国内集成灶行业龙头,由于集成灶优势比较明显,目前渗透率较低,所以公司未来成长空间较大。同时公司经营状况比较好,回款速度比较快,盈利能力非常强,资金非常充裕,各项财务指标都非常健康,所以公司值得我们长期关注。

但是需要我们注意的是虽然集成灶目前处于高速增长期,但是仍然受房地产销量影响较大,如果房地产销量持续不景气,公司的收入增速可能会受到影响;其次是集成灶更换成本较高,如果质量不好,以及售后维修跟不上,那就会大大降低体验感,从而影响行业的发展,不过正因如此,如果行业龙头产品质量过硬,售后较好,那这将会给公司产品大大加分,也进一步增加公司的产品竞争力;家电巨头正在进入集成灶领域,由于家电巨头门店众多,生产实力过硬,推广较快,如果公司一但走低端路线,就很可能会被市场抛弃,被其它公司所取代,公司只有一直保持高端路线,才能在集成灶行业立于不败之地。

关注@董宏海,跟大家分享更多的个股深度分析文章。

延伸阅读:

本文仅代表个人观点,不作为投资推荐,如有买卖,盈亏自负!