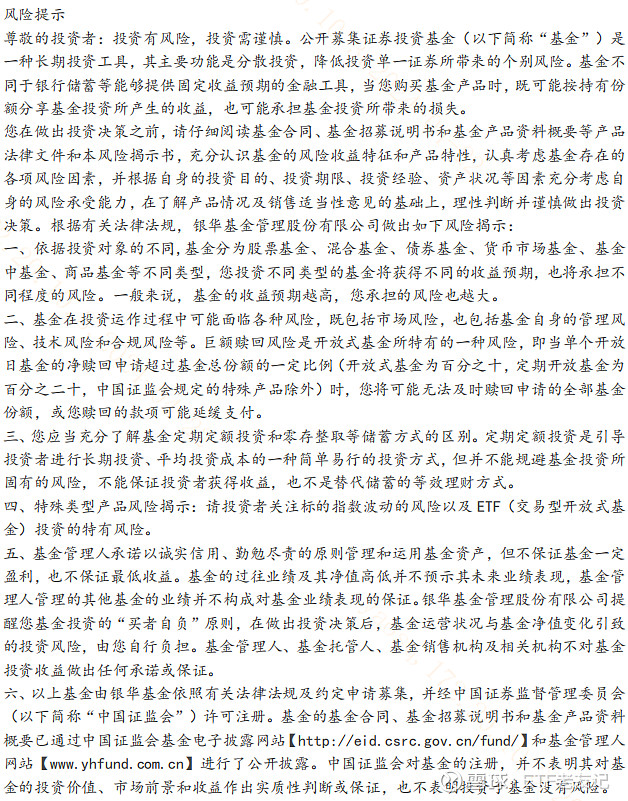

摘要:截至7月8日,A股日均成交额为5842亿元,跌破6000亿元。在市场缩量的背景下,资金面的构成对市场未来风格演绎似乎尤为重要。展望后市,险资为代表的价值派或主导增量资金,宏观变量演绎也有利于大盘价值风占优。

今日指数:沪深300价值指数(000919.CSI)在沪深300指数样本股中,通过股息率、市净率、市盈率、市现率四大常见估值指标选择100只低估值“价值“股,组成沪深300价值指数,关注”价值中的价值“。

相关产品:沪深300价值ETF(562320)

热门话题:截至7月8日,A股日均成交额为5842亿元,跌破6000亿元。在市场缩量的背景下,资金面的构成对市场未来风格演绎似乎尤为重要。

相关讨论:

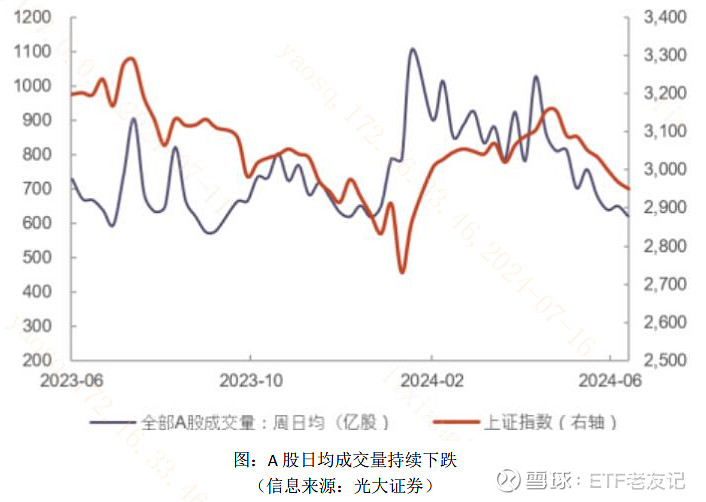

市场上不同的投资者有着自身较为惯用的方法论,其中以社保、养老金、险资为首的“价值派”资金出于投资目的和配置久期的缘故,通常可能会使用大类资产配置框架——也就是在股、债、商、汇中选取最具性价比的品种,因此在权益市场中有着“价值投资”的基因,对低估值的大盘价值类风格尤为青睐。

展望未来,资金“话语权”似乎仍掌握在“价值派”手中。

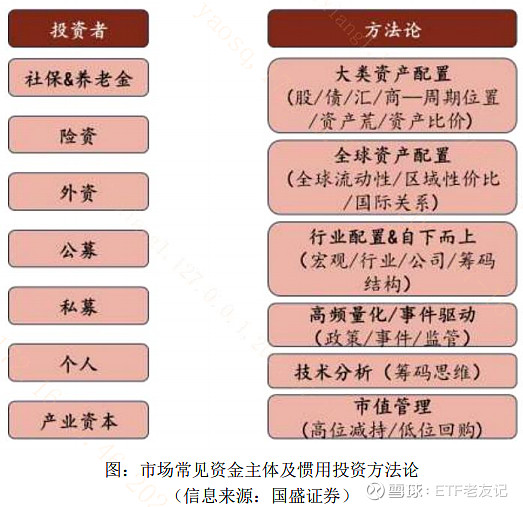

(1)保险资金。保险公司的保费收入在去年高基数的基础上继续保持高增,并且权益配置比例在近一年趋势性回落后开始边际抬升,险资配置偏好整体也偏向红利价值,对股息率4%以上的股票配置仓位近3年显著超出全A标配水平。

(2)公募基金:公募基金分为主动权益基金为首的主动配置侧和ETF为首的被动配置侧。

主动配置侧来看,主动权益投资往往遵循景气投资的框架,对成长风格有着较为鲜明的偏好。然而,主动权益基金2024年上半年新发依旧偏弱,仅有约400亿元,从增量资金视角下看显然不占优。

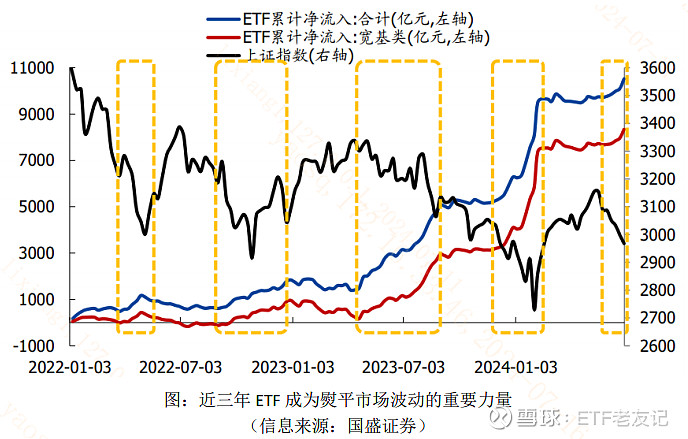

被动配置侧来看,ETF已成为市场重要的“熨平器”,往往在市场震荡下行阶段大幅入场,因此对价值类赛道(低估值或超跌),也比较偏好。

(3)私募基金:2023年下半年以来,私募基金经历趋势性缩量,存续规模从2023年年中的6万亿元左右快速锐减至5万亿附近。具体而言,私募基金正在经历明显调整。三重因素呈现共振:(1)新增产品备案明显放缓;(2)存量产品清盘开始增多;(3)存续产品权益仓位普遍下调。

此外,结合宏观变量对风格的影响,后市市场风格展望上:

成长 v.s. 价值:价值占优,外部市场对A股风格定价存在一定影响,当前美债利率仍处高位的背景下,红利价值风格仍有望占优。

大盘 v.s. 小盘:大盘占优,“业绩-流动性”框架来看,经济弱复苏或限制小盘业绩优势的释放,国内货币虽然仍然维持宽松,但小盘风格的流动性压力或将持续。

工具选择上,大盘价值风格占优背景下,大家可以多多关注跟踪“价值中的价值”指数的沪深300价值ETF(562320)!

— — —

$上证指数(SH000001)$ $赛力斯(SH601127)$

#银行股持续走强,建行等多股创新高# #智能网约车继续走强,板块内多股涨停# #港股高开高走,地产医药持续领涨#