2018年东吴基金权益类产品的平均收益率为-26.57%,低于行业平均水平-17.82%。东吴行业轮动表现最不理想,全年收益率为-41.71%

标点财经研究员 黄凤清

第15个年头,东吴基金以辈分论无疑是个“老资格”。不过,若是以投资业绩或发展规模考量,那么,这家总部设于上海自贸区、由东吴证券(601555.SH)及上海兰生集团合股打造的基金公司,就多少有些“窗含西岭千秋雪”的味道。

投资业绩不理想,是东吴基金长期以来的痛点。剔除2018年成立的基金及分级基金后,该基金公司旗下权益类基金在2018年全部录得负收益,且平均收益率居同行尾部。即使将考察时间延长至3年,情况亦未有改善。同时,其偏债型产品也“有难同当”,由于踩雷16信威01(136192.SH),2019年迄今下设3只债基一度大幅下跌。

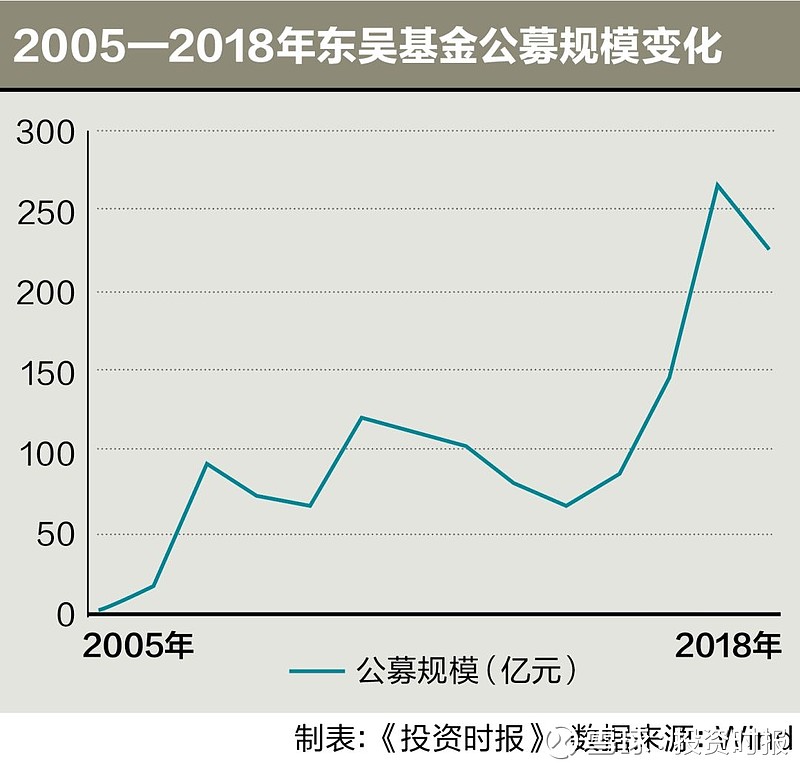

表现不佳自然吸引不来更多投资者捧场。从2004年成立至今,该公司公募规模始终未能突破300亿元。数据显示,截至2018年末东吴基金232.14亿元的规模,处于同业中下游位置,且同比缩水超过一成。

权益类业绩堪忧

尽管2018年的市场行情整体带着悲观的主基调,但东吴基金旗下成立满一年的权益类基金全年收益率悉数为负,这一成绩单依然让人大跌眼镜。

根据Wind数据计算,剔除2018年成立的基金以及分级基金后,2018年市场上权益类基金的平均收益率为-17.82%,而东吴基金此类产品的平均收益率为-26.57%,大幅低于行业平均水平,在93家相关产品不少于5只(不同份额分开计算,下同)的基金公司中排名第92,即倒数第二。

其中,有4只基金的净值跌幅超过三成。具体来看,东吴行业轮动表现最不理想,2018年收益率为-41.71%,在市场上1148只偏股混合型基金的同期业绩中排名第1135。进入2019年,在市场整体明显好转的情况下,截至2月19日该基金录得13.38%的回报率,自2008年4月23日成立以来总回报为-44.83%。

东吴新趋势价值线2018年收益率为-39.03%,在3146只灵活配置性基金中排名第3123。东吴价值成长、东吴中证新兴产业2018年净值亦亏损30%以上,收益率分别为-37.07%、-30.81%。这3只基金在2019年以来亦取得正收益,不过东吴新趋势价值线自2015年7月1日成立以来跌幅仍超过五成。

若将考察时间延长至3年,东吴基金权益类产品的投资业绩同样不乐观。截至2018年末,剔除成立未满3年的基金以及分级基金后,市场上权益类基金的3年期收益率平均为-14.86%,东吴基金的平均收益率为-33.53%,在74家相关产品不少于5只的基金公司中排名第70,依旧位列倒数。其中,东吴新趋势价值线、东吴价值成长的净值在过去3年均下跌六成左右,3年期收益率分别为-60.61%、-59.29%。

债基踩雷16信威01

不仅权益类产品表现不佳,东吴基金固收类产品的表现亦不尽人意。

2018年,债券市场整体呈现牛市走势,除分级外的偏债型基金1年期平均回报率为3.42%,近八成偏债型基金在过去1年取得正收益。而东吴基金旗下9只成立于2018年以前的偏债型产品中,有7只在过去1年录得负收益,平均收益率为-2.69%,在82家相关产品不少于5只的基金公司中排名第80位。其中,东吴鼎利2018年表现最为逊色,收益率为-7.77%,在1874只中长期纯债基金中排名第1867。

进入2019年,该基金的表现亦未见起色,截至2月19日年内收益率为-5.04%。此外,混合债券型二级基金东吴优信稳健A/C、东吴鼎元双债A/C2019年以来收益率亦为负。

仅是2019年1月25日当天,东吴鼎利净值即大幅下跌了6.81%,东吴优信稳健A、东吴鼎元双债A亦分别下跌4.36%、3.28%。这三只债基的暴跌与踩雷16信威01有关。从2018年四季报来看,截至期末,东吴鼎利持有16信威01债券40.52万张,公允价值3898.14万元,占基金资产净值的比例高达30.85%;东吴鼎元双债持有4.2万张,公允价值404.08万元,占基金资产净值的12.12%;东吴优信稳健则持有2万张,公允价值为192.42万元,占基金资产净值的15.34%。

16信威01是信威集团(600485.SH)发行的债券,后者因被质疑造假而于2016年12月起停牌至今。1月25日,中证公司将16信威01的估值从99.85元调整至73.28元,下调幅度达26.61%。

公募规模缩水

投资业绩不佳制约了规模的扩张。自2004年成立以来,东吴基金的公募规模始终在300亿元以下徘徊。Wind数据显示,截至2018年末,该公司公募规模只有232.14亿元,同比缩水了12.87%;在131家基金管理机构中排名第70,较2017年末下降了4位。

具体来看,东吴基金2018年规模缩水主要是由于其货基规模出现了萎缩。2017年,东吴基金的货基规模出现了爆发式增长,由2016年末的64.99亿元暴增至2017年末的213.27亿元,在其公募规模中的占比一下子从43.77%提高至80.05%。2018年,监管层有意引导公募基金投资回归主动管理、大力发展权益类基金,东吴基金的货基规模下降至年末的165.84亿元,同比降幅超过22%,不过在其公募规模中的占比依然高达七成。

相比之下,该公司公募产品中的非货基规模出现了一定程度的增长,从2017年末的53.14亿元增至2018年末的66.30亿元,增幅接近25%,在其公募规模中的占比则由19.95%提高至28.56%。进一步细分来看,按照Wind资讯的分类,2018年其股票型、混合型基金的规模均有所收缩,而债券型基金规模则大幅增长6.4倍至38.24亿元。@今日话题