自从“新村长”上线后,一系列的“组合拳”确实激励了前期近乎崩溃的市场情绪,年前2月5日至2月22日,上证指数反弹近10%,即将再次面临3000点重要点位,积极带动下,很多板块都迎来了比较明显的反弹。不过总体对比来看,消费板块的反弹幅度并不理想,仅小幅跑赢上证。

其中“膳食营养补剂”第一股的汤臣倍健(300146.SZ)虽然区间反弹12.62%,然而相比于公司从2023年7月初至2024年2月5日,股价大幅下挫超30%相比,这个反弹幅度多少有点杯水车薪,更别说前期2021年的高点超650亿市值。此前为了提振股价,安抚市场情绪,1月5日公司提前发布2023年业绩预告,预计2023年归母净利润15.94亿元-18.71亿元,同比增长15%-35%;预计扣非归母净利润14.24亿元至17.2亿元,同比增长3.5%到25.1%,效果并不理想。

随后的2月20日,汤臣倍健直接明牌,再次发布了2023年业绩快报。公司实现营业总收入94.07亿元,同比增长19.66%;实现归属于上市公司股东的净利润17.46亿元,同比增长26%;实现扣除非经常性损益后的归属于上市公司股东的净利润为15.97亿元,同比增长16.09%。根据公告来看,2023年是公司VDS(即“膳食营养补充剂”)行业新周期的第一年,公司将聚焦“科学营养”下的强科技企业转型和强品牌战略。但市场反映平平,主要是因为对比三季度业绩,汤臣倍健第四季度净利润是亏损的。

营收继续创新高的汤臣倍健卖不动了吗?

01 保健品产业的风口

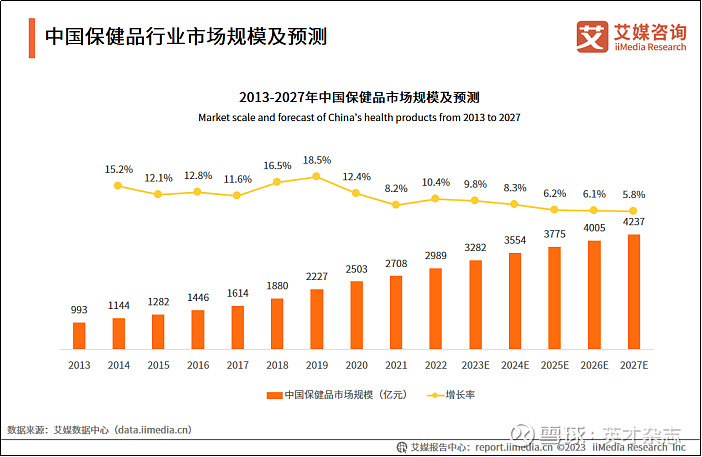

2022年中国保健品行业市场规模达2989亿元,同比增长10.4%,2023年准确数据虽然还未公布,但从第三方的数据来看,2023年有望接近3300亿元,同比增长依旧超过10%,预计2027年有望超过4200亿元,行业平均复合增速可以达到9%左右,已经大幅领先于其他消费行业。

而所有泛消费行业在当下不可逃避的现实就是,我国超数十年的人口红利期将逐渐退坡,我国将面对超老龄化社会,老龄人口总量超过4亿人,60岁以上人口比重将超过30%,在过去的2023年我国65岁及以上人口数量约2.168亿人,已经成为全球人口老龄化程度最高的国家。不过国家早已做好了周全准备,也就是顶层一直强调的“高质量发展”,逐渐将横向的高速发展末期转向纵向的各产业深耕、数字化、智能化赋能的方向,当然这里潜在的机遇则是将人口的前期的数量红利转向质量红利,而更健康的人口将是底层保证。

由此,根据艾瑞咨询的数据来看,疫情后,随着消费者健康意识的提升,“银发一族”和“年轻一代”将成为行业增长的主要驱动力,在科技进步带来的营销手段及渠道升级加持下,保健品还是相当具有潜力的。

02 汤臣倍健的高光

作为国产保健品龙头,汤臣倍健创立于2002年的广东省珠海市,彼时的创始人梁允超用70.38万元收购了广州佰健69.68%的股权,入主广州佰健之后注册了“倍健”等品牌,起初公司的产品依靠外包,公司将膳食营养补充剂产品的生产外包给珠海海狮龙生物科技和广东仙乐等保健品。

2007年,倍健改名为“汤臣倍健”,彼时的国内保健品市场还是一片蓝海。上市之前的三年,2007-2009年公司营收高速增长,从6685万元到1.42亿元再到2.05亿元,CAGR高达78.46%;净利润分别为从1213万元涨至5217万元,复合年化增长率为107.79%;2010年12月15日,汤臣倍健在创业板挂牌上市,曾以110元/股的发行价格和115倍的市盈率创下A股发行“双过百”的纪录。

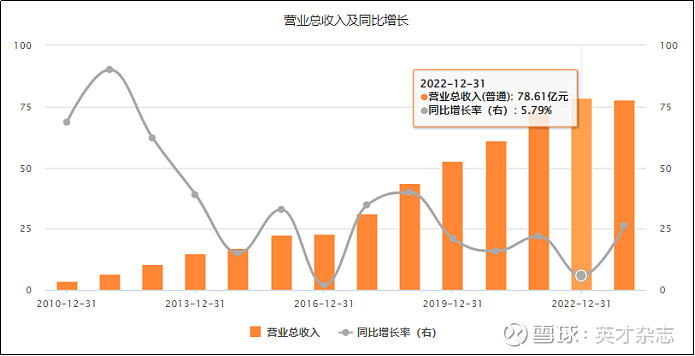

上市后的汤臣倍健业绩增长也是相当稳健,营收从2010年的3.46亿增长至2023年的94.07亿,13年翻了27倍,总体的CAGR可以达到29%以上,2021年6月份以前公司股价基本是跟随业绩预期增长而逐渐上涨,算得上是优质的白马股和成长股。

业绩稳定增长背后,渠道优势功不可没。

作为国内第一家将保健食品打入OTC药房渠道的企业,相对于当时安利的直销模式,汤臣倍健有线下实体药房作为背书,促进消费者的信任感,品牌快速抢占了非直销渠道。在2008-2017年被视为中国医药零售行业黄金十年,汤臣倍健充分吃到了连锁药房在线下快速扩张带来的“渠道红利”,营收增长迅速,2007-2015年CAGR高达55.29%。

2016年汤臣倍健在渠道优势基础上,开始注重品牌推广,在当年的年报中,公司首次出现了“大单品”战略,随后的2017年公司利用市场优势资源,首次增加电商渠道专供产品,开始布局线上渠道,受益于渠道拓展,2017-2018年两年公司的营收增速平均在40%左右。

不过,药房的OTC和电商渠道对于保健品是一把双刃剑,政策调整就是最大的不确定性。在2019年之后,由于医保限刷政策实施以及电子商务法颁布等政策影响,汤臣倍健线下药店渠道和线上渠道营收增速影响不小,在线上渠道大发展的情况下,2019年汤臣倍健的线上收入增长仅有17%,当年的线上与线下比例为2:8,不过2020年的疫情也给汤臣倍健的线上渠道打了一剂猛药,虽然线下收入受阻(增长仅有1.44%),但线上渠道的收入增长高达36.63%。

不过从发展电商战略的几年过去了,汤臣倍健的线上渠道拓展地似乎也并不理想,在2022年公司年报披露中可见,当年中国维生素与膳食补充剂渠道结构变化趋缓,线上渠道预计占比46%。换言之,基本上在政策监管下,线上与线下的销售比例理想状态大致是在五五开,但是从2022年汤臣倍健的分渠道收入来看,线上(22.74%)与线下(77.26%)的比例依旧是2:8,品牌和渠道战略一套下来,变化不大,而且2022年线上销售收入还下滑了9.64%。

要知道2022年公司的销售费用高达31.69亿,这其中还有近10亿的广告费,。即使境外收入增长28.4%,不过整体体量也才6.66亿,而且毛利率还明显低于国内业务,拓展海外?性价比似乎不太够。

03 增收不增利的怪圈

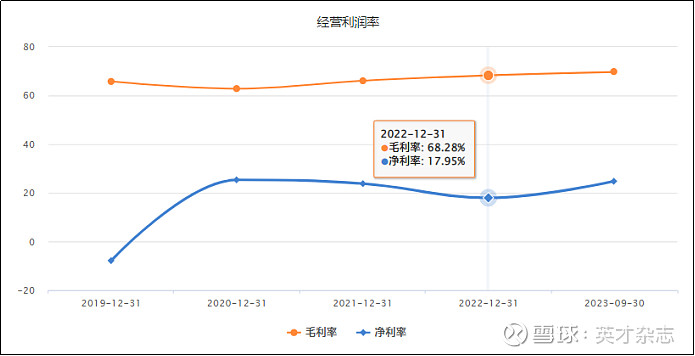

实际上,汤臣倍健近些年一直处于增利不增收的怪圈,从盈利能力来看,2020-2022年公司的毛利率从62.8%增长至68.28%,增幅明显,但净利率却反向从25.33%下滑至17.95%,三季度虽然回暖,但根据2023年全年的业绩快报来看,三季度归母净利润还有19.01亿,加上四季度反而下滑至全年的17.46亿,看样子,大概率2023年的净利率还是不及预期的。

那么问题来了,到底是什么影响了公司的盈利能力?

根据中报汤臣倍健的董秘表示,公司在“抖音、快手属于直播电商,平台行业直播的销售占比达9成左右,因此涉及的坑位费、达人佣金等费用相对较高,现阶段以付费流量为主,影响盈利能力。”

其实就是销售费用,从报表来看,2023年三季度的销售费用已经达到了27.29亿,同比增长了30.8%,假设按照这个增长速度来看,2023年全年汤臣倍健的销售费用有可能会超过40亿!这个数字保守估计会占当年总营收的4成左右,而大手笔投入营销仅换来20%的营收增长,整体的转化效率确实不太理想。这也印证了前面的推测,对于线上线下2:8不及行业整体的渠道比例,汤臣倍健是想加强线上渠道的整体实力。

而对于产品端,汤臣倍健是科技还是消费?

汤臣倍健似乎有点南辕北辙。2021年提出的科技转型的战略,但2020-2022年,公司的研发投入金额分别为1.37亿元、1.50亿元与1.58亿元,研发投入占营业收入比例分别为2.24%、2.02%与2.02%,相比于高增的销售费用,这投入的研发资金着实有点少啊。此外,公司的研发人员数量与研发人员数量占比也不升反降。2021年研发人员数量为317人、研发人员数量占比为8.15%,2022年则“精简”至286人,占比7.94%。

研发不足带来的最大的风险就是竞争壁垒不足。

根据前瞻产业研究院2022年中国保健品市场份额分析报告来看,国内保健品赛道有两个特点:一个是竞争者众多,另一个是细分领域复杂。带来的问题就是汤臣倍健仅在细分的“维生素和膳食补充剂市场”领先,但由于竞争者偏多,汤臣倍健也仅拿到10.3%的市场份额,剩下的体重管理保健品、运动营养保健品、保健药品甚至保健医疗器械等市场中,汤臣倍健几乎没有优势。

虽然保健品不算狭义的药品,但也受到严格管控,品牌和产品效果,消费者似乎更青睐于后者,由此,产品力才是保健品的核心竞争力。而定价方面,目前中国保健品市场整体处于供大于求的情况,竞争者偏多导致上游议价能力较弱,而下游主要以药店、医院、商超等流通渠道,其转换产品付出的成本较低,使得渠道的议价能力较强,价格战并不稀奇。而且从行业毛利率、进入壁垒以及国内人口结构变化等因素驱动下,新竞争者进入的动机更强,本来就很分散的市场份额,很容易受到冲击。