当下,中国酒业迎来分化之年、变革之年、转型之年、重塑之年,产业发展环境发生了根本性变化。在此背景下,中国白酒上半年的市场表现如何?有哪些趋势值得关注?

近日,中国酒业协会重磅发布《2024中国白酒市场中期研究报告》(以下简称《报告》),披露了2023年、2024年上半年中国酒业产量、营收、利润等一系列关键数据,并总结了市场和渠道的具体情况。《报告》指出,2023-2024年呈现出六大特征,即行业产量下降,销售收入增长,利润总额提升,行业分化明显,消费双理性以及存量时代特征明显。预计2024年,白酒行业总销售额将达到8000亿元,同比增长10%左右,这一增长主要受到消费品质升级和品牌升级的推动。

生产端:强集中、强分化,T9支撑大半壁江山

2023年,白酒行业进入深度调整周期。据中国酒业协会行业统计数据,2023全国白酒产量629万千升,同比下降5.1%;销售收入7563亿元,同比增加9.7%;利润总额2328亿元,同比增长7.5%。其中,T9品牌全部迈入200亿销售门槛,营收占整个行业的50%以上,利润也实现了高达17%的增长。相比之下,非T9名酒(即其他上市酒企)的销售额增长略显平缓,为10%。这印证了行业强集中、强分化态势愈发显著,产业结构持续向更优化的方向迈进。

今年上半年延续这一发展趋势。从白酒生产企业经营指标来看,今年一季度,规上白酒企业完成总产量同比增长6.0%。销售收入同比增长13.8%;利润同比增长13.1%。规上白酒企业亏损面为34.9%,比上年提高5.3个百分点。A股白酒板块的整体营收增长率分别达到了16%和15%。数据反映出,上市白酒企业业绩正在加速分化,次高端和大众酒市场竞争比较激烈。

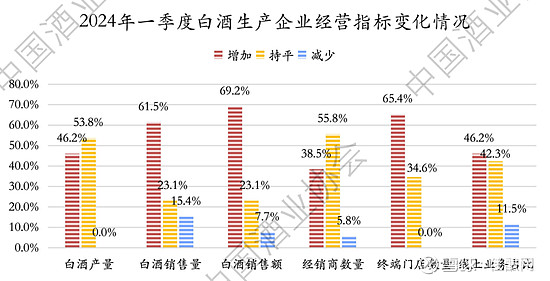

同时,从市场反馈看,80%的企业表示市场有所遇冷,白酒产业正在进入弱复苏、缓增长,消费多元、强分化、宽度竞争已成事实的新阶段。从整体来看,一季度白酒生产企业经营情况较去年同期相比有所提升,白酒销售量、销售额、终端门店增加的企业占比均在60%以上。反映经营情况有所减少的主要为全年营业额10亿以下的白酒生产企业。

而今年1-6月,白酒市场销量前六的品牌为茅台、五粮液、洋河、汾酒、泸州老窖、剑南春(排名不分先后)。排名第10和第11的酒企(牛栏山、今世缘)的销量为第九名(古井)的一半左右,品牌集中度逐渐提升,T9品牌主导的市场格局已经基本形成。对于销售额在100亿元以下的酒企而言,不仅将会面临更加激烈的存量竞争环境,甚至还需要应对T9品牌向下拓展市场所带来的缩量竞争挑战。

正如此前中国酒业协会理事长宋书玉曾说,强分化导致的产业新格局已成事实,强强竞争已成事实,产能提升导致的产业竞争加剧已成事实,消费需求多元化导致的产品多元化已成事实,品类竞争加剧已成事实,中小企业受到挤压,发展受困已成事实。

渠道端:渠道、终端业绩整体疲软,大众品动销更强

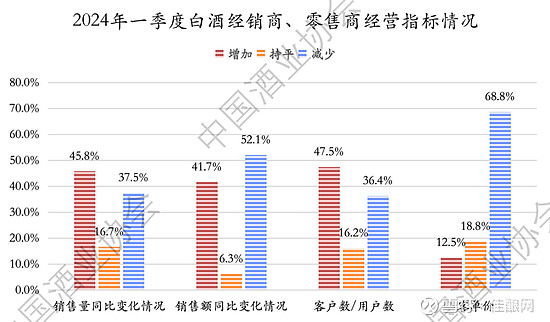

与白酒生产企业的整体向好态势不同,流通渠道端的经销商和终端零售企业在业绩表现上相对疲软,压力更大。《报告》数据显示,今年一季度,流通企业销售量同比下降的占比达到37.5%、16.7%持平,销售额同比下降的占比达到52.1%、6.3%持平,客单价同比下降的占比高达68.8%、18.8%持平。流通企业经营指标中相对乐观的为客户数量/用户数量一项,同比下降的占比36.4%。

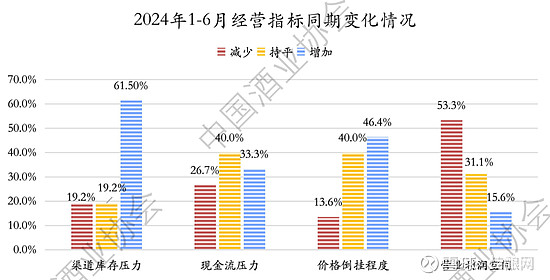

在前不久举行的2024贵州白酒企业发展圆桌会议上,宋书玉表示,白酒产业仍将处于去库存周期,2024年酒类消费的核心词是性价比。而此次《报告》也指出,由于库存高企、渠道压货严重,导致动销暂不及往年。今年1-6月与去年同期相比,经销商、终端零售商在经营方面,超过60%表示库存增加,超过30%表示面临着现金流压力;超过40%表示实际销售价格的倒挂程度有所增加,超过50%表示利润空间有所减少。

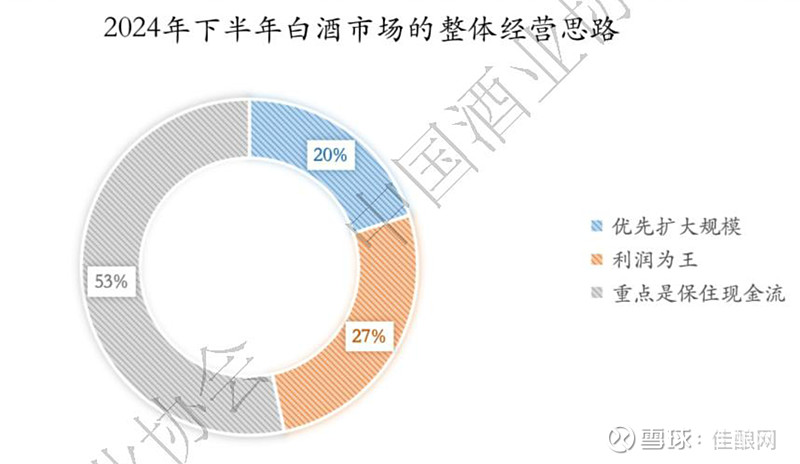

上下游“夹击”下,使渠道两头承压。尽管酒企方面一直在通过促销、强渠道等方式消化库存,但价格倒挂、库存积压等问题依然明显。这致使渠道对于下半年的动销也缺乏信心,在经营策略上更加谨慎,53%的经营者对后半年的战略定位为“优先保住现金流”,27%的流通渠道经营者把“利润为王”放在首要位置,仅有20%的渠道经营者选择了“优先扩大规模”,做出该项选择的主要为线上平台商及体量在1-10亿、1000-9999万经营发展势头较好的区域性经销商。

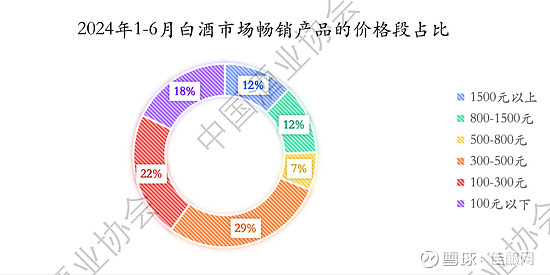

但《报告》同时也指出,今年1-6月白酒市场在节假日期间表现相对较为理想,80%以上的经销商、零售商反馈在春节及节后消费量有所增加;而在五一节假日期间也有超过70%以上的经销商、零售商反馈消费量有所增加。在价格段表现方面,据经销商、零售商反馈,市场动销最好的前三价格带分别为300-500元、100-300元、100元及以下。

湖北一位从业者告诉佳酿网,今年端午节期间,中端的市场动销相对较好,特别是在400元左右的酒,销售情况能够达到去年同期水平,甚至略有增长。合肥一位经销商也表示,虽然头部品牌很多都推出了端午礼盒,但是高端产品相对出货量较少,300元左右的产品更受欢迎。

可以看到,拥有“品质,低价格”的大众化白酒产品,显示出强劲的增长势头,在市场上的需求持续攀升。大众化白酒产品消费需求迅速提升,为下沉市场提供了更为明确和有力的信心支撑,开辟了更为广阔的消费增长空间。

消费端:消费主力军变迁,线上销售呈增长势头

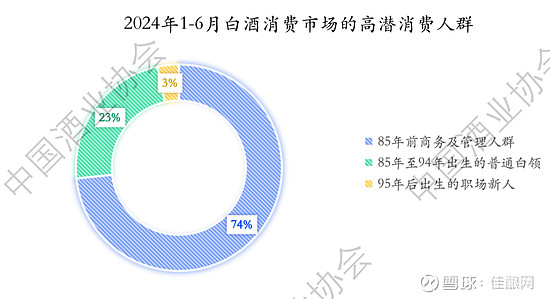

《报告》调查显示,消费人群结构正经历着显著的变化。50、60后一代逐渐退出酒类消费市场的主流;70-80后的消费量也在逐步缩减趋势;85年前商务及管理人群是当前白酒市场消费的主力军;对于正在崭露头角的85年至94年出生的普通白领和95后的职场新人,需将其视为白酒市场未来的重要增长点,并致力于重点培育。

主流消费人群的迭代往往会催生新的消费需求和消费场景,引导着行业的新发展。随着80、85乃至90、95后成为消费主力军,其消费观念和消费行为也在发生变化,消费者越来越趋于理性消费,对品质的追求不变,但是更加注重性价比。因而,目前酒类消费进入“消费理性+价格理性”的双理性时代。

在市场需求方面,高端白酒在送礼、商务宴请场景依然占据优势,但亲朋聚会、婚宴的主力白酒选择还在继续向次高端价位的产品回调。

有从业者预测,高考出成绩后,今年的升学宴、谢师宴等可能会推动中高端白酒实现短期快速增长。今年高考报名人数达到1342万,创下历史新高,酒企、酒商们已经纷纷布局营销大战、在动销政策上持续加码。有酒商反映,“升学季的白酒大众消费约100-200元/瓶、中产家庭约300-500元/瓶,宴请桌数平均在10桌上下。”

在消费方式上,伴随互联网共同成长起来的80、90后,更加偏爱线上消费,在酒类消费上也越来越多地选择线上选购。《报告》显示,今年一季度白酒线上总销量累计超过7000万瓶,总销售额累计约294亿元,同比去年呈现小幅度提升。同时,2024年6月份,临近端午节及电商年中大促期的数据来看,在某综合电商平台上公开数据显示,白酒成交额同比去年涨幅达到30%;尽管2024年1-6月整体白酒市场面临一些挑战,但线上销售仍然呈现出一定的增长势头。

这一点在618期间体现得更明显。据公开数据,今年天猫618酒水直播销售额同比增长超过30倍,其中茅台、五粮液销量过亿,习酒实现三位数增长;京东平台数据显示,今年京东618,京东超市的酒类收入同比增长超30%,陈年白酒在各种酒品类中提升最多。此外,抖音等平台上的酒水直播也显示出消费者对酒水的热情持续高涨。

目前,白酒行业的存量时代特征愈发鲜明,但白酒产业长周期时间产业的价值属性和螺旋式上升趋势的产业发展底层逻辑从未改变。未来白酒行业如何更加健康地发展?《报告》结合调研实际提出9个观点:稳中提质,增强行业自律;产区建设是企业竞争的重要力量;产业横向集中,催生新型厂商关系的重构;数字化建设,推进营销精准化升级;“1+N”战略,深化消费者培育;全渠道布局,打通线上线下的传统边界;“专业化+精细化+数字化”运营,对人才培育提出更高的要求;“内卷”加强,促进企业创新破局;白酒国际化任重道远,势在必行。

可以用中国酒业协会理事长宋书玉此前说过的一句话来概括:产能提升一定有上限,价值提升一定无上限。唯有通过提升品质价值、品牌价值、文化价值,以此提高市场和消费者的认可度,白酒产业才能真正地行稳而致远。