本文编译自GARP风险智库 FRM Corner 主题博客“Preventing the Next Bank Failure: Lessons Learned from the Fall of Republic First”一文。作者 Alla Gil 是 Straterix公司的联合创始人和首席执行官,该公司为战略规划和风险管理提供独特的情景分析工具。在成立Straterix公司之前,Gil是高盛集团、花旗集团和野村集团战略咨询部的全球负责人,她在压力测试、经济资本、ALM、长期风险预测和最佳资本分配方面为金融机构和企业提供建议。

随着美国商业房地产(CRE) 行业在后疫情时代的挣扎,更多的地区性银行倒闭可能即将发生。共和第一银行最近的违约给我们带来了什么启示,风险经理及其监管者可以采取哪些措施来缓释风险,避免未来再次发生银行倒闭事件?

美国的地区性银行危机远未结束。上个月,共和第一银行被宾夕法尼亚州监管机构查封,美联储主席Jerome Powell预计会有更多的银行由于在商业房地产(CRE)行业的风险敞口而倒闭。

由于 “信贷悖论 ”的存在,许多社区银行在这一资产类别上都有很大的风险敞口——这意味着,与大型银行不同,社区银行在产品和地域方面都无法在其专业领域之外放贷。

事实上,最危险的不是具有系统重要性的巨头,而是中小型银行。这样的银行可能有数百家。

当然,并非所有的CRE敞口都面临同样的风险。这就提出了一些问题: 如何识别下一个潜在的地区性银行破产,以及破产真的发生时,可以采取什么措施来缓释风险。

简而言之,银行及其监管者必须分析他们是否有足够的资本和流动性来承受剧烈的市场波动。此外,他们还必须弄清楚机构最容易受到哪些特定市场因素的影响。

随后,他们应根据透明的和数据驱动的分析,制定缓释这些风险的计划,以及如何在内部和外部传达他们的决策。

共和第一银行的经验教训

当地区性银行仔细考虑他们是否有足够的资本和流动性来应对尾部风险事件,以及哪些市场因素可能会给他们带来最大风险时,了解最近违约的共和第一银行哪里出了问题,可能会很有帮助。

共和第一银行的关键风险因素和风险驱动因素是什么?是否有任何关键数据本应在违约之前就被发现?银行在发现自己陷入困境后应该考虑哪些情况,以及应该如何与利益相关者沟通?

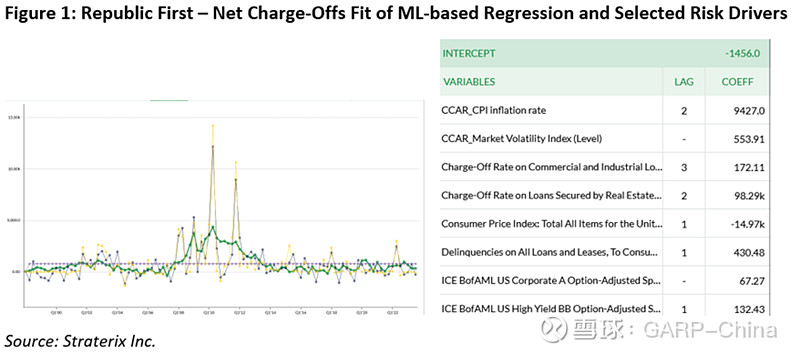

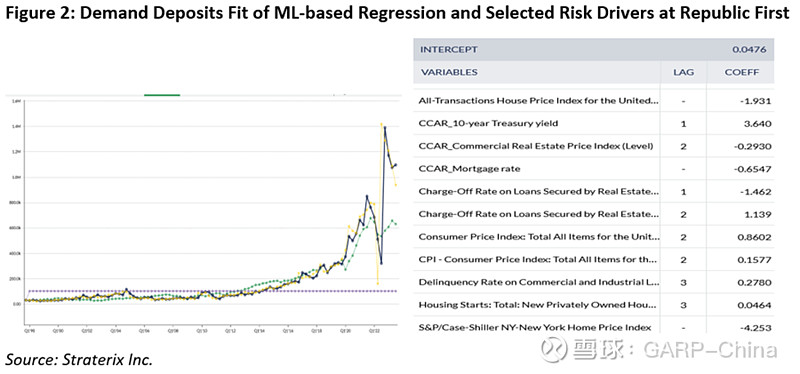

这一分析过程的第一步是确定造成共和第一银行资本减少和存款流失的罪魁祸首(即净冲销水平和活期存款的行为模式)。这些历史时间序列数据可从联邦存款保险公司的银行催收报告数据库中获得。我们在下文引用的所有图表中都使用了这些数据。

图1显示了使用正则化回归方法拟合共和第一银行的净冲销部分。右侧的表格列出了通过穷尽交叉验证选择的解释变量,以及风险驱动因素的滞后期和回归拟合的系数。

图 2 显示了活期存款部分的类似历史拟合情况。

共和第一银行的活期存款和风险驱动因素都受到房价、商业地产、通胀指标以及房地产担保贷款总体冲销率的推动。活期存款的行为模式也受到抵押贷款利率和 10 年期国债收益率的影响。

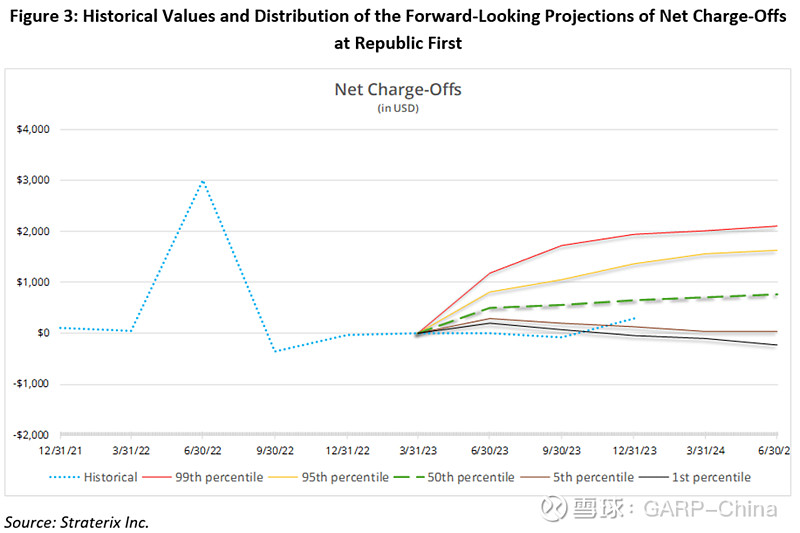

下一步工作是生成关于共和第一银行的全方位宏观经济和市场情景。在创建这些情景时,我们需要从2023年3月初开始,即在硅谷银行(SVB)及其他违约数据公布之前。

情景生成包括模拟图 1 和图 2 中列出的驱动因素的数千个一致的未来值,也必须纳入冲击事件及其后果。随后,必须使用所构建的方程及其滞后期和系数对所考虑的部分进行预测。(通过这种方法,我们可以预测未来所有情景下的净冲销和活期存款)。

图 3(如下)显示,在过去一年中,共和第一银行的净冲销大幅增加的概率相当高。

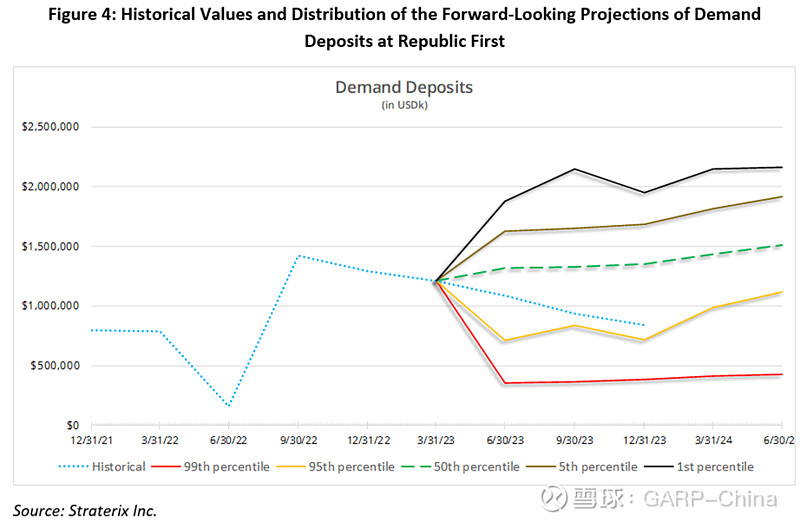

在图4中,类似的分析表明,尽管共和第一银行的存款量大幅下降超出了预期,但它仍在构建的前瞻性结果分布的第95个百分位数之内。

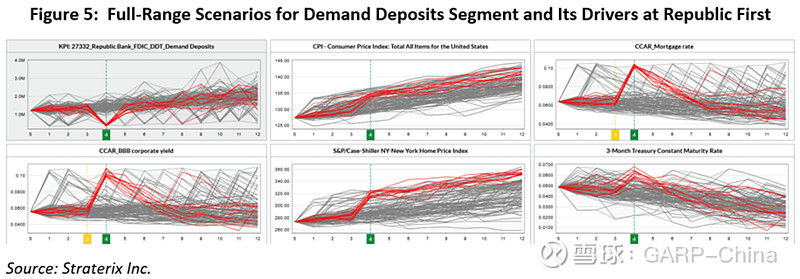

最后,如图5所示,我们可以执行详尽的反向压力测试来分析预测不利结果的原因。

图 5 中的红线显示了活期存款最坏情景下的第一百分位数预测结果,即从情景开始日(2023 年 3 月)起一年(四个季度)后的结果。图中还显示了宏观和市场驱动因素——它们与这些结果高度相关。

可以看出,回归分析所选择的共和第一银行的驱动因素(图 2)与图 5 所示的驱动因素并不完全匹配。之所以会出现这种错位,是因为在紧张的市场条件下,相关性会发生很大变化。

我们的分析进一步表明,在正常情况下,BBB级公司债券收益率对活期存款的行为没有显著影响,但在第一百分位数尾部时,却与活期存款行为高度相关。

历史冲击和假设冲击的影响

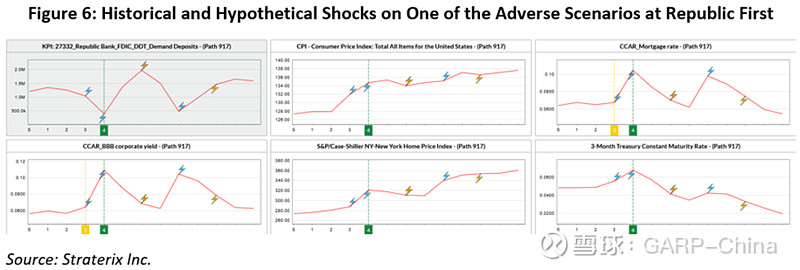

导致共和第一银行存款枯竭,进而导致流动性紧缩的市场环境的特点是通货膨胀,即公司债券收益率和利率都很高。深入研究其中一个导致不利结果的情景,我们可以发现,在共和第一银行2023 年第四季度活期存款减少之前,曾出现过两次市场冲击(见图 6)。

蓝色标注的冲击代表历史上观察到的事件(如通货膨胀和经济衰退),根据现有数据进行校准。黄色标注的冲击是假设的(如地缘政治事件和自然灾害),根据类比和专家意见进行校准,或根据市场数据(如国家信用违约掉期利差)进行推导。

图 6 中的横轴表示前瞻性(季度)时间轴。绿色标注的季度(第四季度)是分析关键绩效指标(KPI)结果的时间范围。黄色标记表示较早的季度,在这些季度,风险驱动因素与第四季度的关键绩效指标结果高度相关。

与之前的研究结果一致,抵押贷款利率在各种环境下都表现出高度相关性。另一方面,BBB 收益率仅在不利结果下才表现出这一特性。因此,BBB 收益率可作为有条件管理行动的触发因素,如提高活期存款利率、叠加战略性对冲措施以及预先增加流动性缓冲。

进一步的想法

银行要想为未来的市场变化做好充分准备,就必须 (1) 即使在前所未有的压力环境下,也要找到风险的真正驱动因素;(2) 根据所有可行的冲击组合及其后果,对各种情景下的关键绩效指标进行预测;(3) 进行详尽的反向压力测试,以发现不利结果的原因及其预警指标,然后制定相关的缓解策略。

这一过程包括采用透明和可解释的方案,使业务和风险管理决策更容易传达给所有利益相关者。

通过灵活的考试计划,开启您在金融风险管理领域的职业之旅。

报名8月或11月FRM考试,成为获得认证的金融风险经理,点击阅读原文登录GARP官网注册。