原创 新经济IP 新经济e线 2024-01-29 08:59 发表于广东

基金发行市场新变化。

新经济e线获悉,开年以来,新发基金热度有所回暖,超20只产品纷纷提前结束募集。与此同时,冲刺“开门红”发行的基金操盘手大多以新面孔为主,一众明星基金经理纷纷隐身。

Wind数据显示,截至1月27日,按认购日期计算,今年来正式发行的基金共计有109只(份额合并计算,以下同)。按万得基金一级分类进行分类的话,新基金发行共涉及五类,分别包括股票型基金、混合型基金、债券型基金、QDII基金、FOF基金和REITs产品。年内已成立基金共计44只,合并发行规模约275.9亿元。进入2024年以来,有23只基金提前结束募集,分别包括股基、债基以及REIT和FOF产品。

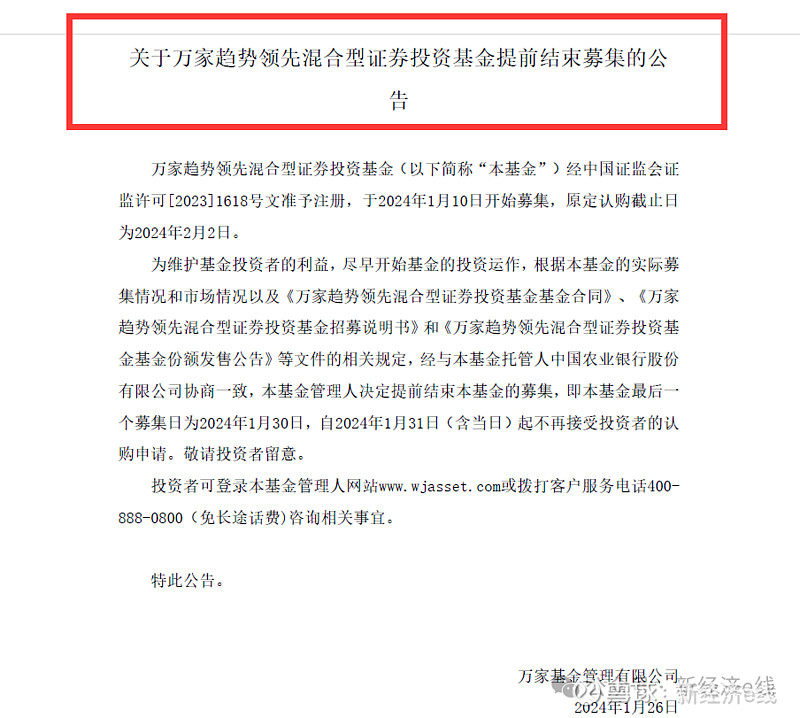

1月26日,万家趋势领先发布提前结束募集的公告称,该基金于2024年1月10日开始募集,原定认购截止日为2024年2月2日,为维护基金投资者的利益,尽早开始基金的投资运作,根据实际募集情况和市场情况将最后一个募集日定为1月30日。此前,包括华夏招鑫鸿瑞、南华丰元量化选股、金鹰研究驱动、华安健康主题、大成红利汇聚5只主动权益产品先后决定提前结束募集。

来源:基金公告

其中,倪超管理的金鹰研究驱动募集规模最大,金额达到5.09亿元,而华夏招鑫鸿瑞、南华丰元量化选股、华安健康主题等3只基金的募集规模分别约4.74亿元、3.71亿元和3.36亿元。整体来看,上述6只产品的基金经理多数管理规模不大,仅华夏招鑫鸿瑞基金经理钟帅合计管理规模近百亿元。

除了主动权益型基金外,还有13只债基提前结募,分别包括4只中长期纯债、4只被动指数型债基、4只混合债基和1只偏债混合型产品。其中,有两只中长期纯债型产品均提前两个多月结束募集,分别为国寿安保利率债三个月定开和华泰柏瑞锦悦。

新面孔担当“开门红”主力

新经济e线注意到,今年冲刺“开门红”发行的主力选手并不是市场所熟知的明星基金经理,取而代之的是新鲜面孔。整体而言,尽管2024年开年经历震荡调整,但基金管理人逆势布局的积极性有所提高。以主动权益型基金为例,截至2024年1月27日,1月发行的偏股混合型基金共计有32只,与被动指数基金并列发行数量榜第一位。

Wind统计显示,截至1月27日,今年1月来发行的偏股混合型基金有12只已相继成立。其中,财通资管创新医药(A/C)、南华丰元量化选股(A/C)、鹏华智投800(A/C)、华安健康主题(A/C)等4只偏股混合基金发行规模居同类前列。

财通资管创新医药混合型证券投资基金基金合同生效公告

来源:基金公告

1月24日,据财通资管创新医药混合型证券投资基金基金合同生效公告表明,基金募集规模约73618.26万元(含募集期间基金管理人的从业人员认购本基金合计17.61万元),这一成绩暂列今年主动权益型基金发行榜首位。其中,财通资管创新医药A和财通资管创新医药C各募集12803.83万元和60814.43万元,基金募集有效认购总户数为2741户,基金经理为易小金。

公开资料表明,易小金于2012年加入建信人寿保险,任资产管理部分析师,2014年加入中海基金,历任投研中心高级研究员、基金经理,2020年6月加入财通证券资,现任权益公募投资部基金经理。财通资管创新医药为其在管的第三只产品,另外两只分别为财通资管健康产业(A/C)和财通资管医疗保健(A/C),其任职回报分别为-9.41%和-8.95%,回报排名分别为53/2451和308/3888。

作为医药主题基金,财通资管创新医药投资于创新医药主题相关股票的比例不低于非现金基金资产的80%。截至1月26日,其跟踪的中证医药卫生指数年内已下跌超过一成,达10.11%,最近一年来累计跌幅接近三成。

同样,在前十大基金公司中,担纲“开门红”基金发行的主角也是新面孔。如广发基金新年主打权益型新品——广发信远回报(A/C)就是由去年4月转会的冯汉杰拟任基金经理。此前,冯汉杰于2009年7月至2016年7月在泰康资管先后任研究员、投资经理;2016年8月至2018年6月在中欧基金策略十三部任投资经理;2018年7月至2023年3月在中加基金后任投资经理、基金经理。2023年4月10日加入广发基金,现任价值投资部基金经理。

据新经济e线了解,广发信远回报(A/C)为其加盟广发基金后的首个新发产品,发行期为今年1月22日至2月2日。冯汉杰此前还于去年11月1日接管了两只产品,分别为广发均衡增长(A/C)和广发主题领先。其中,前者是偏债混合型基金,为共管产品;后者是灵活配置型基金,为其单独管理。截至2024年1月26日,以上两只基金任职回报分别为0.75%和0.41%,回报排名分别为143/1390和183/2315。

相比之下,广发基金权益“一哥”刘格菘自2021年8月26日发行广发行业严选三年持有(A/C)后,便再无上新。截至去年年末,刘格菘最多历任管理基金数量曾多达16只,现在管基金6只,管理规模合计约376.47亿元。但较2020Q4顶盛时期的843.43亿元,如今管理规模大幅缩水超过一半多,高达55.36%。

从任职回报来看,广发行业严选三年持有(A/C)为其在管基金中表现最差的一只。截至2024年1月26日,刘格菘任职回报低至-54.97%,回报排名几近垫底,为2009/2180。早在2021Q4,该基金规模曾高达155.34亿元,而2023Q4的规模已大幅缩水至81.07亿元。进入2024年以来,由于重仓押注新能源股票,刘格菘在管基金业绩仍旧表现低迷。截至1月26日,其在管6只基金全部负收益。其中,广发小盘成长C和广发小盘成长A今年来大幅回撤超过一成,基金净值回报率分别低至-13.08%和-13.06%,同类排名均落后至3373/4194和3365/4194。

债基募集规模占比超八成

此外,新经济e线统计发现,截至2024年1月27日,按发行认购日期计,今年1月有13只债券型基金成立,数量占比接近三成,对应的债基合计募集规模超过230亿元,达231.89亿元,其募集规模占比超过八成,高达84.05%。

按基金发行规模从大到小排序的话,今年1月前五大产品全部由债券型基金所包揽。在基金二级分类中,尽管中长期纯债以17只基金发行位列第三,但在1月已成立的44只产品中,1月24日成立的国寿安保利率债三个月定开以近79亿元的募集规模位列榜首。在今年1月冲刺“开门红”的新发行基金中,5只被动指数债券型基金也加入队列,1月24日同天成立的中欧中债0-3年政策性金融债(A/C)发行规模高达50亿元,位列1月发行榜第二席。

当月,合并发行规模位居前五大的基金还包括平安鑫惠90天持有(A/C)、招商安康(A/C)、天弘悦利(A/C),分别达30.00亿元、25.31亿元、14.20亿元,对应的二级分类基金分别为混合债券型一级基金、混合债券型二级基金、中长期纯债型基金。

Wind统计显示,根据基金2023年四季报,截至去年底债券基金总规模达到8.6万亿元,占所有公募基金资产净值规模的31.6%。分季度来看,进入2023年,伴随着债市走牛,债券基金规模连续增长,于二季度末突破了2022年三季度的高点,三季度站稳8万亿元关口,并且在四季度猛增4000多亿元,再创历史新高。

就细分品类而言,去年短债基金发展迅速,是规模增幅最大的债券产品。据Wind统计数据,截至2023年末,短债基金规模突破1万亿元,同比激增63.6%。得益于规模大增,短期纯债型基金去年底的规模超过了2022年末领先于它的混合型债券二级基金。

此外,债券指数基金(含被动指数型债券基金和增强指数型债券基金)去年全年规模增长也比较迅速。截至去年末,指数型债基总规模约6200亿元,同比增幅达26.5%,净申购主要由中长政金债指数产品贡献。

不过,从发行数量来看,被动指数基金的热浪仍在延续,当月发行的产品共计有32只,与偏股混合型基金并列第一。不过,单只基金普遍发行规模偏小。被动指数型基金中,1月发行规模位居前三的为银华中证国新央企科技引领联接(A/C)、华夏中证红利低波动ETF、广发中证云计算与大数据主题ETF,分别为4.08亿元、3.05亿元、2.34亿元,余下13只已成立的均为发起式被动指数型基金。

此外,在今年1月冲刺“开门红”的新发行基金中,QDII基金有3只。1月24日成立的景顺长城标普消费精选ETF募集金额超3亿元,达3.04亿元。同期,市场正在发行的FOF基金1只,为FOF基金景顺长城保守养老目标一年持有。该基金为偏债混合型FOF基金,拟任基金为江虹。

而增强指数型基金仅有2只产品发行,分别为国联安沪深300指数增强(A/C)和民生加银国证2000指数增强(A/C)。但已成立的国联安沪深300指数增强(A/C)仅募集2.6亿元。公募REITs也有2只产品发行,分别包括嘉实物美消费REIT和华夏金茂商业REIT,均于1月25日结束发行。偏债混合型基金和普通股票型基金也分别仅各有1只,分别为农银瑞益一年持有(A/C)和富兰克林国海招瑞优选(A/C),前者合并发行规模不到3亿元,后者仍处发行期。

另据Wind统计,截至1月27日,今年来共计有126只公募新产品提交了发行申请,并获证监会接收材料。从产品分类来看,债券型基金仍占据第一席,共计有47只产品提交申请,占比接近四成。其次是被动指数型基金,其申请数量也有46只,二者基本接近。与此同时,混合型基金和股票型基金分别有19只和3只,余下QDII和FOF也分别有7只和4只。

新经济e线为界面JMedia联盟成员,胡润百富优秀财经自媒体,旗下有蚂蚁财富个人专栏“新资本论”。新经济e线已入驻今日头条、雪球、一点资讯、新浪财经头条、搜狐号、百度百家、企鹅号、网易号、和讯名家、蚂蚁财富社区、同花顺同顺号、东方财富财富号等平台