去年股灾,无论是指数还是个股,跌幅都比较巨大,有的已经腰斩再腰斩,但有个题材却收复了股灾的失地,甚至创下了新高——没错,就是次新股。

不管是博傻也好,有人蓄意为之也罢,不管你手持次新股食髓知味也好,不敢买入望洋兴叹也罢,不管管理层打压也好,咬牙切齿羡慕嫉妒恨的喷子猛喷也罢,在A股这个投机游戏中,新股依然很倔强很独立地走着,并时不时表现一把。

以前我在微a信夜报里经常提到开板的买入新股,那并不是一拍脑袋就说出来的,是有历史数据支撑的,今天操盘小助手就给出这些统计数据,供大家一阅。

至于数据是否准确乃至精确,是否完全排除了脏数据,我真不敢保证,只能说我在我有限的时间和精力的情况下,尽量搞得像样一些。

本文末尾将附上Excel格式的原始数据下载地址,你可以自己处理这些数据,或许会有自己的发现和见解。

1

2014年至今发行了430多只新股,其中2014年125只,2015年219只,2016年至今有80多只。

在这份统计里去掉了十多只新股——截止我统计时,他们还没开板,这篇夜报主要讲开板的新股,所以不把他们统计在内,还剩414只。

这414只新股中,沪市也就是代码60开头的有162只,中小板也就是代码002开头的有92只,其余的160只全部是创业板。

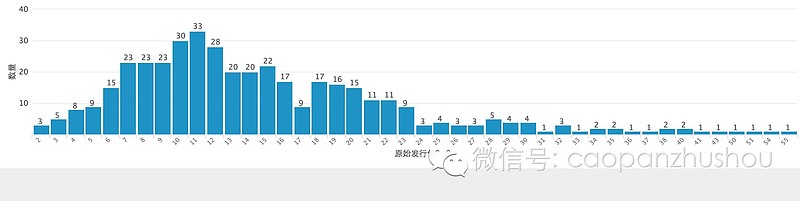

按月统计新股上市数量是这样的——

2014年1月A股重启IPO,一下子上市了40多只新股,那时打新股还需要冻结资金,对市场是个不小的打击。后来的牛股全通教育、安硕信息、光环新网、赢时胜、天赐材料等都是那个月上市的。

2015年上半年随着股市越走越好,每个月新股上市数量一直在增加,终于到五六月份达到高峰,崩溃了,股灾来了,IPO暂停了。

股灾的形成是各种合力的结果,我认为暴力去杠杆是主要原因,新股发行加速、定增等再融资对资金的分流也是一个很大的原因。

2016年,施行新的、不需要冻结资金的新股申购制度,基本上维持在每月十多只的节奏,慢慢为市场扩容,加上打新股不需要冻结资金,对市场造成的影响明显小了许多,属于温水煮青蛙。

2

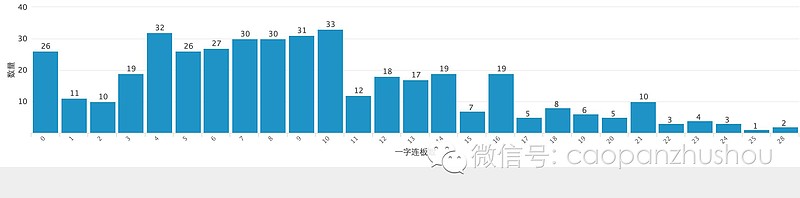

新股原始发行价分布是这样的——

原始发行价就是当时申购新股时的价格,很多新股上市后分红送转,前复权价格发生变化,这里统计的是没有复权的价格。

原始发行价大都集中在6¥-20¥之间,也有一些奇葩的,炬华科技、厚普股份、海天味业、东方网力这种发行价四五十元每股;也有兰石重装、节能风电、万里石这种发行价1¥多2¥的。

新股发行的价格跟公司估值、发行股数、行业市盈率水平、发行询价报价等等有关。

一般来说,发行价越高,中签的股民赚到的越多——中一签2.29¥的万里石22个一字板,11倍的涨幅才赚1.3W;中一签54¥的厚普股份6个一字板,不到2倍的涨幅就能赚接近5W。

3

新股原始开板价格分布是这样的——

新股原始开板价格也是没复权过的价格——开板时大家看到的就是没复权过的价格,复权后价格会变低,高股价吓唬人的效果也会变弱。

原始开板价格比原始发行价格总体上高了不止一个档次。

开板时价格最高的汉邦高科发行价不到18¥,一路干到了接近280¥,中一签(500股)赚接近13W,真让人眼热。

开板时价格最低的是陕西煤业,发行价4¥,涨到5.76¥,这货当天就没hold住,4.55¥收盘。

新股开板的时间不光跟涨幅有关,还跟价格有关——有的股价涨到上百甚至两三百,不光场外的不敢买,手里拿着的也害怕。

414只股票中,百元以上开板的有51只,占了12%;30¥以下开板的90只,占了22%。

那些开板后,至今还从没涨回去过的有20只,其中高价开板的、高连板数的占了很大比例。

当你想开板买入时,可以有选择地避开高价开板股和高连板数股票——这简直是真理,真到跟废话一样。

4

新股一字连板数分布——

414只新股当中,有26只没连板,24只是在2014年1月份,1只在2014年2月份里——那时IPO刚刚再次重启,市场一片萧索,中新股的没有现在这般收益,不过好在没有破发的,否则中一签新股真的成了中一箭了。

还有1只没连续一字板,就是15年6月上市的国泰君安——他赶在了第一轮股灾上市。

也有接近30个一字涨停板的,暴风科技、乐凯新材、创业软件、汉邦高科、航新技术这种,成了那段时间的话题中心和眼热对象——中一签能赚10W乃至更多。

这些高一字板数的股票大都是创业板、中小板——20板以上的有28只,其中沪市的只占了3只,其余全是中小板6只,创业板19只。

总体上,一字板数的最小为0板、最大为28板、中位数为8板、平均数为9板、标准差是5.88板。

5

开板价相对于发行价的涨幅分布——

第一天一个44%,后面每天10%,连续十几天的新股确实很让人眼热。

开板价相对于发行价的涨幅分布来看,再弱的新股也有30%以上收益。

没有翻倍的只有49/414=12%,88%以上的可以凭借开板前的涨幅翻倍,乐凯新材、暴风科技、创业软件这种十几二十倍的也有。

总体上,中新股后开板价相对于发行价的涨幅,最小为30.44%,最大为2184.05%,中位数为239.775%,平均数为342.87%,标准差为309.00%

中新股绝对是稳赚不赔的买卖,有市值的小伙伴一定要坚持每天打新股——大哲学家苏格拉底让他的学生每天向前甩手300下,向后甩手300下,最终只有一个叫柏拉图的学生坚持下来了。

有市值的情况下,你只要每次动几下鼠标触摸几下屏幕申购一下新股,比甩手600次简单多了——打新就是要贵在坚持(不是贵在真实)。

你不知道,当你因嫌点几下鼠标触摸几下屏幕太麻烦而白白浪费打新股赚钱机会的同时,高净值的大鳄们为了能买到一些新股,已经想方设法申请线下申购。

6

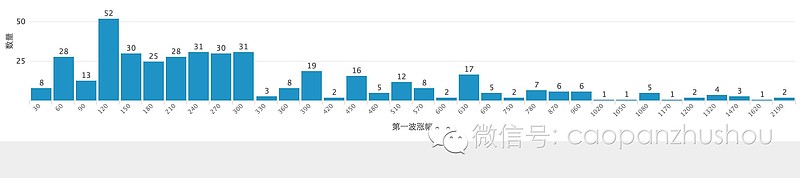

回本所需交易日数分布——

这份统计给出的是——如果你在开板那天,以最高价买入了新股(传说中站在了最高峰,点够背的),后面再次涨回最高峰,需要多少个交易日。

注意,有20只股票,大于占了5%左右,至今没有涨回开板那天的最高价。前面3里我们说过,这20只中,高开板价,高连板数的占了很大比重。

其余95%的股票都在300个交易日以内回本了(再次涨回最高峰)——300个交易日其实很漫长,一年只有250个交易日左右;

100个交易日之内(接近半年时间)回本的占了374/414=90%;

30个交易日之内回本的占了337/414=81%;

有56%的股票在两天之内就可以回本——两天之内的最高价就可以超过开板那天的最高价。

总体上,回本(开板之后最高价超过开板那天的最高价)所需交易日数最小为1天,最大还不知道(因为有的还没能回本),如果只考虑已经回本的,最大为294天,中位数为2天,平均数为16天,标准差为38天——这个不符合正态分布,实际上90%以上集中在100天内。

7

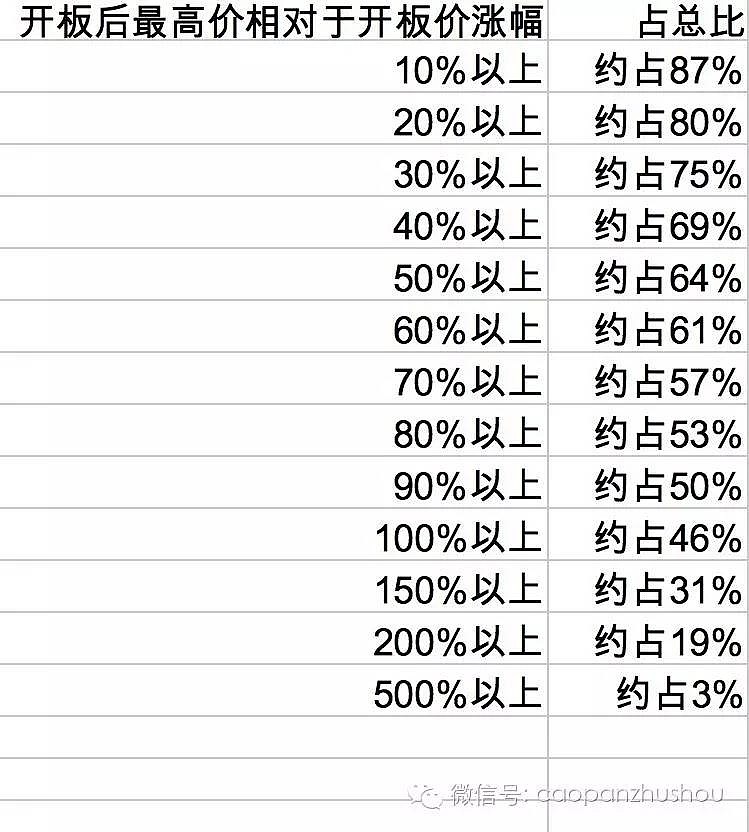

开板价到最高价的涨跌幅度分布——

这个统计给出的是一个新股开板后,后面最高能涨多少的分布。这是很多人关心的。

除了上面说的20只没涨回去的残疾股票之外,其余95%的股票都涨回去并且有额外的涨幅,这20只股票中,距离最高价相差最大的是合成股份、思维列控、汉邦高科、盛迅达、康拓红外,大都是一字板比较多的或者开板时价格一百多¥两百多¥的。

开板后的最高价相对于开板价的涨跌幅度详细情况是这样的:

有一些奇葩的,最高价比开板价涨了10多倍的,例如全通教育、安硕信息、赢时胜这种。

在这些开板后涨幅靠前的股票中,创业板新股占比明显比沪市新股占比大。

总体来说,开板价到最高价的涨跌幅度最小为-21.5%,最大为1596.6%,中位数为91.09%,平均数为129.28%,标准差为163.50%

8

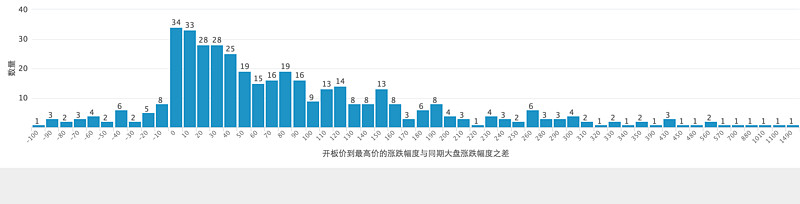

开板价到最高价的涨跌幅度与同期大盘涨跌幅度之差的分布——

有的股票涨是因为跟着大盘涨,有的则走出独立行情,有的比大盘强势,有的比大盘弱势。

例如个股涨了10%,而大盘涨了3%,则个股比大盘多涨了7%,就跑赢了大盘;有的个股跌了3%,而大盘跌了7%,也是跑赢了大盘——跑赢大盘不一定代表赚钱,只代表涨幅比大盘多或跌幅比大盘小,总体上比大盘强。

实际上,强于指数是评价投资水平高低的一个重要指标,一听谁的盈利水平连指数都跑不过,就感觉弱爆了——实际上很多人都弱爆了。

弱于大盘的有55只,大约占13%左右,其中最弱的是纽威股份,开板到最高价涨了45%,而同期大盘涨了147%;

其余87%强于大盘,跑赢大盘20%以上的,占了72%,跑赢大盘50%以上的占了53%,跑赢大盘100%以上的占了34%

总体来说,开板价到最高价的涨跌幅度与同期大盘涨跌幅度之差的最小值为-101.7%,最大值为1485.87%,中位数为58.19%,平均数为96.49%,标准差为150.11%

9

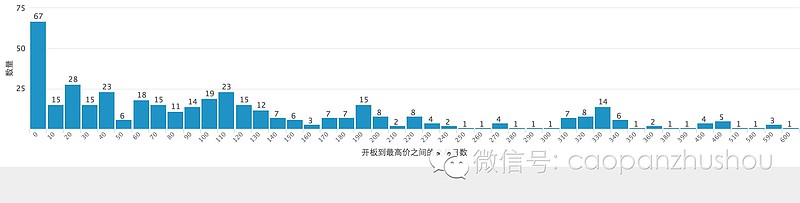

开板到最高价之间的交易日数分布——

这个分布给出的是,新股开板后,经过多少天能冲到至今为止的最高价。

有75只是开板后10个交易日以内就达到了最高价,后面就是从最高价回撤了。

有半数以上在100个交易日内(大概不到半年时间),就到了最高价。

像金贵银业这种,2014年上市次日就开板,最近这段时间才达到最高价,用了600个交易日。

总体上,开板到最高价之间的交易日数的最小为1天,最大为596天,中位数为92天,平均数为122天,标准差为125天。

上面的分布图是从2014年至今的,中间隔着个2015年牛市,如果只看2016年的分布情况是这样的:

10

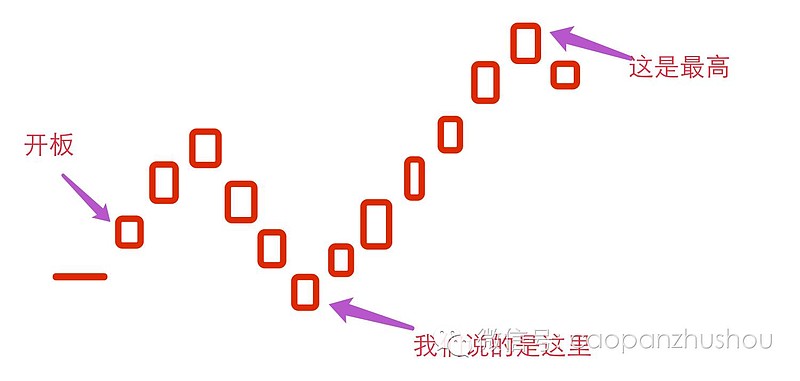

开板到最高价之间最大回撤幅度的分布——

新股开板后,你买进去了,并不是买入了就涨,很多是要跌的,跌着跌着又涨回去,创最高价。这个统计是在开板到最新高之间,股票价格相对于开板价格跌得最狠会涨跌多少。

也就是说,即便你能扛到最高价,这个过程中大多数情况你要面对一定的回撤。当然,这不代表开板后买入必跌,从前面我们的统计来看,大概会是这样一个过程——

开板价与最高价之间大多数股票是要回撤的,有24%的股票回撤30%以上,42%的股票回车20%以上,58%的股票的回撤20%以下,有7%的股票开板后没跌过,直接一路创新高的。

总体上,开板到最高价之间,跌得最狠的时候,涨跌幅最小为-67.06%,最大为10.03%,中位数为-16.22%,平均数为-19.80%,标准差为16.02%

11

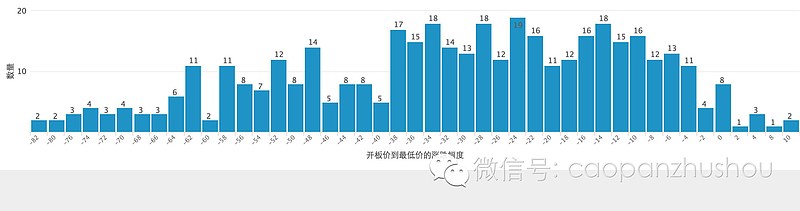

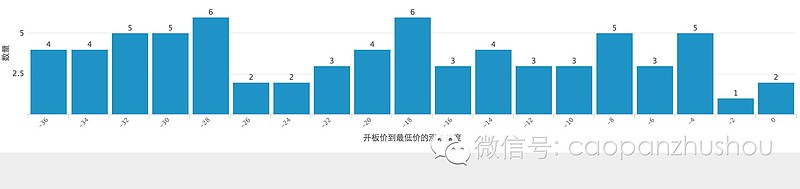

开板价到最低价的涨跌幅度分布——

你在开板时买入了一个新股,在你持有期间,这个股票可能会回撤——这简直是一定的。2014年到现在这400多只新股,与开板价相比,最大回撤幅度是多少呢?

总体上,开板至今,跌得最狠的时候,涨跌幅最小为-82.65%,最大为10.03%,中位数为-28.91%,平均数为-31.23%,标准差为20.03%

也就是说如果开板后买入,一直死扛,最大的回撤幅度是上面的样子,这种死扛你能承受住么?

2016年的70只新股,这个数据的分布是这样的:

嗯,毕竟2016年整体上比2015年股灾次数少点。

12

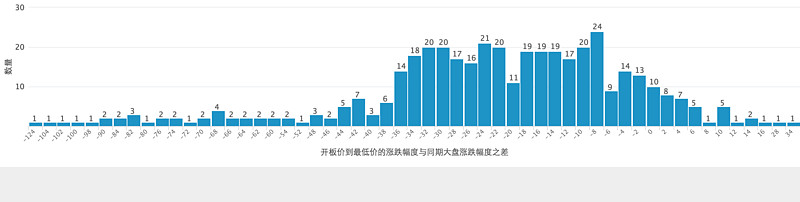

开板价到最低价的涨跌幅度与同期大盘涨跌幅度之差的分布——

这个同上面8里讲的类似,只是8里面说的是最高价,大都是比大盘强,而这里说的是最低价,大都比大盘弱。

其中,最小值为-124.57%,最大值为33.53%,中位数为-20.92%,平均数为-23.07%,标准差为21.36%

13

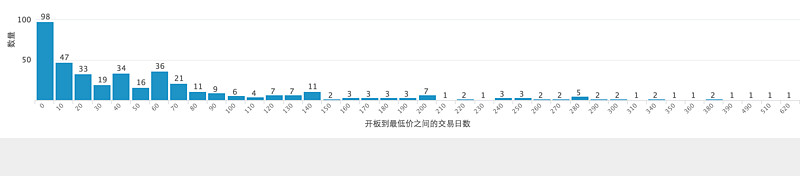

开板到最低价之间的交易日数分布——

10天以内达到最低价的有134只,100天以内达到最低价的有324只。

总体上,最小为1天,最大为617天,中位数为39天,平均数为67天,标准为90天。

最右边那个600天多头之后达到最低价的叫做欣泰电气。

昨天我的脑子秀逗了,说欣泰电气今天停牌——实际上欣泰电气是8月23日停牌,之后最多15个交易日深交所给出退市决定,才会进入30天退市整理期。

我回忆了一下当时的思考过程是这样的:咦,说到了欣泰电气,就调侃两句呗,7月复牌的,到明天刚好满月30天,30天一过,要停牌等深交所结论了——实际上应该是30个交易日,这我是知道的,但昨晚上却忙里出错,还发到了雪球上,丢死人了……

上面只是针对历史上的纯数字的统计,实际操作时肯定还要看新股的市值、市盈率、行业水平等等——想在股市里赚钱从来不是一件轻松的事儿。

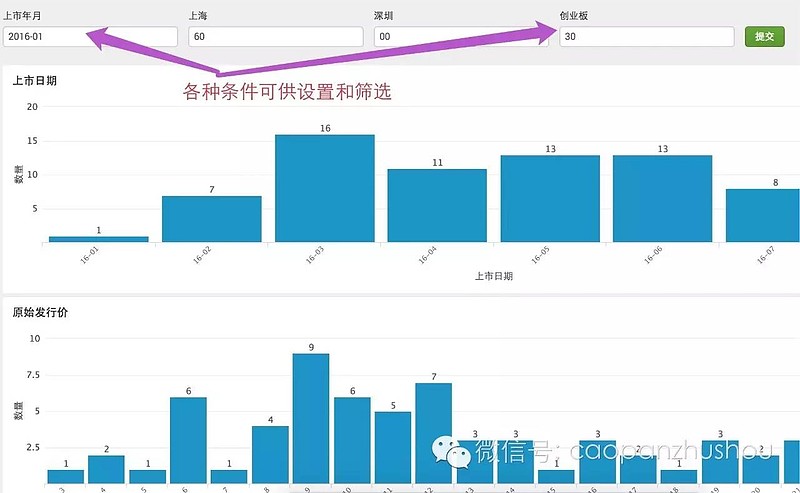

至于具体的操作建议我就不说了,每个人的情况不相同,免得有误导的嫌疑。我这里附上Excel格式的数据下载地址——网页链接

你可以下载回去,从其他角度其他视角分析数据,得出结论。

不要小瞧Excel,我一个同学在某知名公司做大数据处理,用的就是Excel。我用的Splunk,可以把统计做得更方便,设置各种条件例如过滤上市时间、沪市与创业板等等——实际上这些活儿Excel也能干。

$上证指数(SH000001)$ $深证成指(SZ399001)$ $创业板指(SZ399006)$