作者:慧博智能投研

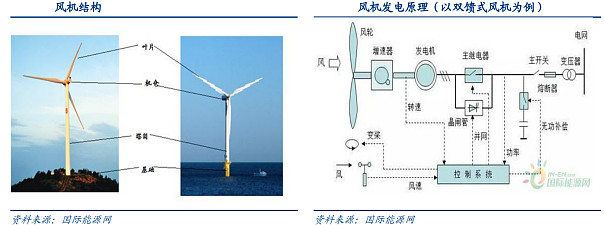

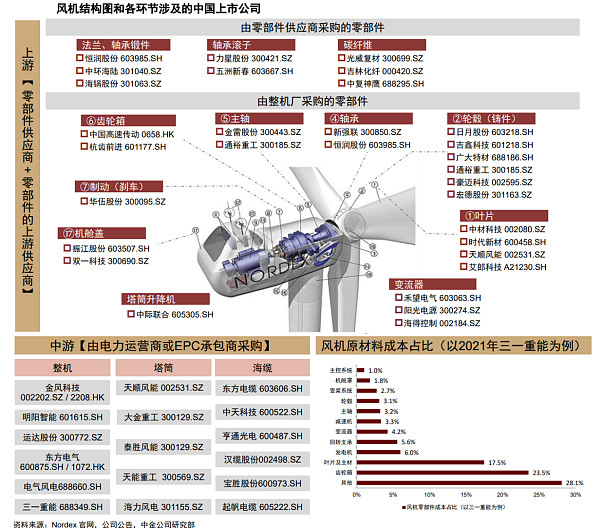

风力发电是将风能转化为电能的过程。以目前的技术,大约3m/s的微风速度,就可以发电了。风力发电机由基座、塔筒、风机、叶片几个大部分组成。其中,塔筒的作用除了提升风机的高度,还同时作为传输线路的通道;风机内部有各种发电机组和其他控制设备;而叶片是风力发电机的关键部件之一,其设计、材料和工艺决定着风力发电装置的性能和功率。

那么,风电行业都经历了哪些时期?产业链上有哪些公司?上下游之间的利润分配情况如何?未来价值量有什么变化?目前市场空间多大?未来发展趋势如何?

一、历史回顾

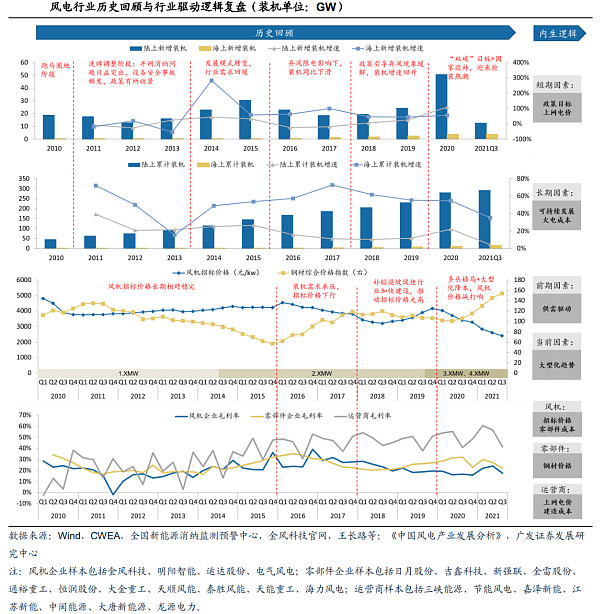

回顾风电行业20年,大致可分为以下几个时期:

1、跑马圈地期(2010年及以前)

我国风电开始于上世纪七八十年代,此后经历了十多年的产业化探索。2004年后,国家不断出台相关鼓励政策,行业也开始快速发展。2008-2010年经历了跑马圈地的高速发展期,期间风电装机量跃居世界第一。

2、洗牌调整期(2011-2013年)

这段时期行业发展过快,出现了电网建设滞后、国产风电机组质量不稳定、设备产能严重过剩等问题。行业进行调整洗牌,国家政策也有所收紧,期间装机量增速放缓。

3、稳步增长期(2014-2019年)

洗牌调整后,行业基本遏制了过热的情况,发展模式从重规模、重速度、重装机转变成为重效益、重质量、重电量,进入稳步增长阶段。期间三北地区弃风限电问题限制了装机增速,但在国家一系列出台政策引导下装机量又很快回升。

4、退补抢装期(2020-2021年)

2019年“双碳”目标的提出再次将新能源发电推向风口,同期国家补贴政策逐渐退坡使得陆上和海上风电在2020、2021年分别迎来了抢装热潮,在煤炭紧缺、火电走高背景下,风电平价已成大势所趋。

5、产业链历史利润分析

2010~2015年风机招标价格整体稳中有升,钢材价格下行推高零部件厂商毛利率,产业链的总体毛利率走势较为趋同。

2016-2017年受三北地区弃风限电的影响,装机同比有所下滑,风机下游需求减少导致招标价格走低,风机企业在成本端控制下毛利率尚能维持相对稳定,而钢材涨价压低了零部件厂商毛利率,运营商毛利率高位波动,利润走势开始分化。

2018-2021年,随着风机大型化带来的降本趋势,产业链各环节竞争格局与盈利能力出现分化,下游运营商话语权增强,毛利率显著高于产业链其他环节,而中游风机企业的竞争加剧,以及与上游竞争格局的不同,导致盈利能力落在了最下方。

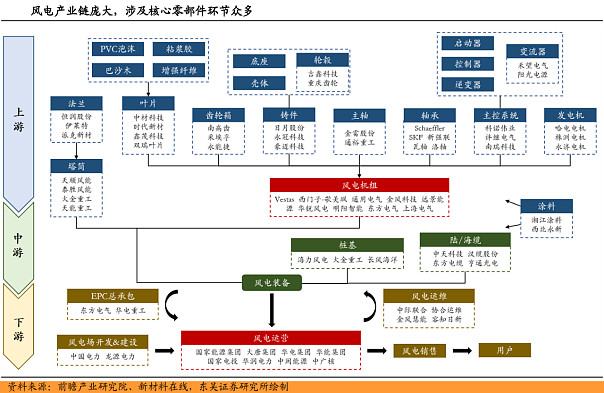

二、产业链分析

1、风电产业链及相关公司概述

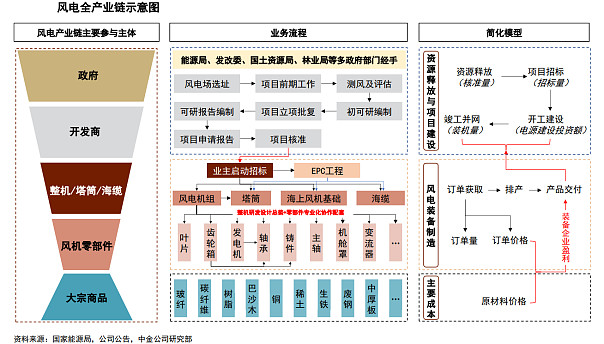

上游:原材料及零部件制造。

中游:风机总装,核心零部件包括齿轮箱、发电机、轴承、叶片、轮毂等,这些零部件的生产专业性较强,国内企业技术较为成熟,一般由风机制造企业向零部件企业定制采购。除个别关键轴承需要进口之外,风电设备的零部件国内供应充足。

下游:风电场投资运营,以大型国有发电集团为代表。因为政策的原因,这些发电集团在进行电力投资时,必须配比一定比例的风电等清洁能源,除受个别年份投资进度波动影响以外,总体需求稳定增长。

2、上游:因风机大型化发展,不同环节价值量分化

(1)上游各环节价值量变化分析

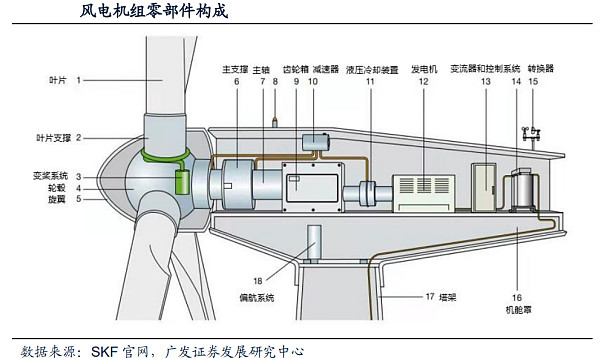

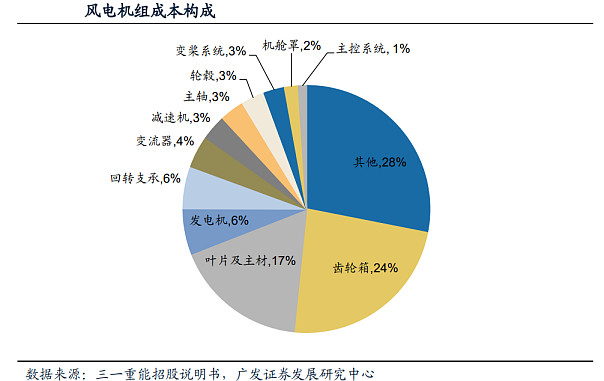

风机上游零部件众多,内部环节主要包括叶片、齿轮箱、发电机、轴承、铸件、变流器、减速机等,外部环节还包括塔筒、法兰、海缆。根据三一重能招股说明书的数据显示,在双馈的技术路线中,齿轮箱、叶片、发电机、轴承是风机成本中占比较高的环节,分别为24%、17%、6%、6%。

随着风机大型化的发展,零部件和整机的价格、需求量、利润可能因为对规格要求的提升和大兆瓦产能的稀缺而上升,但也可能因为兆瓦数增加而减少。那么,哪些环节价值量减少最少(抗通缩),哪些环节价值量甚至还会增加(通胀)?

齿轮箱、回转支承(主要是偏航变桨轴承)、主轴承、主轴的单兆瓦收入来自于三一重能回复函中公开的采购价格数据;变桨系统、轮毂、叶片、发电机和机舱罩的采购数量、采购金额以及年平均风机生产容量是通过三一重能招股书及回复函中公布的数据估计得出;不同型号的塔筒、法兰、海缆、整机价格来自于公开招标项目。

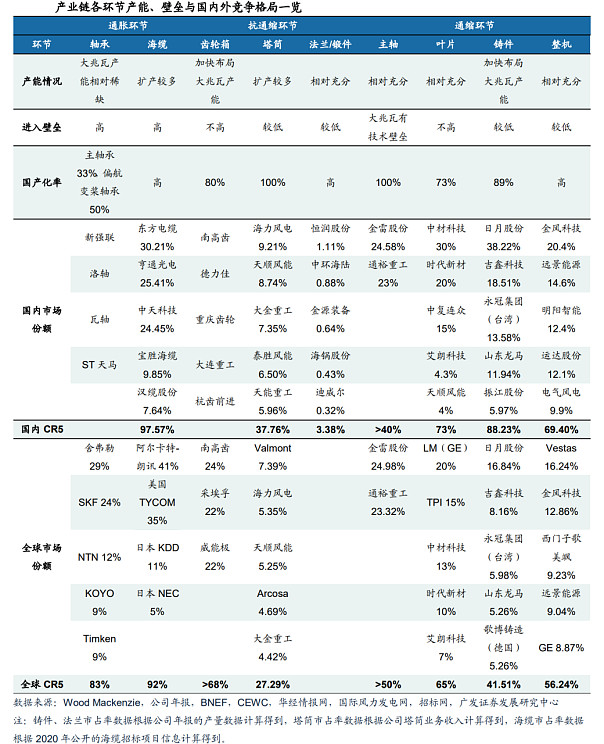

可以看到,价值量通胀环节主要包括主轴承和海缆;抗通缩环节主要包括回转支承(即偏航变桨轴承)、齿轮箱、塔筒、法兰;其余大多数零部件则都为通缩环节,包括变桨系统、轮毂、机舱罩、发电机以及整机等。

(2)原因分析

轴承:是风电产业链中技术壁垒最高的环节之一,国内第一梯队企业包括新强联、洛轴、瓦轴等,格局较为稳定,全球市场的集中度较高。随着风电大型化的发展,对轴承的技术要求也越来越高,且大兆瓦产能较为稀缺。

海缆:进入壁垒较高、竞争格局稳定,国内前五家厂商集中度高达90%以上,从而保证了利润空间的稳定。

齿轮箱:国际上的头部厂商主要包括南高齿、采埃孚、威能极,市场份额合计68%。

塔筒、法兰、锻件:受限于运输半径和产能布局,行业集中度较低,运营商招标时通常偏向于项目当地企业,厂商的盈利空间较为稳定。

叶片、铸件、整机等:头部企业竞争激烈。

(3)风机控制系统

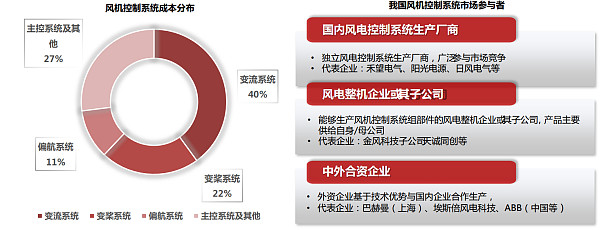

风机控制系统是风机的重要组成部分,承担风机监控、自动调节、实现最大风能捕获以及保证良好的电网兼容性等重要任务,包括主控系统、变流系统(变流器)、变桨系统、偏航系统及其他。

从成本分布来看,变流系统占比最大,约占40%,主控系统及其他系统占比27%,变桨系统占比约22%,偏航系统占比约11%。

相关公司如下:

3、中游:竞争激烈,收入分化,利润改善

(1)整机厂竞争激烈

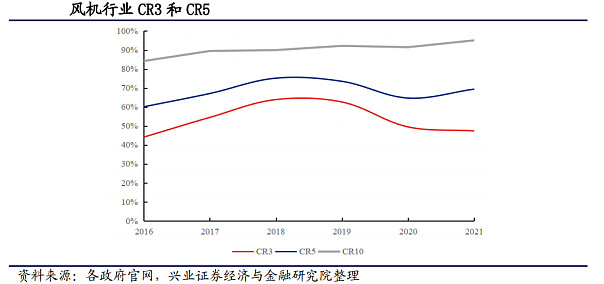

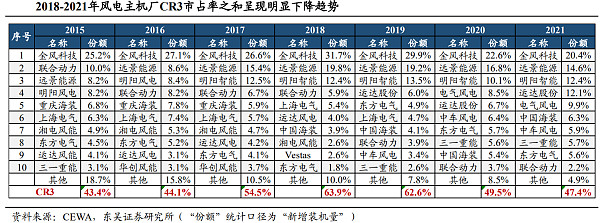

经过2020年陆上风电“抢装”和2021年海上风电“抢装”,风机行业CR3有所下降,CR3由2019年62.6%下降至2021年47.4%,同时CR5和CR3差距不断拉大,由2019年差值(CR5-CR3)10.9%升至2021年差值(CR5-CR3)22.0%,后发企业追赶较快,比如运达股份、电气风电等,近年来市占率提升明显,不断缩短与TOP3企业的差距。

(2)营收增速出现分化,毛利率同比改善

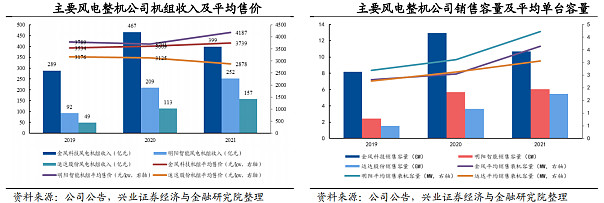

从各大整机厂的风电机组收入对比来看,金风科技作为行业龙头,收入规模最大,明阳智能和运达股份同比增速明显提升,与金风科技营收差距不断缩小。从单千瓦平均售价来看,明阳智能平均售价最高,2021年高达4187元/kw,主要是由于公司海风业务占比较高;从平均交付装机容量来看,大型化趋势明显,明阳智能交付机组容量最高,2021年交付的平均单台机组为4.2MW,金风科技和运达股份平均交付机型也达到3MW以上。

(3)订单充足,利润改善

各大整机厂在手订单充足。从订单数据看,截至2022Q1,明阳智能在手订单最高,为20.01GW,金风科技在手订单为16.97GW,运达股份在手订单为13.42GW。

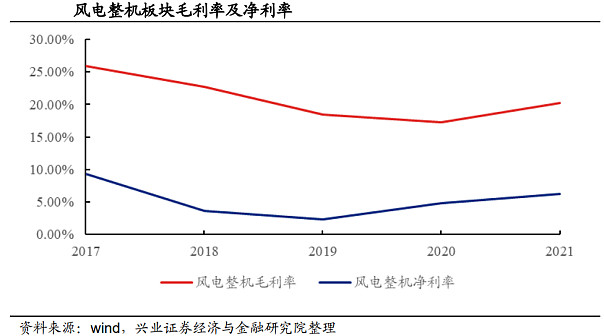

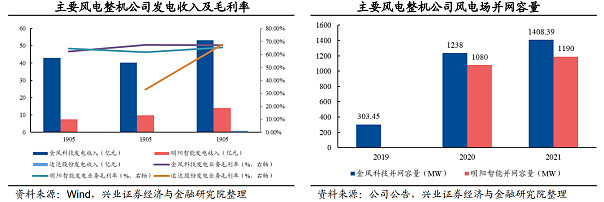

2021年风电整机板块毛利率同比改善,净利率从2019年开始提升。近年来,整机厂纷纷下沉布局风电场建设领域,风电场建设运营毛利率在60%以上,已成为其重要的利润增长点。从发电收入来看,金风科技并网容量及相应发电收入最大,截至2021年,金风科技、明阳智能风电场并网容量分别为1.4GW、1.2GW。

4、上游、中游主要企业盈利指标对比

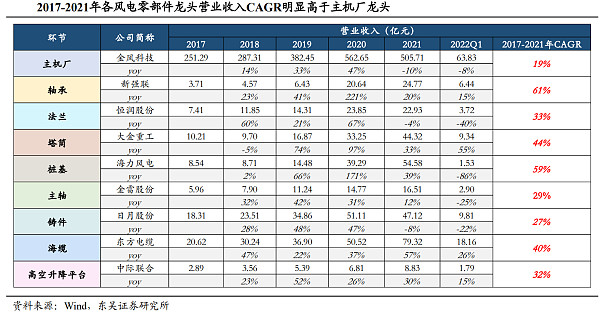

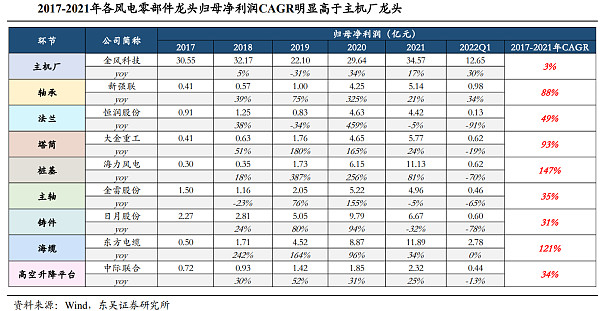

从财务指标来看,大部分零部件环节龙头不论是在收入端,还是在利润端,都表现出了较高的成长弹性。

营业收入:2017-2021年新强联、海力风电、大金重工、东方电缆、恒润股份营业收入CAGR分别为61%、59%、44%、40%和33%,表现较为优异。

归母净利润:2017-2021年新强联、海力风电、大金重工、东方电缆、恒润股份归母净利润CAGR分别高达88%、147%、93%、121%和49%,均显著高于收入端增速。与此形成鲜明对比的是,2017-2021年金风科技归母净利润CAGR仅为3%。

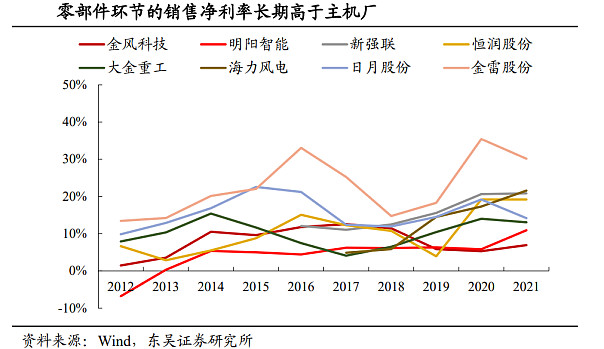

反映到盈利水平上,主机厂的销售净利率长期低于轴承、主轴、铸件等零部件企业,并在2020年风电抢装期表现尤为突出。

三、商业模式

1、风电产业链业务流程图

2、主要参与主体情况分析

政府:在项目核准制下,地方政府具备项目审批核准权,运营商需取得省级投资主管部门的项目核准批复文件,方可开工建设风电场,具体审批程序需经过地方发改委、国土资源局、林业局等多个政府部门经手。各省年度核准规模由地方政府在国家依据总量控制制定的建设规划及年度开发指导规模内进行确定,分散式风电项目可以不受年度建设指标管理。

运营商:单个风电场投资额相对较高,运营商多以大型国有企业为主。根据中国风能专业委员会统计,截止到2021年底,主要大型央企集团风电累计装机容量占全国累计总量的63%,若再考虑地方能源国企的风电装机量,比重将更高。

整机制造企业及其零部件供应商:运营商主要以项目招标方式采购风机,整机制造企业参与竞标以获得订单。风机的供应链相对较为扁平,一般由整机企业负责风机的研发设计及组装,由零部件供应商进行生产配套,整机企业多数通过与部件供应商签署年度框架采购协议的方式进行初步的锁量保供。整体来说,风机产品具有定制化属性,不同整机企业在风机设计方案以及部件供应链上存在差异性。

塔筒/风机基础/海缆:风机基础和海缆产品主要由业主或者EPC承包商直接采购,具备较强的工程配件属性,对于供应商的相关过往经营业绩、本地化制造能力等具备一定要求。塔筒的下游客户类型相对较为多元化,包括业主、EPC承包商和整机企业三类,陆上风电塔筒产品本身具备较强的运输半径限制。

大宗商品:从成本端来看,风电产业链主要环节的成本构成中原材料占比普遍在50%以上,具体原材料应用多为钢材、铜、稀土等大宗商品,下游应用领域广泛,风电需求波动对相关原材料价格基本不构成实质影响。

四、市场规模

1、我国风电累计容量及增速领跑全球

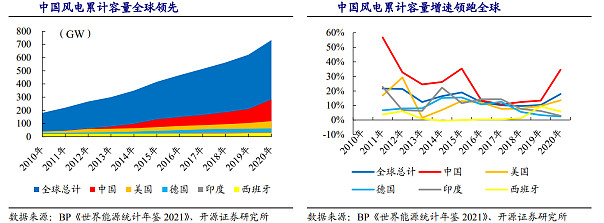

2010-2020年全球风电累计容量年均同比增速15.3%,2020年同比增速超过17.5%。截至2020年底,全球风电装机规模733.3GW,占比前三位的分别是中国(38.5%)、美国(16.1%)、德国(8.5%)。

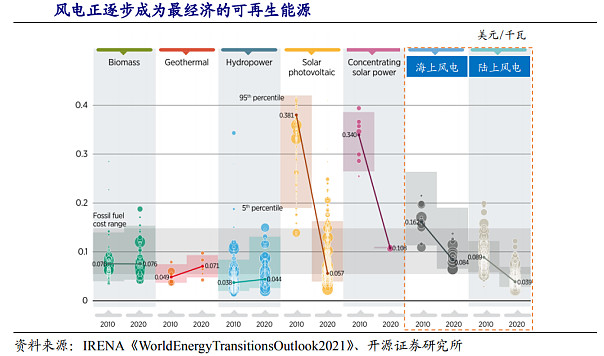

2、风电成本大幅下降,推动发电结构转型

近年来可再生能源(风能、太阳能、生物能源和地热能,不包括水电)在全球发电增量中占比约60%;2020年全球可再生能源新增发电量创新高(358太瓦时),风能、太阳能发电量快速增加,其中风电增速强劲,达173太瓦时。风力发电分为陆上风电和海上风电,据国际可再生能源机构,2010-2020年,全球陆上风电成本从0.089美元/千瓦时降至0.039美元/千瓦时,下降56%;全球海上风电成本从0.162美元/千瓦时降至0.084美元/千瓦时,下降48%,风电正逐步成为全球范围内最经济的可再生能源。

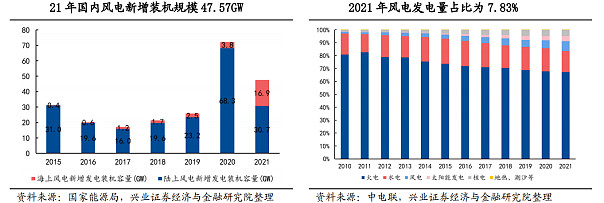

3、风电装机量保持稳步增长,发电量占比进一步提高

根据国家统计局统计,2021年,全国风电新增并网装机47.57GW,其中陆上风电新增装机30.67GW,海上风电新增装机16.90GW。到2021年底,全国风电累计装机3.28亿千瓦,其中陆上风电累计装机3.02亿千瓦、海上风电累计装机2639万千瓦。

风电发电量占全社会发电量比例逐年提升。根据中电联数据统计,2021年,全国发电量8.38万亿千瓦时,同比增长9.84%,可再生能源发电量为2.32万亿千瓦时,占比为27.73%,风电发电量为6556亿千瓦时,占比为7.83%。

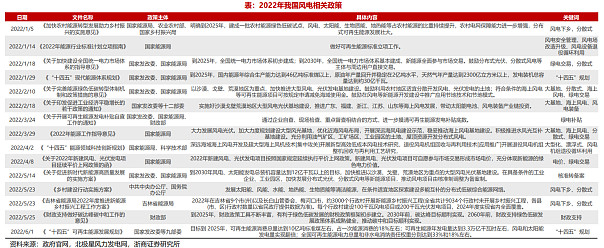

五、2022年我国风电相关政策

六、发展趋势

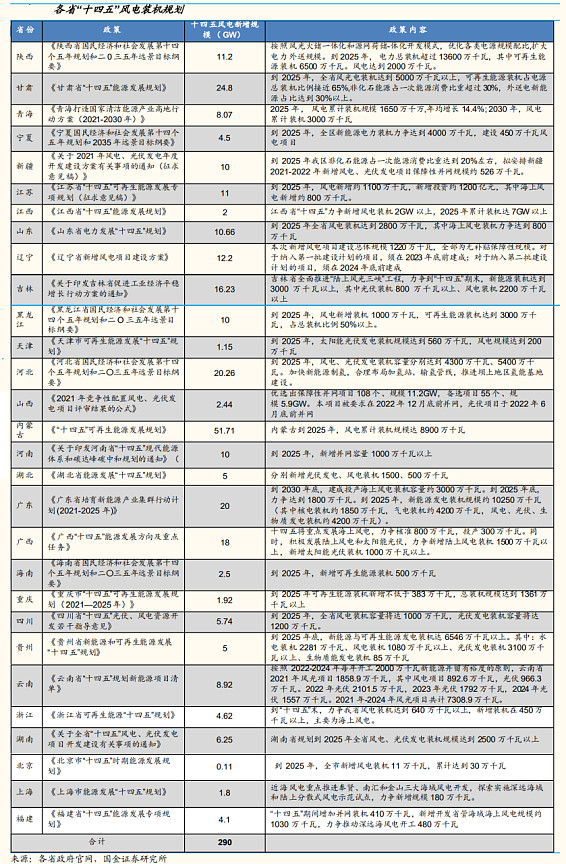

1、各省“十四五”新增风电装机规划达290GW

截至目前,已有29个省份出台“十四五”风电装机规划,预计各省“十四五”新增装机达290GW。

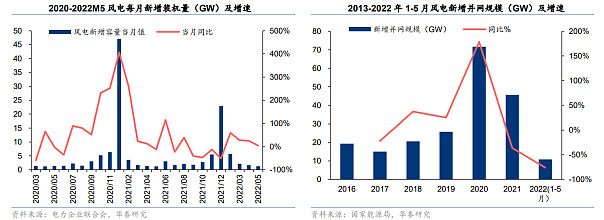

2、22年上半年风电装机量不及预期,下半年或出现抢装

22年1-5月我国风电装机量仅10.8GW,不及此前由中电联发布全年预期50GW的1-5月均摊值20.8GW,主要原因在于:1)疫情影响风电施工和交付,叶片等零部件对运输条件要求严格,而疫情对交通影响较大;2)缺乏关键原材料,如位于上海的叶片胶黏剂的主要供应商康达新材受疫情影响而停工停产,导致下游产业链开工受限;3)从去年开始风电市场新增订单有向东北、西北地区转移的趋势,冬季北方地区受到气候限制施工困难。

由于目前风电项目经济性好+央国企有装机目标约束+部分省份地补在年底退坡,根据吊装机械工程预测,预计全年风电装机量在50-60GW,即上半年风电装机量可能占比小于目标的25%,而下半年需装目标的75%以上,或出现抢装。

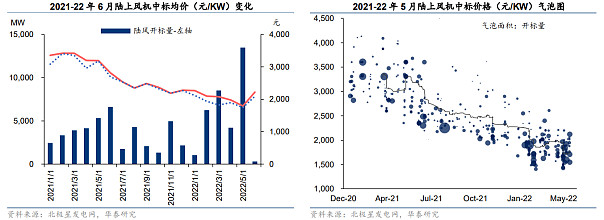

3、22年3月以来风机投标价格开始趋于理性,风机招标价格企稳

近年来,由于大型化风机成本逐渐下降,风机投标价格逐年降低,22年随着同质化竞争日趋激烈,风机厂进一步压价求标,2月份风机价格处于低谷,降至1400-1600元/KW,在此价格下,风机厂利润水平很低。3月中旬以来,招标需求回暖,可以观测到风电价格逐渐企稳,产业链报价开始理性。

4、大宗商品价格有走弱迹象,零部件盈利有望修复

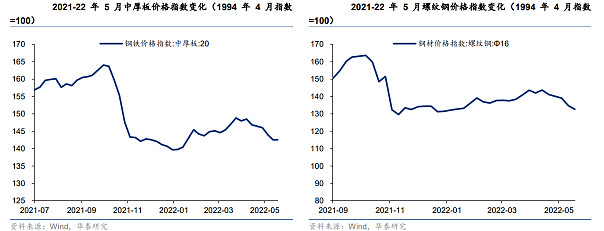

风电设备上游原材料包括中厚板、硅铁、螺纹钢、环氧树脂等,原材料成本占比较高。自22年初,随着风机价格走低,钢材、铜等基础材料价格上涨,风电零部件企业盈利承压。22年4月以来,大宗商品价格有走弱迹象,中厚板和螺纹钢指数明显下降,其中中厚板与螺纹钢5月底指数相对于4月初高点分别下降了4.2%和5.9%。预计随着大宗商品价格下降,原材料成本占比较高的风电设备如铸件、主轴等环节或迎来盈利改善。

七、参考研报

1. 东吴证券-风电设备行业专题报告:从装机量提升和盈利拐点看下半年风电投资机会

2. 浙商证券-2022年下半年风电行业投资策略:海上风电全球趋势,大型化进程加速

3. 国金证券-新能源发电设备行业中期年度报告:风电产业链景气度走稳,看好高成长环节

4. 华创证券-风电设备行业深度研究报告:乘风系列报告一,风电平价到来,助推内生发展

5. 华泰证券-机械设备行业中期策略:深挖高景气的能源转型装备赛道

6. 华泰证券-电力设备与新能源行业:风电,全球需求共振,行业拐点初现

7. 开源证券-化工行业深度报告:风电材料,看好叶片材料革新以及海风机遇

8. 广发证券-专用设备行业风电设备系列研究(八):从周期向成长的转变,下半年抢装无虞

9. 广发证券-机械设备行业:平价时代,何以为报?风电投资收益率分析

10. 兴业证券-风电行业2022年中期策略报告:风光大基地项目建设提速,未来行业高景气度不变

11. 方正证券-电新行业海上风电系列研究之二:海风产业链梳理,关注竞争格局好、国产化空间及受益深远海趋势环节

12. 中金公司-风电行业复盘与展望系列(2):平价时代,产业链盈利正沿多条路径修复

免责声明:以上内容仅供学习交流,不构成投资建议。

研报原文件请看:网页链接