公众号:投基取窍 ID:xingqingqianxin

本来想写历史的,但看到文章没人看,段子传千里,也就提不起动力去写一些根本没人看的东西了,到时候再说吧,今天笔者只是撰写一篇估值文,而这篇估值文会引来一堆吐槽,笔者也就不放在心上了,笔者讨厌写研报,因为这些东西除了赚取粉丝害人外,受用处不如去看卖方几年前的研报实在。这个思考只是笔者对嘉实元和持有标的中国石化销售有限公司的估值,从中,大家可以明白嘉实元和的净值到底是否是真的折价了,这部分笔者不去探讨,因为人各有志,但对于中国石化销售有限公司的估值笔者开始以下分析。

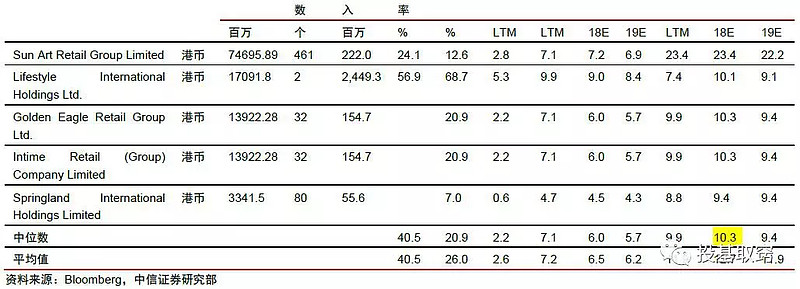

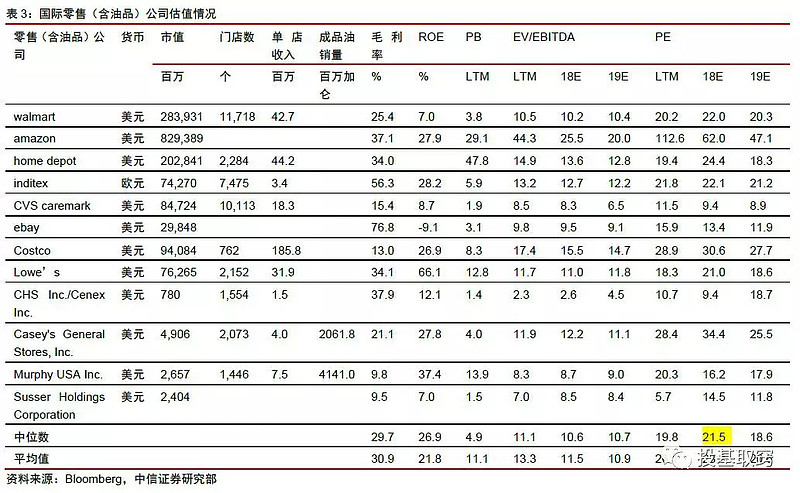

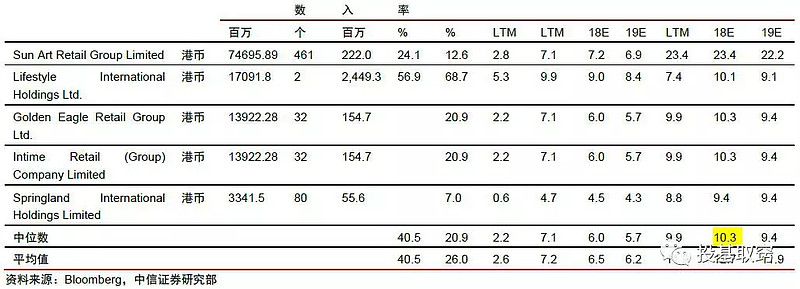

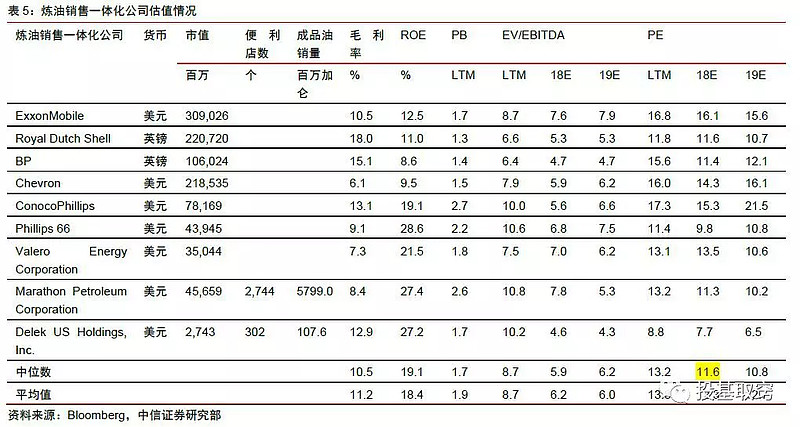

首先我们通过中信证券对其估值进行陈述,然后在加入笔者的主观意见开始探讨。

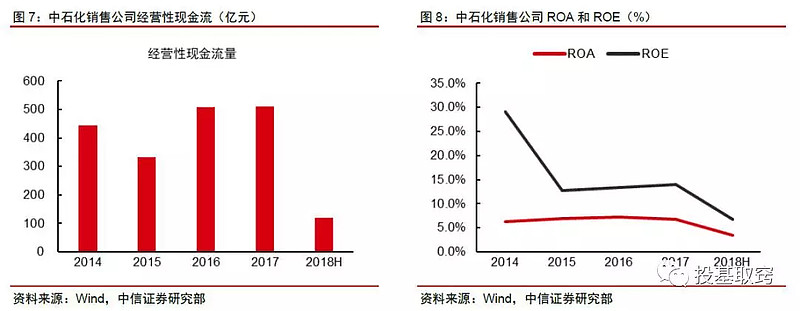

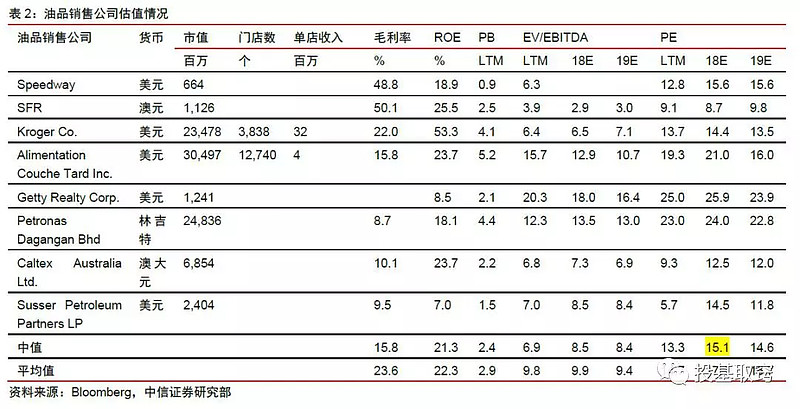

据彭博称,中石化销售公司已经获得批准,将于今年在香港进行上市,预计中石化销售公司混改将于2019年取得实质进展。我们认为当前中石化销售公司合理估值在4100亿元左右,对应2017年业绩PE估值约15倍,PB估值约2.0倍。

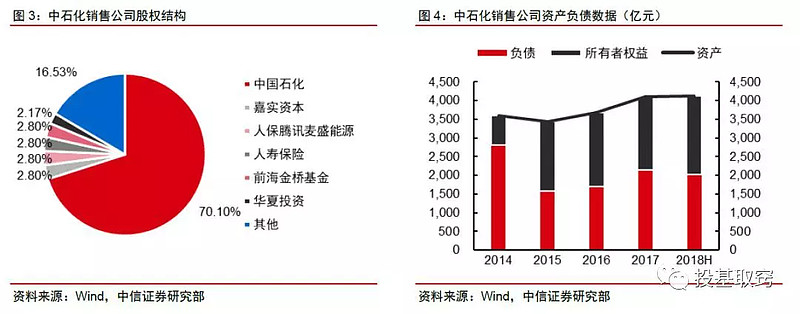

2014年引资混改时,25家投资者复权后的收购成本822亿元,销售公司4100亿元整体估值对应收益率47.5%,3年复合收益率13.8%。中石化销售公司混改于2014年启动,计划由25家境内外投资者以1070.94亿元认购销售公司29.99%;实际上2015年25家投资者以1050.44亿元认购29.58%股份(包括嘉实资本、人寿保险、华夏投资等),销售公司整体估值3551亿元,当时是以2014年业绩为基准,PE估值14倍计价。

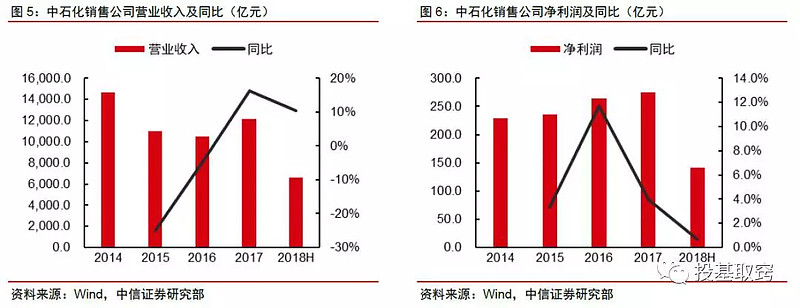

扣除销售公司2015年至今向少数股东支付的现金股息,25家投资者持有的中石化销售公司29.58%股权成本为821.78亿元(按比例计算对应销售公司整体2778亿元)。截止2018年半年报,中石化销售公司总资产4113亿元,负债2021亿元,所有者权益2092亿元,对应25家投资。

然后,中信证券给予4100亿元估值下中石化销售公司安全边际较高的结论。截止到2018年3季报,中石化销售公司拥有中国石化品牌加油站30643个,其中自营加油站30637个,便利店数量26981个。根据近期国内上市公司加油站资产估值情况,当前国内单个加油站价值在1200万以上,加油站出售资产估值中加油站估值PB在4倍以上。中石化销售公司4100亿元估值对应PB不到2.0倍,单站价值1300万,具有较高的安全边际。

当前中国石化总市值6516亿元,包括上游勘探、中游炼油化工、下游销售板块。参照A股纯上游公司新潮能源(因管理层问题估值有折价)5亿桶的(2017年末)2P储量市值146亿元,中国石化上游勘探板块22亿桶油气储量市值642亿元;参考上海石化(H)1600万吨炼化一体化项目市值333亿元,公司近3亿吨炼化产能价值3000亿左右(考虑到上石化是中石化体系内盈利较高单位,打5折)。分板块估值公司合理价值为7700亿元。分块估值下公司价值明显被低估;叠加上公司较高的股息率,当前中国石化股价下具有较高的投资价值。

然后,我们开始思考,中国石化销售公司2倍的pb与15倍的pe到底合理不合理?笔者查询了各个资料,由于是一个韭菜资源有限,发现港股昆仑能源的情况与中国石化销售公司的业务有更大的类比性。

昆仑能源有限公司是在(英属)百慕达注册、香港联合交易所主板上市、由中国石油天然气股份有限公司控股的综合性能源公司,股票代码00135.HK,是恒生中资企业指数成分股之一。

2008年以前,昆仑能源主要从事境内外油气勘探开发业务。2009年开始战略转型,将国内天然气终端销售与综合利用作为新的业务发展方向,重点发展液化天然气(LNG)业务,实施“以气代油”战略。2015年,昆仑能源收购中国石油所持的中石油昆仑燃气有限公司100%股权,成为中国石油天然气业务的融资平台和投资主体、天然气终端利用业务的管理平台。目前,昆仑能源主要从事城市燃气、天然气管道、液化天然气(LNG)和压缩天然气(CNG)终端、天然气发电和分布式能源、液化天然气(LNG)加工与储运、液化石油气(LPG)销售等业务,业务分布于中国31个省、自治区、直辖市,天然气年销售规模200亿立方米,LNG接收站接卸能力1900万吨,液化石油气年销售600万吨以上,是中国国内销售规模最大的天然气终端利用企业和LPG销售企业之一。

好,我们由此开始简单的对标以下昆仑能源,我们从昆仑能源2009年转型后开始观察。

我们可以看到昆仑能源虽然常年保持着10%的ROE,但也是由于当年油价的暴跌导致了当时2015与2016年的颓势,油价的涨跌我们不考虑,假定油价稳定成熟市场的估值有效,昆仑能源与2017年ROE 12%差不多,而当时对应的2017年报的pe估值为8,而当前的pe为11.相对于中国石化销售公司的pe 15估值,低估36%左右。

然后我们再看看昆仑能源的pb对应的2017年报的pb估值为1.11,而当前pb为1.5,相对于中国石化销售公司的pb 2估值,低估33%左右。

好了,我们再看看嘉实元和的折价,假定嘉实元和的债券资产没有波动,那么当前股票占比55.11%,那么我们带入相应的折价,相对于pe为55.11%X36%=19.83%和pb为55.11%X33%=18.19%。因此相对于目前14.042%折价率,所以笔者认定,目前的真实折价率约为-4%左右。

本人是捡破烂的,对于捡破烂的来说,本人认定嘉实元和是高估的,但是对于炒概念来说,那么这是你们的事,不是我的事情了。其他相关嘉实元和测评请参考青春的泥沼的测评,在此不再叙述。

浮生似梦,一樽还酹江月。为了金钱可以出卖良心,捡瓶盖的做不到,穷?何惧哉?

相关资料来源:中信证券研究院,理杏仁咖啡

#穷浅心周鉴# @b_ing @woody1234 @维纳斯-全日空 @平静安静 @今日话题 #指数基金# @富国新能源车 @柳月羿然 @滚雪行者 @哆啦A梦睿 @Jacky1245

知乎,微博,豆瓣:星清浅心 $嘉实元和(SH505888)$ $创业板指(SZ399006)$ $东方财富(SZ300059)$

郑重声明:

吾本凡人,不贬他人,相关言论,只侃一读,欠缺内涵,颇不专业,如有赞同,深表欣慰