$溢利转债(SZ123018)$ $奇正转债(SZ128133)$ #可转债# @卷蛋基金

今日可转债行情继续分化,11只可转债品种涨幅超过10%,其中奇正转债、万里转债、百合转债均大涨超30%,溢利转债涨幅更是接近了70%。

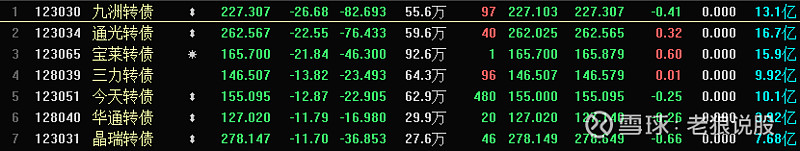

跌幅榜上,7只可转债品种跌了10%以上,九洲转债更是跌了近30%,同光转债和宝莱转债均跌超20%。

其中,晶瑞转债、今天转债此前一度涨20%触发临停,复牌后转跌20%,盘中上演“自由落体”。

今天转债复牌后更是直线跳水,从涨20%到跌20%仅在一分钟内完成。

近几日可转债可谓异常火爆,创造多项历史纪录,全市场成交额远超以往。多只可转债成交额达到其正股成交额的百倍以上。

类似“炒作”行情2020年年初也曾出现过,或主要是由散户和游资主导的短期行为。

而转债容易受到资金“炒作”,或与灵活的交易制度下,部分规模较小、机构持仓较少的个券,容易受到资金的操控有关。此外,股市的赚钱效应变差,也可能促使部分“投机”资金进入转债市场。

目前转债交易规则主要参考两大交易所普通债券交易规则,叠加部分转债流通量较小的因素,在现交易规则下转债极易放大正股价格波动。后续转债交易规则方面可能会结合正股交易特征进行修改,比如引入与正股相同的涨跌停板制度、以及“t+0”等等。

可转债异动频繁也成为近期监管和市场关注的焦点。

10月23日,证监会起草了《可转换公司债券管理办法》,并向社会公开征求意见,寻求优化相关制度规则,从源头上遏制可转债暴涨。当日沪深交易也联手出击。对市场上涨跌异常的可转债持续进行重点监控,并及时采取监管措施。

10月26日,沪深交易所发布的《关于做好向不特定对象发行的可转换公司债券投资者适当性管理工作的通知》正式实施,参与可转债申购、交易的普通投资者,应当以纸面或者电子形式签署风险揭示书。

未签署《风险揭示书》的投资者,不能申购或者买入可转换债券,已持有相关可转债的投资者可以选择继续持有、转股、回售或者卖出。

沪深交易所方面表示,上述通知主要对可转债的打新、交易的权限进行监管。对可转债的投资依然需要关注上市公司的基本面,所属正股趋势和可转债内在转股价值。对于高转股溢价率、高换手率、高收盘价类转债应及时规避风险。

监管趋严下,转债“炒作”行情难以持续,未来一段时间,应当注意相关个券的波动风险,从正股角度出发择券。近期,沪深交易所表示要加强转债监测。同时证监会发布“征求意见稿”,从交易规则、市场参与者以及交易监测等角度,系统性规范了转债市场交易制度。伴随交易规则的完善,预计异常交易的个券将减少。未来应当防范高价券的赎回风险,从正股角度挖掘结构性机会。

今年共有98只可转债进入转股期,其中有40家公司发布了“不提前赎回转债”的公告。部分公司可能前期发布不提前赎回可转债的公告,但后期发布强制赎回公告,所以对于符合强制赎回条件的个券仍应注意风险。此外,对可转债的投资依然需要关注上市公司的基本面,所属正股趋势和可转债内在转股价值。对于高转股溢价率、高换手率、高收盘价类转债应及时规避风险。

喜欢我文章的朋友可以点点关注!欢迎留言!!!