证券分析师:冯思宇 S0980519070001

摘要

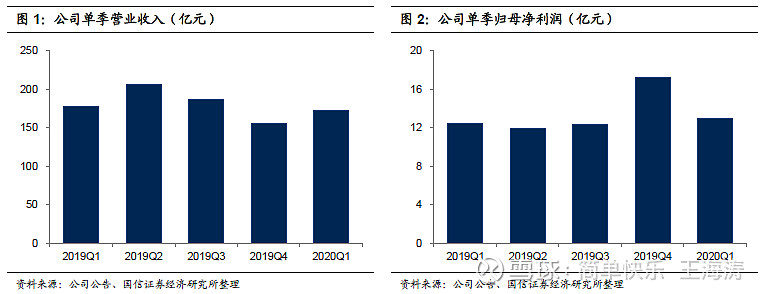

一季度业绩正增长

新冠肺炎疫情下,市场需求放缓,但公司凭借较强的品牌竞争力以及成本管控力,实现了业绩的逆势增长。2020年1季度,公司实现营业收入172.48亿元,同比下降2.73%;归属于上市公司股东的净利润12.91亿元,同比增长3.82%。公司业绩超预期。

积极应对疫情影响

疫情发生后,钢铁行业需求受到明显冲击。而公司作为特钢龙头企业,占据产品优势,疫情影响整体可控。生产方面,公司提前增加了大宗原料库存储备量,保障原料供应正常。订单方面,公司销售以直供为主,一季度订单到位情况良好。价格方面,相较于普钢,特钢价格波动较小,而公司因市场竞争力强,价格更加稳定。

提升成本管控能力

公司拥有四大生产基地,依托集团的销售采购体系、技术实力、资金优势以及品牌价值,多区域有效协同,规模经济效应得到充分发挥。疫情下,公司克服物流运输等问题,期间费用再度降低,除销售费用同比上涨5.2%,管理费用、研发费用、财务费用同比分别下降27.0%、18.3%、57.9%。

产业链延伸布局,产量存提升空间

2019年,公司完成对浙江钢管的收购,形成了泰富悬架、浙江钢管两大产业链延伸基地。此外,青岛特钢续建项目的推进也将进一步丰富公司棒、线材品类规格。该项目投产后可年产113万吨坯材。

风险提示

钢材需求大幅下滑;市场竞争大幅加剧。

投资建议:维持 “买入”评级

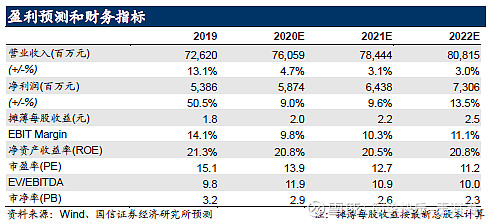

公司作为特钢行业龙头企业,成长路径清晰,市场地位突出,经营业绩稳健,属于特钢行业稀缺标的,预计公司2020-2022年收入761/784/808亿元,同比增速4.7/3.1/3.0%,归母净利润59/64/73亿元,同比增速9.0/9.6/13.5%;摊薄EPS为2.0/2.2/2.5元,当前股价对应PE为13.9/12.7/11.2x,维持“买入”评级。

一季度业绩正增长。新冠肺炎疫情下,市场需求放缓,但公司凭借较强的品牌竞争力以及成本管控力,实现了业绩的逆势增长。2020年1季度,公司实现营业收入172.48亿元,同比下降2.73%;归属于上市公司股东的净利润12.91亿元,同比增长3.82%。公司业绩超预期。

积极应对疫情影响。疫情发生后,钢铁行业需求受到明显冲击,普钢销量以及售价均受到影响。而公司作为特钢龙头企业,占据产品优势,疫情影响整体可控。生产方面,公司提前增加了大宗原料库存储备量,保障原料供应正常。订单方面,公司销售以直供为主,一季度订单到位情况良好。价格方面,相较于普钢,特钢价格波动较小,而公司因市场竞争力强,价格更加稳定。

提升成本管控能力。公司拥有江苏江阴兴澄特钢、湖北黄石大冶特钢、山东青岛特钢、江苏靖江特钢四家专业精品特殊钢材料生产基地,依托集团的销售采购体系、技术实力、资金优势以及品牌价值,在产能不断扩大的过程中,多区域有效协同,规模经济效应得到充分发挥。疫情下,公司克服物流运输等问题,期间费用再度降低,除销售费用同比上涨5.2%,管理费用、研发费用、财务费用同比分别下降27.0%、18.3%、57.9%。

产业链延伸布局,产量存提升空间。2019年,公司完成对浙江钢管的收购,形成了泰富悬架、浙江钢管两大产业链延伸基地。未来,公司将继续大力优化产业链布局,发展悬架板簧以及特种无缝钢管业务。此外,青岛特钢续建项目的推进也将进一步丰富公司棒、线材品类规格。该项目初步计划2021年下半年竣工,投产后可生产50万吨帘线钢、胎圈用钢,50万吨焊丝等产品,以及13万吨钢坯,总计年产113万吨坯材。

投资建议:维持“买入”评级。公司作为特钢行业龙头企业,成长路径清晰,市场地位突出,经营业绩稳健,属于特钢行业稀缺标的,预计公司2020-2022年收入761/784/808亿元,同比增速4.7/3.1/3.0%,归母净利润59/64/73亿元,同比增速9.0/9.6/13.5%;摊薄EPS为2.0/2.2/2.5元,当前股价对应PE为13.9/12.7/11.2x,维持“买入”评级。

国信钢铁研究成果

投资策略报告:

2020.04.07 《2020年4月投资策略:预期回归现实》

2020.03.06 《2020年3月投资策略:高库存的现实与强消费的预期》

2020.02.06 《2020年2月投资策略:疫情扰动复工节奏,钢价短期承压》

2020.01.13 《2020年1月投资策略:关注冬储进程,把握估值修复机会》

2019.12.05 《钢铁行业2020年投资策略:需求主导,攻守兼备》

2019.06.19 《2019年中期投资策略暨6月月报:盈利回归,稳中求进》

2018.12.13 《2019年行业投资策略:周期轮动,强者恒强》

2017.11.29 《钢铁行业2018年投资策略:高盈利持续、低估值修复》

行业深度报告:

2020.02.14 《黑色产业链专题报告:行业集中度与市场话语权的博弈》

2019.05.30 《行业估值系列专题:自上而下看钢铁行业估值》

2019.05.22 《行业估值系列专题:供改后的钢铁板块估值》

2018.06.04 《钢铁行业发债专题报告:盈利保持高位,资产质量向好》

2018.03.29 《钢铁行业兼并重组:把握时间窗口,兼并重组成就行业龙头》

2018.01.22 《废钢产业链投资机会专题:废钢产出量大增催生产业链投资机会》

2017.09.28 《铁合金行业深度报告:产能过剩,价格或继续调整》

2017.08.25 《钢铁行业环保限产专题研究:环保限产下钢铁企业投资机会》

2017.08.03 《钒制品价格暴涨快评:钒价暴涨,带动钒产业链投资机会》

2017.06.18 《供给侧改革催生长材公司投资机会》

公司深度报告:

2019.10.30 《中信特钢(000708):特钢龙头,由专而强而大》

2019.08.12 《山东钢铁(600022):老钢厂新基地,地方龙头均衡发展》

2018.11.09 《攀钢钒钛(000629):钒业龙头,钛业新秀》

2018.10.11 《韶钢松山(000717):占区位优势、享焦材双利》

2018.07.05 《柳钢股份(601003):处钢材净流入地区,享产品溢价》

2018.05.28 《大冶特钢(000708):专注特钢,穿越周期》

2018.05.15 《重庆钢铁(601005):产量增加、费用下降,利润大幅上升》

2018.01.19 《新钢股份(600782):深耕华东板材市场,降本增效盈利提升》

2018.01.08 《三钢闽光(002110):成本控制力强,区域市场占有率高》

2017.10.30 《安阳钢铁(600569):三季度利润大幅增长,四季度环保限制产能释放 》

2017.09.27 《马钢股份(600808):炼特色产品,享行业利润增长》

2017.09.12 《中国东方集团(00581):低成本、高盈利-优质民企》

2017.08.16 《*ST华菱(000932):雄关漫道,砥砺前行》

2017.08.16 《酒钢宏兴(600307):雄关楼堞倚矿起,降费注资均可期》

2017.08.01 《南钢股份(600282):享行业、区域双优势,创最高利润》

2017.07.25 《八一钢铁(600581):固投拉动疆内消费,低成本创更高利润》

2017.07.12 《方大特钢(600507):立足特钢产品优势,畅享螺纹利润增长》

2017.06.20 《宝钢股份(600019):钢铁领军者,高端板材代言人》

欢迎沟通交流!

冯思宇 fengsiyu@guosen.com.cn

特别提示:

本订阅号仅面向国信证券客户中的专业机构投资者客户。因订阅号难以设置访问权限,国信证券经济研究所不因订阅人收到本订阅号推送信息而视其为可接受本订阅号推送信息的投资者。

法律声明:

本订阅号(微信号:国信钢铁)为国信证券股份有限公司经济研究所(钢铁行业小组)运营的唯一官方订阅号,版权归国信证券股份有限公司(以下简称“我公司”)所有。任何其他机构或个人在微信平台以国信证券研究所名义注册的、或含有“国信证券研究”及相关信息的其他订阅号均不是国信证券经济研究所(钢铁行业小组)的官方订阅号。未经书面许可任何机构和个人不得以任何形式修改、使用、复制或传播本订阅号中的内容。国信证券保留追究一切法律责任的权利。

本订阅号中的所有内容和观点须以我公司向客户发布的完整版报告为准。我公司不保证本订阅号所发布信息及资料处于最新状态,我公司将随时补充、更新和修订有关信息及资料,但不保证及时公开发布。本订阅号所载信息来源被认为是可靠的,但是国信证券不保证其准确性或完整性。国信证券对本订阅号所提供的分析意见并不做任何形式的保证或担保。本订阅号信息及观点仅供参考之用,不构成对任何个人的投资建议。投资者应结合自身情况自行判断是否采用本订阅号所载内容和信息并自行承担风险,我公司及雇员对投资者使用本订阅号及其内容而造成的一切后果不承担任何法律责任。