小菜园是一个主推徽菜的连锁餐饮品牌,定位中式正餐,最近在港交所递交了招股书。

但,至少在华北区域,小菜园其实并不常见。所以,这也是我第一次认识到原来市场上有这么一家徽菜连锁品牌。

对于徽菜,个人的感知是,北京的徽菜市场其实并不大,但徽菜的调性和客单价都很高,很多徽菜馆做的是商务宴请的生意。

事实上,徽菜因徽商而兴起,也随着徽商的衰落而逐渐没落。传统徽菜擅长烧/炖/蒸,而爆/炒菜少,菜品重油/重色/重火功/重食材,代表菜品有:徽州毛豆腐、红烧臭鳜鱼、火腿炖甲鱼、腌鲜鳜鱼、黄山炖鸽等。

其中,红烧是徽菜的一个大类,而这个“红”主要表现在糖色上,对火功要求苛刻;同时,徽菜也有“轻度腐败,盐重好色”的调侃说法,因此也会比较重口,让人意难忘。

这也就意味着,传统徽菜的制作过程和成品效果会更加倚重后厨和厨师的水准,而其整体制作成本偏高和其菜系口味较为独特的特点,会容易限制单个徽菜品牌的连锁化规模,而这也是徽菜大多以酒楼的形式出现的原因。

正因为有着这样的潜意识,所以,小菜园能够做到如此的规模和行业地位就让我感到非常疑惑。

带着这样的问题,这篇文章试着通过对比的方法,来聚焦小菜园规模化扩张的方法论,并以此判断其未来是否具备持续增长的可能,进而大致展现其未来的增长空间,从而进一步来探讨为什么小菜园刚刚完成融资就立马递交招股书的可能逻辑。

01

—

方法论:正餐品牌“快餐化”

图:中式正餐TOP10品牌概览,来源:红餐大数据

目前,小菜园的门店规模估计在550家上下,聚焦到其所在的餐饮行业细分领域——中式正餐,其门店数量和营收规模大概是行业数一数二的存在,这是一个让我出乎意料的数据。

当然,翻看其招股书就可以发现,虽然小菜园主打的是徽菜或新徽菜概念,但除了臭鳜鱼之外,其更多的菜品SKU基本都是符合大众口味的融合菜,也就大幅简化了其菜品制作的流程和工序,从而得以提升其门店规模化的扩张空间。

这也就反映出现在餐饮市场的一个趋势,就是无论是正餐还是快餐、中餐还是西餐,这些品牌连锁化/规模化的程度只取决于其菜品SKU的精简程度,而菜品越是精简,其越容易褪去原本菜系的特征属性,这是连锁品牌迎合市场的必然发展结果。

相比于同属于连锁中式正餐的绿茶餐厅有80-100种菜品,小菜园只有45-50个菜品SKU,两者菜品种类的差异导致的最直接结果就是,小菜园的财务结构要显著优于绿茶餐厅,这就是正餐“快餐化”带来的最显著的区别。

根据最近一次绿茶招股书(2022年3月)和这次小菜园招股书对比,两者并没有一个完整年度的交集,也就无法做一个严谨的对比,但不妨在财务结构上做一个模糊的对照,来反映两者之间的差异。

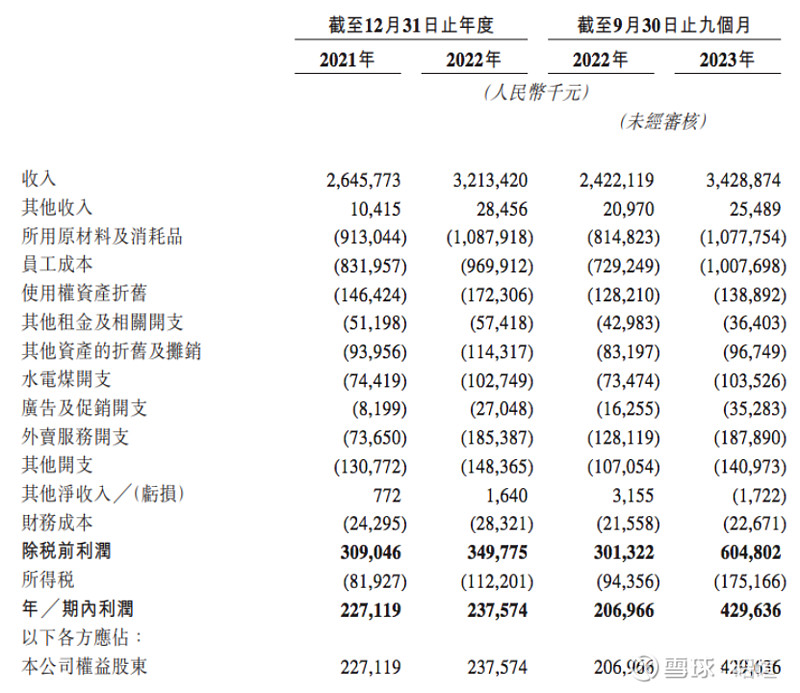

图:小菜园的经营业绩概要,来源:招股书

图:绿茶餐厅的经营业绩概要,来源:招股书

对比可见,如果把上述的“原材料和消耗品”和“人员成本”合计来看,其实绿茶与小菜园的差异并不大,都是略微超过60%。但除此之外,小菜园的大部分支出和费用都要小于绿茶,也就是小菜园整体的经营和管理效率要更加优异。

并且,小菜园的这一优势并不仅仅只是优于连锁中式正餐领域的同业们,其财务结构也要优于一众在中式快餐领域的品牌公司,例如老乡鸡、乡村基、老娘舅等。

以2023Q3的财务数据为参照,小菜园门店的经营利润率为18.5%,但公司整体净利润率却能达到12.5%,这表明小菜园的费用率只有不到6%。

对比而言,一般连锁餐饮品牌的费用率至少都在10%以上。

个人认为,造成这一结果的核心原因是:

1、如果从中式正餐的角度看,小菜园大幅精简了SKU数量,已经很贴近中式快餐品牌的SKU数量,所以其管理效率、规模化程度、财务表现容易优于其他品牌;

2、如果从中式快餐的角度看,小菜园的SKU数量贴近于快餐行业,但其客单价又两三倍于快餐行业,所以小菜园的商业效益又会高于快餐行业;

3、如果从外卖业务占比来看,小菜园的外卖收入占比总营收已经从2021年的15%提升至超30%,这一数字已经显著高于中式正餐行业,并且也趋近于快餐行业的外卖渗透情况。

在这种情况下,由于小菜园具备上述快餐和正餐的相对优势于一身,使其过去3年的大规模扩店(从2021年初的278家增长至2023Q3的497家)依然能够保持正向的商业效益。

02

—

上升期:扩店带来显著商业效益

如上表信息(黄色数据是根据当年增速的预估值),我们可以分为两个时间段的对比,来先后比较小菜园扩店带来的具体商业效益。

从2021到2022年,整个中式正餐市场规模呈现-24.3%的萎缩态势。但,小菜园门店数增长11.3%,整体营收增长22.1%,店均收入增长9.6%;其中,同店数量不变,同店收入增长只有1.2%;整体利润率由8.5%下降至7.3%。

这可能意味着,一来2021年和2022年两年小菜园的新增门店(144家)基本实现了每新增1个单位的门店能够带来近2个单位的店均收入,并帮助整体店均收入增长将近1成;

二来2022年新增的43家门店与之前存量门店的店均模型基本实现了1:1的复制关系,也就表明2022年小菜园的扩店情况是,投入1个单位的门店带来1个单位的店均收入。

之所以这两年小菜园能够实现高效用的扩张,是因为其新增门店的表现大幅优于以往存量门店,背后很可能是因为其新增门店主要分布在一二线城市,从而带来新增门店更高的投入产出比。

在这一过程中,新门店很可能采取了一定的促销措施,从而使整体净利率有所下降。

而2022年小菜园的扩店动作并没有进一步扩大一二线城市的占比,所以其扩店的投入产出比有所下降,但1:1的“门店—营收”增长关系仍然具备非常可观的扩张效用。

从2022Q3到2023Q3,整个中式正餐回归至正常市场规模,实现27.4%的增长。小菜园门店数增长20.9%,整体营收增长41.4%,店均收入增长16.9%;其中,同店数量增长28.5%,同店收入增长22.3%;整体净利润从8.5%提升至12.4%。

可见,一是2023Q3相比于2022Q3新增86家店,这86家门店的商业效用仍然要显著高于上述1:1的关系,这是因为小菜园进一步向一线城市拓高了自身结构占比的份额;

二是同店数据的增长效用开始低于1:1的关系,表明新增同店与其还未成为同店的时期相比,营收出现了一定幅度的下滑,使整体同店的收入增速落后于整体门店的营收增速,这可能与新增同店陆续结束促销活动有关。

尽管同店扩张的效用出现一定的下降,但这一时期小菜园整体的扩张仍然能够带来很强的正向商业成果。

理论上,上述小菜园扩店边际的拐点就是其净利润的边际拐点,当新增门店已经无法给小菜园贡献净利润的时候,也就是小菜园商业效益最大化的时候。

需要注意的是,这并不是利润率的最大化。

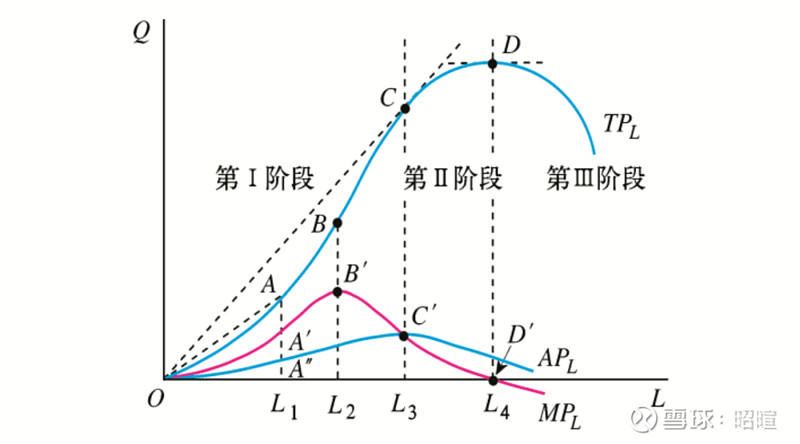

如上述的边际收益递减规律图,以小菜园的例子来看,TP代表的就是其利润总收益,AP代表的是平均利润收益,MP代表的是边际利润收益。

如果把小菜园整体门店扩张和同店扩张的情况分开来看:

前者,小菜园整体扩店能够带来显著的边际效益,且其净利润仍然在增长,店均收入也在持续创新高。所以,至少在2023Q3时间节点上,小菜园整体扩店所处的位置大概在L1与L2之间,处在高速上升期阶段,距离理论扩店的边际点L4还有相当一段距离;

后者,同店扩张带来的边际效益出现弱化(也就是达不到1:1的扩张关系),但同店店均收入仍然在增长。所以,其同店扩店所处的位置在L2与L3之间,已经进入上升期的尾端,但距离L4依然有一段不小的距离。

由于同店数据更能反映一个品牌的真实经营情况,所以更具备一般参考性,以它所处的位置来度量小菜园未来的增长空间将更加稳健。

尽管这样一来空间会有所压缩,但小菜园还需要大规模扩店才能够实现其自身商业效益的最大化,这也是其计划在2026年实现1100家门店规模的逻辑。

03

—

上市:晋级全国市场的门票

那么,站在资本的角度,小菜园门店规模在L2附近的时候,大概就是这个项目最佳的IPO时期,因为这时其增长效用是其整个生命周期中最强劲的阶段。这也是加华资本在一年时间里多次/大额投资小菜园并于今年1月份就立刻向港交所递交招股书的原因。

要知道,餐饮企业成功上市的呷哺呷哺、海底捞、奈雪的茶等,基本都是在L2附近递交上市文件的,这时候的它们能够相对容易证明自身仍然有很大的增长空间,并且在路演时也相对容易获得一个理想的估值。

若按照加华资本持股7.01%以及其出资5亿元来看,小菜园目前在一级市场的估值就是71亿元。

考虑到小菜园上述扩张计划的可行性和商业性,其大概率能够实现2026年1100家门店计划,也就意味着其在未来3年时间里大概率能够实现年均33%的扩店速度,这一过程中其净利润仍有可能继续提升,也就意味着其如果能够成功上市,其市值有可能会超过200亿元。

那么,加华的这笔投资届时在二级市场完全退出时,至少也能够获得翻倍的收益。

事实上,当整体经济环境面临较强波动的时候,餐饮企业较为稳定的现金流的价值将被凸显,这也是08年金融危机时国内曾出现过一轮针对餐饮企业的大规模投融资活动的原因,例如百胜入股小肥羊、IDG投资一茶一坐、红杉投资乡村基、鼎晖投资俏江南等。

现在,加华投资小菜园明显也具有这一因素考量。

客观上,“中餐+直营”规模最大的品牌很可能就是快餐行业的老乡鸡和乡村基,两者的门店数大概介于1000-1300家之间。其中,老乡鸡有10%的门店走的是特许经营模式,而乡村基又分了“乡村基”和“大米先生”两个不同定位的品牌来做市场,两个子品牌大概各占500-600家门店数。

如果把范围进一步扩大,“餐饮+直营”规模最大的还有近1400家店的海底捞。

这可能能够间接表明,现阶段的餐饮市场能够支撑一个直营中餐品牌的规模极限也就是千店的量级。

以老乡鸡和乡村基为例,它们先后多次递交提交招股书的时间大概都在2022年左右,当时它们的门店规模已经达到了1000家的水平,因此它们继续增长的空间是受限的。至少在财务结构上,它们很难证明自身能够继续随着规模化扩张来提升自身的经营收益。

如前文的图表可见,从2019年-2022年老乡鸡在门店数增长的推动下营收持续提升,但净利润却没有显著变化,导致净利润率开始下降;乡村基的情况也类似,从2019-2022年,其营收分别为32.57亿元、31.61亿元、46.18亿元和47.06亿元,但其净利润分别为0.83亿元、0.12亿元、1.82亿元和0.73亿元,波动大且不稳定。

而我们也知道,目前海底捞仍然在缩规模和降本增效中寻求财务改善,并没有要继续扩规模的计划。

造成这种隐性边界的原因可能有:

1、餐饮行业仍然是一个充分竞争市场,由于行业普遍的工业化和标准化的程度还很低,从而拉低了行业的进入壁垒,导致行业竞争会非常激烈,品牌很难构建自身壁垒;

2、餐饮品牌基本都是从扎根地方向区域市场推进的发展路径,在这过程中,一方面品牌会经历目的地市场中相似定位品牌的直接竞争,另一方面品牌又需要根据当地的口味进行菜品融合,应变和适应的难度都很大;

3、当门店数达到几百家时,供应链、门店、市场的管理和感知难度逐步上升,最终会导致平均店均收入开始下降,也就是进入上述边际递减图L3的右侧位置;

4、人们口味的趋同和整合至少需要一两代人的时间,这意味着在中长期内,市场人群的口味是会不断流变的,也就是品牌里的大单品的规模化进程会受到市场变化的限制,难以实现长期的、持续的人群渗透。

长期来看,能够打破上述“中餐+直营”模式的规模边界的就是预制菜,尽管现在的舆论对此接受度还很低,但并不会左右这一行业大趋势(可回看《预制菜,拉开“菜品大跃进”时代序幕》一文)。

小菜园正餐“快餐化”的方法论,其实就是为“菜品大跃进”前期的大单品筛选做准备。也正因如此,其招股书中的业务数据才能够如此亮眼。

而就现阶段国内整个餐饮市场而言,上述这些品牌商基本都还处在扎根区域市场的行业进程中,且远没有进入到“从区域向全国”扩张的市场阶段。

如果小菜园此次能够成功上市,就意味着其基本拿到了未来晋级全国市场的预售门票,从而得以卡位“菜品大跃进”的一席。

#餐饮# #预制菜概念火爆,新的万亿赛道?# $海底捞(06862)$ $呷哺呷哺(00520)$ $同庆楼(SH605108)$