公司未提及其空调占有率水平,着重提及的是其技术的情况及小家电等业务的推进,这可能说明公司在2015年空调出货量方面确实表现不佳。格力2015年度空调营业收入837.18亿元,美的644.92亿元,格力与美的之比1.30;而格力2014年空调营业收入为1187.19亿元,美的727.05亿元,格力与美的之比1.63。从压货情况来看,格力2015年明显放缓程度更大,但终端销售的情况来看,格力表现要比年报稍好一些。

我只能说,格力之前的规模情节确实让其在2015年发生了“崩溃”,但格力好在意识到了不能再压货了,也说明经销商确实扛不住了。

二、 关于利润和蓄水池

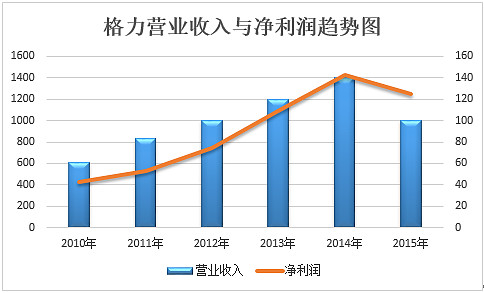

1):我们先看格力营业收入和净利润的情况:

从上图我们可以看出,公司2010-2014年,无论营业收入还是净利润都处在上升趋势中,但2015年的营收和净利润出现了不同程度的下滑,其中营业收入下滑幅度接近30%,且已经和2012年基本持平。在营收出现“断崖”下跌的情况下,净利润却只下滑了11%,且公司净利润和扣非净利润几乎相同,格力在年报中这么说:“公司着力转型,主导产品升级,提升内部管理,严控实抓费用、成本,并受益于原材料价格相对稳定,公司的盈利能力进一步得到提升,公司的净利润率由2014 年的 10.18%提升到 12.55%,较上年提升了 2.37 个百分点,盈利能力多年来列行业前茅。”要知道,2014和2015年格力分别干了2件事情,压货和价格战。尽管这些高附加值空调销售增速较快,但在营收下滑如此之大的情况下,格力的净利润率还逆天的增加了,我很难否认格力蓄水池的存在和作用。

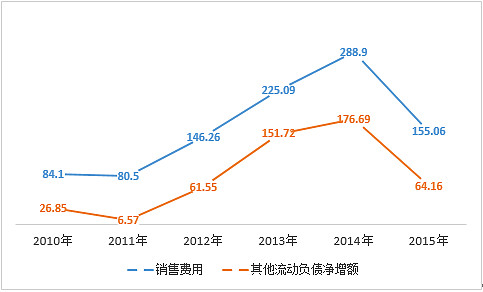

在分析2015格力半年报的时候(如需回看移步至网页链接),我预测格力年底销售费用185.18亿,其他流动负债净增额为60亿,实际情况是格力销售费用155.06亿,其他流动负债净增额64.16亿,表现趋势如下图:

尽管2015年看起来格力很惨,但从上图来看,格力依然“有牌”可打,2015年格力其他非流动负债金额达到惊人的550亿元,预收+应付账款大约320亿,这些无息负债之和约870亿,而格力2015年底的货币资金为888.20亿,应收票据约150亿,从公司的流动资产结构来看,并未发生恶化。

2):再谈蓄水池

难听的话还是要说在前面,一家公司,就算隐藏利润再多,如果其产品竞争力或者所属行业已处于不利的状态,那么多少前期的积累也是白搭,所以格力在不断努力转型的同时也在加大分红比例,战略还是比较清晰的。格力2015年底应付返利约500亿元,我们知道,格力的返利计提后,不会以货币的形式返给经销商,一般会以空调或其他产品的形式进行返还,所以在返利的时候,格力减少的是存货并非货币;格力常年的毛利率都在30%以上,所以说到这里,我们可以判断出,哪怕这500亿返利是100%存在的,即便格力完全返还,需要花掉的货币可能会低于500*70%=350亿,所以这500亿返利,目前起码有150亿是“不用还”的。

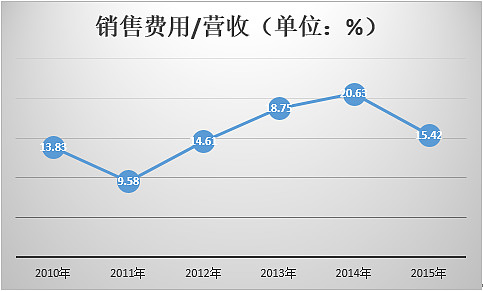

那么500亿返利真的是实打实存在的吗?这个我觉得可以从营收和销售费的变动来粗略推断下。还是先看上面2幅图,我们折算成销售费和营业收入的比例来直观的看下:

在2010-2014年,公司营收水平不断增加的情况下,除去2011年的数据有些意外(那一年销售返利负债增幅极低,尽管没看其他财务指标,但公司在那一年的利润可能是全部释放了,长期研究格力的朋友可以讨论下这一年的情况),2012-2014年,销售费用于营收的占比不断走高,在2014年达到“令人发指”的20.63%,如果这么看还觉得没什么大不了的话,那么再换个角度。公司2012年营收首破1000亿,在这一年,其销售费用146.26亿元,而2014年公司营收达到1400亿元,销售费用达到288.9亿元,也就是说,公司营收从1000到1400只增加了400亿营收,但销售费用却增加了142.64亿元。营收增速40%,而销售费用增速却达到97.52%。格力这样的公司,在营收增加,销售费用增速适当超过营收增速是可以理解的,公司赚钱多了,也会多照顾下面的经销商,但像上面我们看到的那种情况,是不正常的。我们如果假设公司在2013-2014年,其合理销售费用占比为15%的话,那么这两年公司隐藏的利润超过120亿元。公司的应付返利是从2012年开始突然提速,从刚才的假设保守估计,公司2012、2013及2014年隐藏利润超过100亿是没什么悬念的。

再结合上面关于返商品的分析,公司这500亿的应付返利,其实至少有100+(500-100)*30%=220亿是“不用还”的。上面只是毛估估,肯定不准确,但我从这个角度再一次推断出公司蓄水池的存在。

三、空调行业趋势及空调以外业务

起码从数据来看,2015年相对于2014年,并没有什么惊喜,小家电收入出现下滑,“其他收入”小幅上升,这部分可能来自于自动化设备等收入。从年报里,我并没有获得格力短期内小家电及其他业收入有突然提速的预期,所以我们不要太期待这些业务的爆发。

而从2016年空调行业的情况来看,似乎依然不容乐观。根据产业在线披露的3月份数据,当月总产量同比下滑20%,当月销量下滑20.8%,其中内销下滑38.3%,出口增长3.7%,这些数据告诉我们,去库存依然在进行时,出口还算不错,但内需非常疲软。而且从中怡康及奥维云网相关数据发现,线上销售增速同比依然在100%附近,但线下的下滑速度非常惊人,大概在50%左右,对于格力这类线下销量占比较高的公司来说,不是好消息;从3月的市占率来看,格力的销售额市占率在35%以上,但销售量市占率仅仅领先美的约2个百分点,海尔尽管依然处于第三的位置,但和海信和奥克斯的差距越来越小,已经基本沦为同一阵营。

空调行业目前的格局是格力、美的及其他空调制造商,从销售额市占率的情况来看,美的和格力的差距并未有缩小,但出货量的差距已经不大。虽然说如果产品好,在什么渠道都会卖的好,但格力依然需要加大对于线上的合作及布局,过去两年我们也看到了格力和天猫、京东、苏宁的不断深入的合作,希望可以扭转其线上出货量较尴尬的局面(翻阅相关数据,格力在线上的出货量市占率远不如其线下的统治力)。

四、 估值

尽管格力刚刚公布了2016一季报,营收和利润都有不同程度的增加,但我们也不能过度乐观,以为空调的寒冬已过,起码从今年3月的终端销售数据来看,还是非常不乐观,格力在去年4季度显然没有压货,所以在今年1一季度出货量没有下滑也在情理之中。如果按照当前的终端数据来看,2016年空调的终端销量下滑20%,那么依然会影响到公司的出货量。对于空调部分,可能出货量在2014年已经达到了天花板,未来很难重新回到甚至超越这年的数据,但随着消费者人均消费能力的提升,变频空调销售占比的提升,以及出口额的提升等因素,我们依然有理由相信空调的销售额天花板并没有结束于2014年。从前面的分析中我们也看到,尽管空调业低迷,但格力的终端销售额占比并未出现统治力下滑的迹象,(不过有一条小道消息也需要关注,就是格力在2015年下降了其相关原材料的采购标准,但这个标准依然在业内是领先的,并且延长了上游原材料商的账期,我们可以姑且理解为其为了在价格端保持竞争力,这个消息还需要验证)所以除了行业预期悲观,格力空调竞争水平的预期基本为中性,这部分可以给予10PE;而小家电尽管在2015年下滑,但从格力2015年的销售战略来看,公司未来会不断加大小家电的投入,这部分还是值得期待的,而这部分公司2015年收入仅为15.23亿元,这部分资产,我觉得只要格力依然保持其工匠精神,未来的发展十分值得期待,九阳、苏泊尔这些小家电公司的市值大约在200亿附近,只要格力肯重视起来,在其具备优势的领域进行差异化竞争,这块业务的市值给予200亿并非天方夜谭,要知道,美的小家电的收入已经达到350亿以上,格力在这块追上美的是没希望了,但成为第二梯队的小家电龙头还是有可能的,就看怎么做了;关于自动化设备的制造,以及电机销售等业务,空间很大,2015年收入26.90亿,要知道,机器人2015年营业收入才16.76亿而已,先给200亿的市值空间看看吧;关于对银隆的收购,短期对格力每股收益的影响一定是负面的,现在相关收购类的资产评估报告还没出,但格力不可能以一个低于其目前市盈率的水平来收购银隆,所以要想降低这方面的影响,只能通过高分红或者回购注销股份这类方式,对于收购对格力是好事还是坏事,我觉得现在评论还有些早,起码要等到资产评估报告方案出来才能有相关讨论。在不考虑收购事件的影响下,格力目前合理市值依然在1400亿以上,而其可支配的高分红,即便在不计算 2016年及以后的现金流入情况的情况下,非常保守估计还有200亿以上。

我的结论是,空调行业销售额天花板不是过去式,格力在空调业的竞争力趋势为中性,小家电及自动化设备数据一般,但值得期待,格力市值依然低估30%以上,起码未来3年的分红保证性非常高。(个人角度,我不会在自己认为低估30%左右的位置满仓或者重仓持有,对我个人来说,这不是很好的安全价格)

$格力电器(SZ000651)$ @滚一个雪球 @HEALER_ @旁观者-木鱼 @闲来一坐s话投资@今日话题