A帝尔激光基本情况

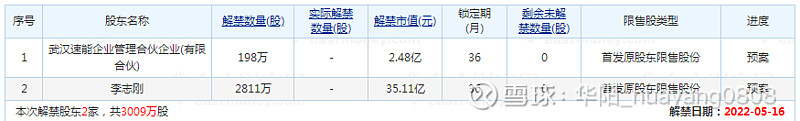

武汉帝尔激光科技有限公司成立于2008年4月25日,公司主营业务为精密激光加工解决方案的设计及其配套设备的研发、生产和销售。主营产品为应用于光伏领域的精密激光加工设备。在高效太阳能电池的其它技术路线领域,公司将激光加工成功应用到 SE、MWT、LID/R等工艺,相关设备已实现市场销售,成为行业内少数能 够提供高效太阳能电池激光加工综合解决方案的企业。 同时,公司积累形成的解决方案知识库以及自动化设备的设计能力,为 公司业务向消费电子、集成电路等其它领域的应用延伸奠定了基础。

晶科能源、天合光能、晶澳太阳能、隆基股份、阿特斯太阳能、韩华新能源、东方日升等2018年全球光伏组件出货量前十企业目前均与公司开展合作。 公司目前的主要产品包括PERC激光消融设备、SE激光掺杂设备、MWT系列激光设备、全自动高速激光划片/裂片机、LID/R激光修复设备、激光扩硼设备等。公司来自SE太阳 能电池激光加工设备的收入规模增长较快,PERC太阳能电池激光加工设备的收入保持较为稳 定增长。PERC激光消融设备能将单晶电池光电转换效率绝对值由20.3%提升至21.5%左右,SE激光掺杂设备能将光电转换效率绝对值提升0.2%-0.3%左右,根据Energy Trend关于主要太阳能电池制造厂商PERC与SE产能数据统计,截至2018年底,主要光伏电池厂商的PERC工艺产能中约77%采用了公司的设备,SE工艺产能中约86%采用了公司的设备,占比较高。

【据招股说明书: 晶科能源、天合光能、隆基股份、阿特斯、晶澳太阳能、东方日升等 2017 年全球光伏组件前十大生产企业目前均与公司开展合作,2015 年至 2017 年公司对其销售金额占当期销售收入的比例分别为 58%、47%和 48%。 与上述客户相关的在手订单金额合计达 2.69 亿元,占公司截至目前在手订 单金额 6.39 亿元的 42%。 根据 Trend Force 的统计,2016 年全球 PERC 太阳能电池总产能达 15 吉瓦左右。根据 Pvinfolink 预测统计,截至 2017 年底全球 PERC 太阳能电 池产能约 29 吉瓦。由此推算,2017 年全球 PERC 太阳能电池产能约增加 14 吉瓦。 根据公司与客户签订的合同及公司实际发货情况,公司 2017 年发货的 PERC 太阳能电池激光加工设备对应产能约 10.7 吉瓦,由此推算,2017 年 公司市场占有率约 76%,占比较高。】

本次发行价格 57.71 元/股,对应的发行人 2018 年扣除非经常性损益前后孰 低的净利润摊薄后市盈率为 22.99 倍。公开发行的股数不超过1,653.60万股,且发行数量达到公司股份总 数的25%;发行后总股本66,125,150 股; 保荐机构 (主承销商) 长江证券承销保荐有限公司。

创始人李志刚博士[2004年毕业于华中科技大学激光学院,师承中国光谷创始人之一黄德修教授,曾求学于新加坡南洋理工知名的Singapore Institute Of Manufacturing Technology。]为公司核心技术团队负责人,多年来 一直深耕光伏和激光精密加工应用研究,为领域内资深专家,公司整体技术研发基因深厚。 高效太阳能电池激光加工设备行业中具有较强市场竞争力的企业数量较少,市场集中度较高。

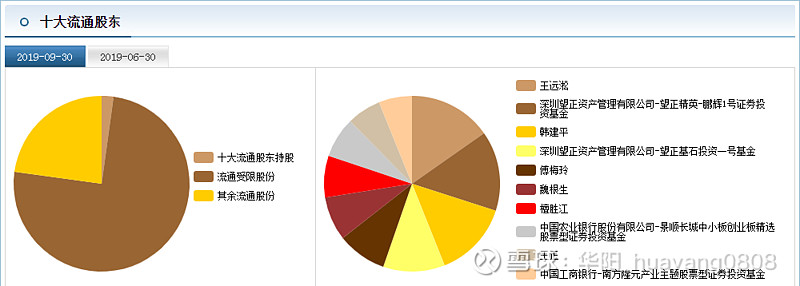

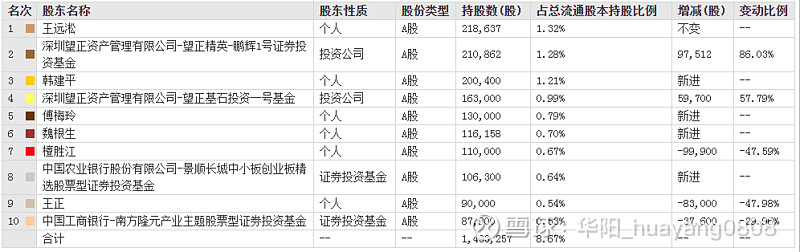

持股及解禁:

李志刚为公司的控股股东、实际控制人,截至本招股说明书签署日,李 志刚直接持有公司股份2,811.198万股,占公司发行前股本总额的56.69%,间 接通过武汉赛能控制公司198.237万股,占公司发行前股本总额的4.00%,合 计控制公司60.69%,占公司发行后股本总额的45%!

2017年2月9日,彭新波、朱双全、徐秀珠分别以每股人民币24元认购67.00万股、33.00万股、20.00万股。

2017年6月5日,公司股东李志刚、段晓婷、张立国通过全国中小企业股 份转让系统以9.20元/股的价格向武汉速能共计转让66.30万股公司股份,这个是员工持股的平台!

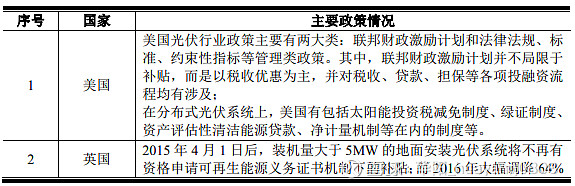

市场前景:在光伏发电平价上网趋势和相关光伏产业政策加快光伏行业效率提升的趋势下,以PERC 电池为代表的高效太阳能电池能够有效提升效率,降低发电成本,为光伏电站和光伏电池厂 商带来可观收益。在产业趋势、政策影响及高收益驱动下,高效太阳能电池市场迅速扩容。 根据PV Infolink研究报告,至2021年,全球光伏电池产能将达到约187GW,其中PERC电池产 能预计约为126GW左右,占比约67%。SE技术具有与电池片产线兼容强的优势,能给PERC电池 片发展带来更多上升的空间,至2021年预计将有110GW左右的电池产能将搭载SE工艺,因此 PERC、SE高效太阳能电池工艺对应的激光加工设备市场容量合计超过38亿元。加上MWT、LID/R、 半片、叠瓦、扩硼等高效太阳能电池工艺,高效太阳能电池激光加工设备的市场总量有望超 过58亿元。

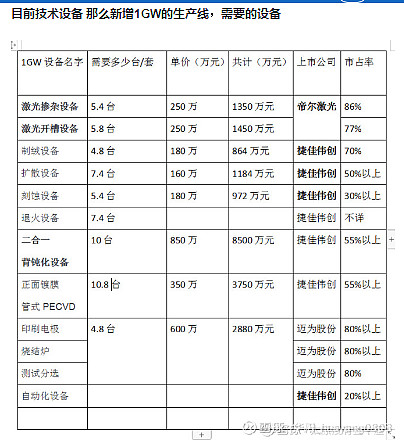

目前,1GW 电池生产线需要配置的激光 SE 设备大约 5-10 台,需要配置的激光 PERC 消融设备大约 5-8 台,不同类型的设 备需要的激光器在功率、工艺、激光等方面各有不同,所以采用 的激光器类型不尽相同。 1GW 对应的设备占比,为总投资额的 8%-10%左右。公司订单一般都会有相应预付款,公司销售合同条款中 也有相应的付款商务条款。公司收取客户支付的预付款比例大约 在 30%-60%左右,收取比例主要是基于客户在行业中的地位、采 购体量、合作历史等因素考虑。

公司核心竞争优势有以下几点:

1)研发和技术储备优势:公司经过多年耕耘积累形成的解决方案知识库,可以针对不同激光加工客户需求提出快速响应的解决方案。公司自成立以来,针对包括PERC、SE、MWT、LID/R、半片、叠瓦等多种高效太阳能电池及组件技术工艺展开了深入研究与跟进,开发了相应产品。公司拥有激光加工工艺、高精度运动平台及核心模组、电子及运动控制技术、软件技术 等相关核心技术。截至2019年6月30日,公司拥有专利权71项,拥有软件著作权38项,其中报告期内新增专 利权11项,新增软件著作权6项。

公司有较强的科研能力和完善的人才体系。在公司创始人、核心技术人员李志刚博士带领下,公司拥有一支水平过硬的技术研发队伍,在工艺方面,公司紧密跟踪客户的动态需求,并及时反馈交流总结,积累了丰富的行业经验;在软件开发方面,公司自主开发的设备软件运算具有工艺匹配度高、速度快、实时性强、精度高、稳定性高的特点。因此,公司所生产的太阳能电池激光加工设备具有智能化、生产效率高、适应系统能力强、可靠性高等特点。

2)客户资源优势:公司客户主要为大中型太阳能电池制造企业,这类企业规模较大,在行业有一定的引领效应,公司产品质量稳定性高、品牌影响力大、研发能力强,一直以来和客户维护良好稳定的合作关系。

B.2019年1-9月经营情况概述

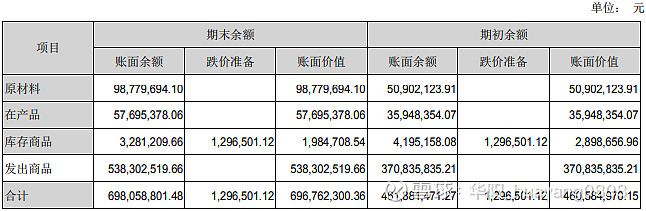

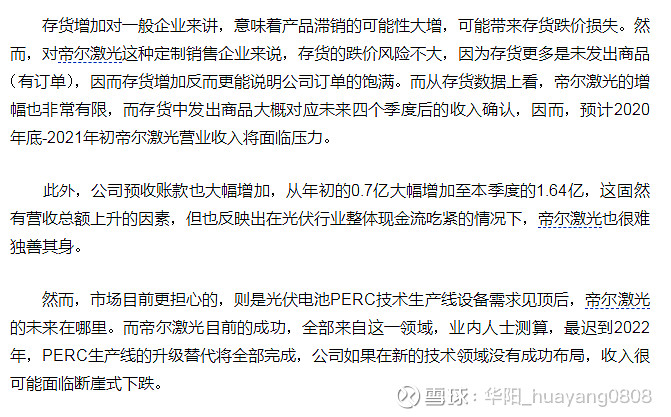

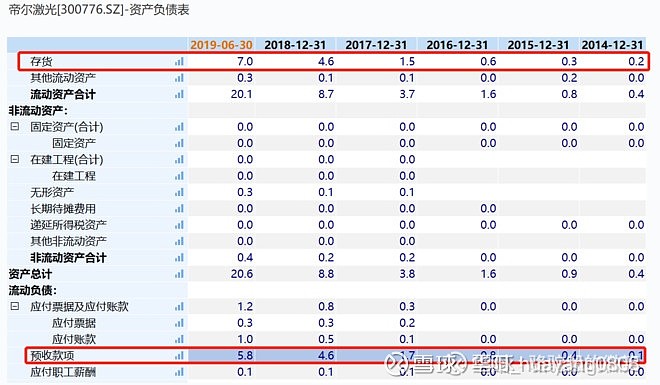

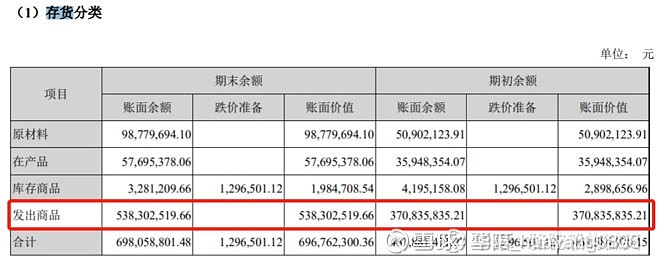

2019年1-9月,公司实现营业收入51,821.38万元,较上年同期增长26,473.98 万元;营业成本22,599.66万元,较上年同期增长13,189.60万元;净利润22,523.66万元,较上年同期增长10,881.30万元;经营活动产生的现金流量净额3,941.34万元,较上年同期增长1,628.53万元。公司2019年第三季度报告中存货7.59亿。

公司期末 存货账面价值相对较高,公司存货账面价值相对较高的主要原因系:一方面公司产品送达客户 指定地点后需要进行安装和调试,并经客户验收后公司方可确认收入,因而存在余额较大的 发出商品;另一方面,激光加工设备的主要配件激光器及光学元件的生产和采购周期较长, 公司保持了一定的原材料库存。

2019年以来,公司产能利用率比较饱满,此外,我们也保留了部分外协业务,将机台结构件及电装板等技术含量较低的生产环节委托外部供应商进行生产,以缓解公司产能不足的问题,因此,公司的产能有一定的弹性。

收入确认原则:公司的收入主要分为各类电子行业激光设备收入、光伏行业高效电池激光微加工设备收入、备件收入、技 术服务费收入以及加工维修收入等。其光伏行业高效电池激光微加工设备收入又分为内销收入和外销收 入。内销收入在客户验收合格,收到对方客户的验收单时确认收入,外销产品根据合同约定将产品报关、 离港,安装、调试完毕取得客户验收单时确认收入;备件若与设备一体销售,随设备收入的确认而确认, 备件若单独销售,在客户收到商品后确认收入;技术服务费收入以及加工维修收入是随着劳务的实现达到 预定目的时确认收入。

嵌入式软件退税:销售其自行开 发生产的软件产品,自2019年1月1日-2019年3月31日按16%税率、自2019年4月1日-2019年6月30日按13%税 率征收增值税后,对其增值税实际税负超过3%的部分实行增值税即征即退。 公司生产 设备出口退税率2019年1月1日-2019年6月30日为16%。

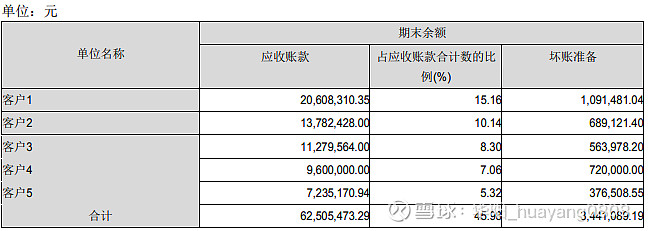

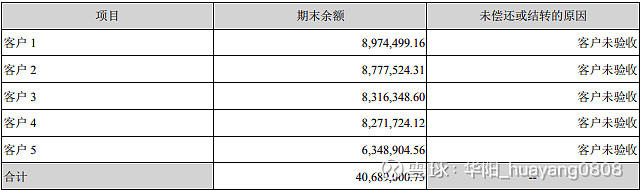

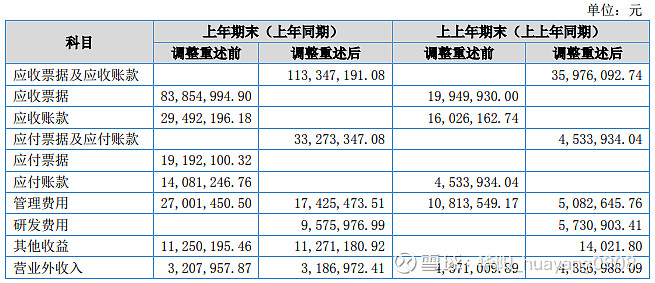

按欠款方归集的期末余额前五名的2019年6月末应收账款情况:

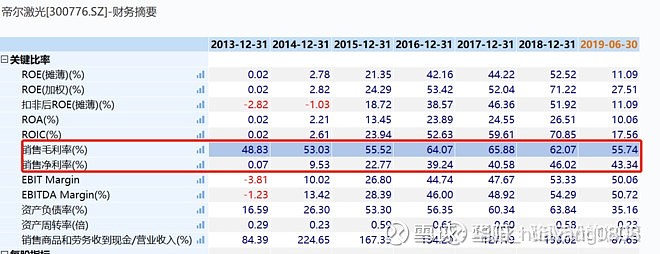

销售毛利与净利润率情况:

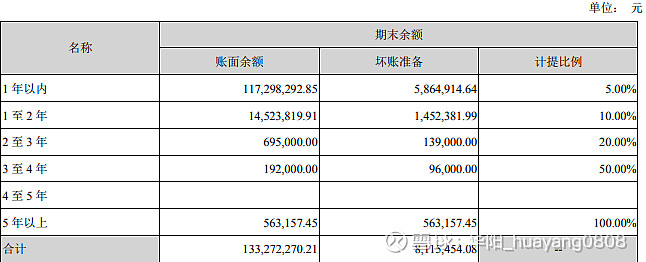

应收账款坏账准备计提:

存货分类:1)2019年6月末

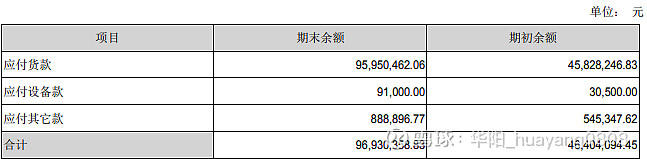

应付账款列示:

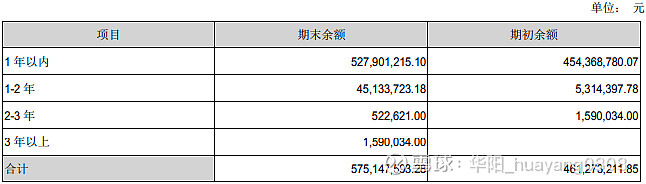

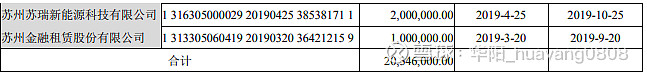

预收款项列示:

账龄超过 1 年的重要预收款项:

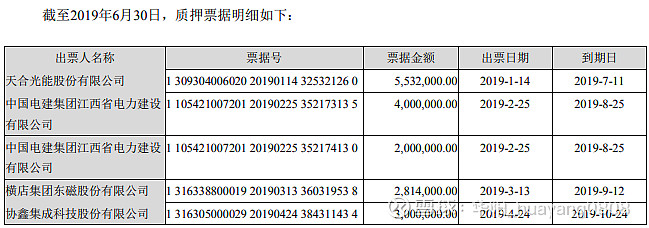

帝尔激光以合法持有的票据做质押 开立银行承兑汇票,民生银行武汉分行承兑的银行承兑电子汇票票面金额最高不超过帝尔激光质押票据票 面金额的100%。

C公司主要竞争对手

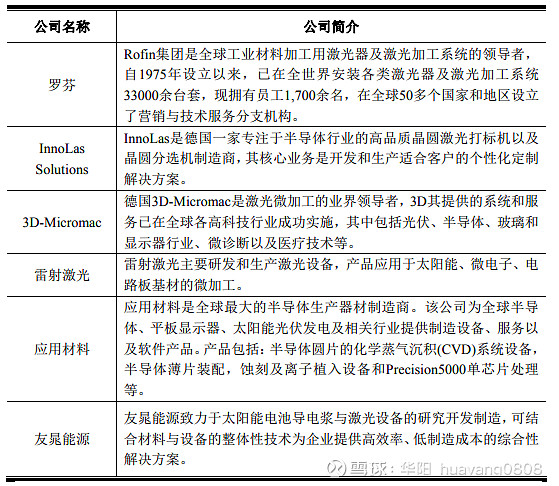

高效太阳能电池激光加工设备行业由于进入壁垒较高,发展历程较短, 除公司外,目前在高效太阳能电池激光加工设备行业内能够提供解决方案的 厂商主要来自于欧美国家,包括德国罗芬、德国 InnoLas Solutions、美国应 用材料等及国内部分大型激光加工设备企业。根据公开信息,公司主要竞争 对手的情况如下表所示:

D热点问题:

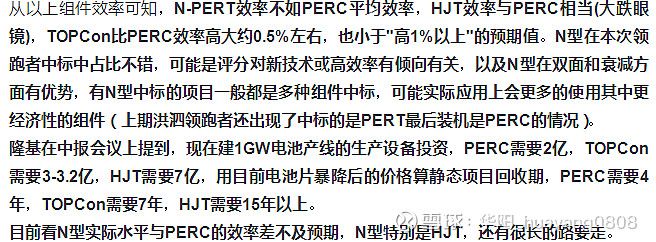

技术路线对比:

将来市场是否会出现断层?

历史回忆:

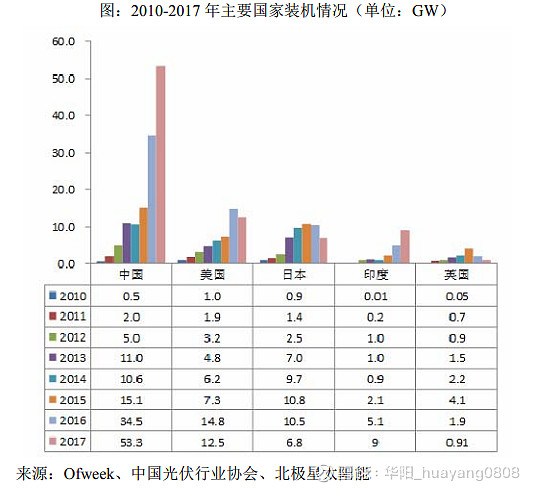

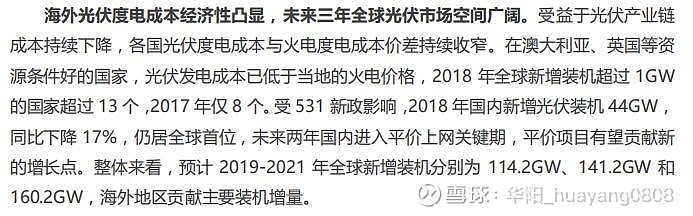

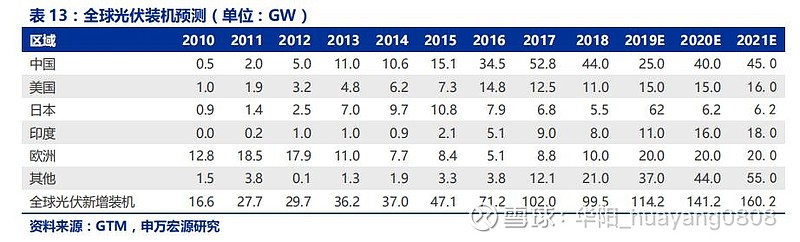

截至 2017 年底,全球光伏装机总量已超过 400GW。其中 2017 年全球 光伏新增装机约 102GW,比 2016 年同比增长约 40%。2007 至 2016 年全球 光伏发电平均年增长率超过 40%,成为全球增长速度最快的能源品种。

从趋势来看,在 2017 年的新增装机量中,我国贡献了 53GW,与 2016 年新增装机量相比,同比增长了 56%。截至 2017 年底,我国累计装机容量 达 130GW,新增和累计装机容量均为全球第一。

欧洲市场方面,自 2011 年开始欧洲整体的太阳能光伏装机量增速逐步 放缓,2014 年开始整体增速水平基本稳定在 10%以内,市场整体需求偏弱。 欧盟 2016 年新增大型地面光伏装机仅为 6.7GW,比 2015 年新增装机下降 了 33%。如果考虑居民屋顶光伏装机,2016 年也较 2015 年下降了 21%;受 益于技术升级带来成本降低,欧洲光伏也出现回暖迹象,2017 年新增光伏 装机容量 8.8GW,同比增长 31.3%。 美国 2017 年新增光伏装机量达 12.5GW,较 2016 年同比下降了约 16%。 尽管 2017 年新增装机量较 2016 年有所下滑,但较 2015 年以前的新增装机 体量有较大幅度的提升。 亚洲市场方面,作为全球经济快速增长的金砖四国之一,印度为使电力 设施配套经济民生发展,全面向国际资本开放能源市场。同时,印度为应对 气候变化,总理莫迪提出到 2022 年可再生能源装机 200GW 计划,其中光 伏 100GW,2017 年印度光伏新增装机量为 9GW,未来增长空间广阔。相较 而言,日本光伏市场增长动力不足,2017 年装机量仅为 6.8GW,年新增装机量已连续两年下跌。

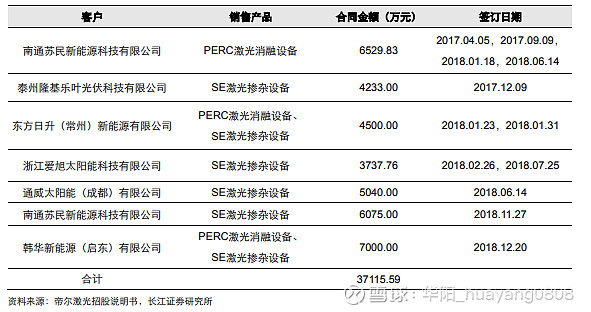

销售合同 截至本招股说明书签署日2018-03-27,发行人正在履行的金额在人民币1,650万元 以上的销售合同如下:

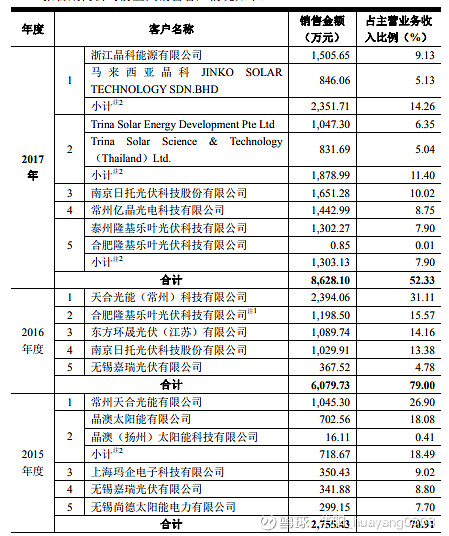

招股说明书中报告期内公司前五大销售客户情况如下:

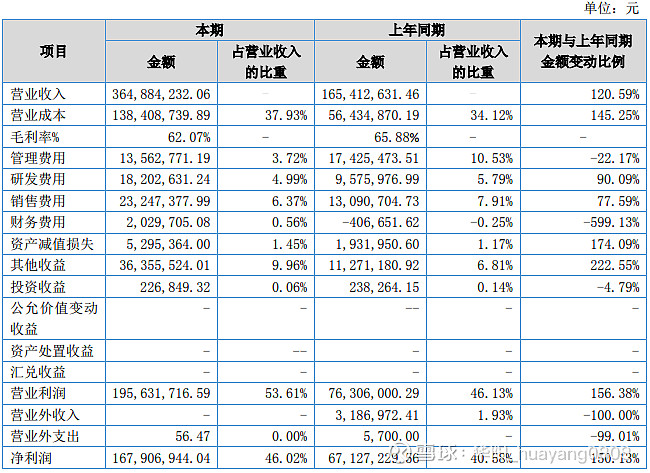

2018年年报数据:

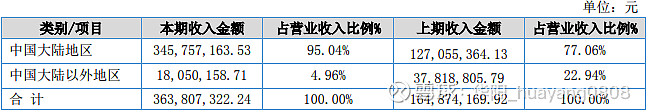

分区域销售情况:

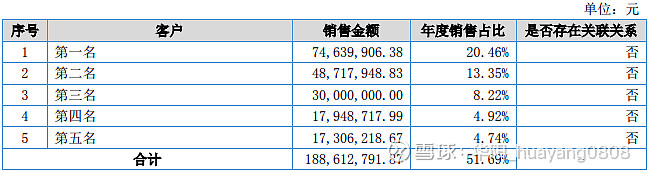

2018年度前5名销售情况:

整体而言,近年来公司前五大客户集中度呈现逐步下降趋势,对 单一客户依赖性不断降低,前五大客户营收占比由 2016 年的 79%降至 2018 年的约 52%,新增客户不断贡献公司业绩增长动力。

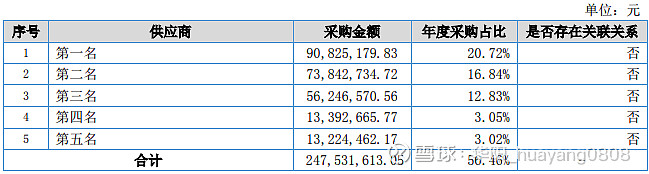

2018年度前5名采购情况:

最新一年合同情况:2018 年 10 月 15 日至 2019 年 10 月 15 日期间,帝尔激光与隆基股份的子公司泰州隆基乐叶光伏科技有限公司、宁夏隆基乐叶科技有 限公司、陕西隆基乐叶光伏科技有限公司、西安隆基乐叶光伏科技有限公司、 LONGI (H.K.) TRADING LIMITED、LONGI (KUCHING) SDN. BHD.、LONGI TECHNOLOGY(KUCHING) SDN. BHD.签订多份销售合同,合同累计金额达到 28,368.56万元(人民币,不含税),占公司2018年度经审计主营业务收入的77.98%。

对比一下帝尔激光的历史销售数据:历史上年销售排名第一的是2018年的7463.99万元!假设就是隆基股份吧,而从2018 年 10 月 15 日至 2019 年 10 月 15 日期间帝尔与隆基股份的合同统计来看,随便怎么算,第一大销售客户的销售额都增长很多了,14900万一单就翻倍了!以前,可能并不太了解其销售客户分布,看了2018年度前5名销售情况表之后,再对比一下上面这个与隆基股份签订的一年之内的重大合同汇总表,是否耳目一新,一种帝尔激光销售前景光明在前的感觉油然而生!

在近期召开的第四届中国光伏产业论坛(CPIF)上,光伏行业协会秘书长王勃华提及,2019年前三季度我国光伏组件生产产量为75GW,同比增长32%。据国际能源网/光伏头条此前分析,仅今年1至7月份,以隆基、中环、中来等为代表的10家光伏企业计划扩产138.65GW,投资金额近540亿元。

据 PV Infolink 研究报告显示,至 2021 年,伴随MWT、半片、叠瓦等高效太阳能电池工艺技术水平的提高,高效太阳能电池激光加工设备的市场总量有望超过 58 亿元

截至 2018 年底,公司执行订单中金额 3650 万元以上的销售合同合 计约 3.71 亿元,合同销售产品主要以 SE 激光掺杂设备居多。考虑订单签订时间和公司 结算周期,预计其中大部分订单已进入收入确认阶段。根据公司 2019 年中报披露,上 半年公司 SE 激光掺杂设备新产品营收实现高速增长,PERC 激光消融设备继续稳定增 长,伴随 SE 渗透率不断提升,后续 SE 激光掺杂设备销售占比有望进一步提升。

从上图东吴证券的统计表来看:隆基19-20-21年可能新增产能27GW;中环19-20-21年可能新增产能25GW;晶科能源3年新增25GW;上机数控新增5GW;但是下面的浙江爱旭&通威&南通苏民&韩华新能源(启东)与帝尔激光所签合同中的新增产能去了哪里呢???

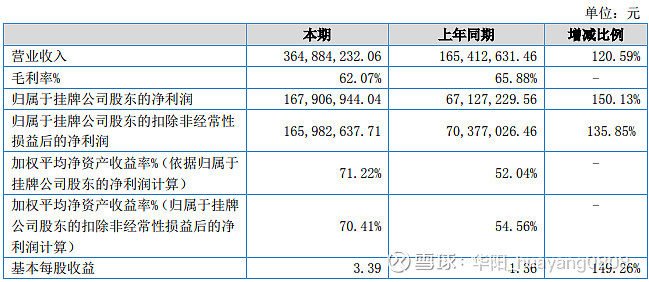

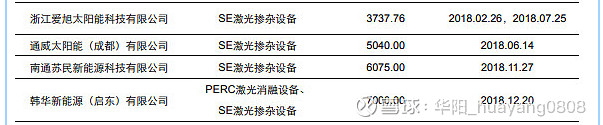

产品高技术壁垒、高市占率和基于行业理解基础上 的定制化解决方案提供能力奠定公司高盈利基础,2016-2018 年公司综合毛利率分别为 64.07%、65.88%和 62.07%,净利率分别为 39.24%、40.58%和 46.02%,远远高于行 业平均水平。

公司盈利能力突出,2019Q2 毛利率环比小幅改善:

截至 2018 年 底,公司在手订单 10.02 亿元(不含税),预收账款 4.61 亿元,预收账款占在手订单比 例为 46.02%。光伏设备订单确认周期一般为 6-9 个月。根据中报披露,2019 年上半年公司预收账款金额达 5.75 亿元,假设预收账款比例保持 约 46%水平不变,则截至 2019 年中报,公司在手订单金额应为 12.50 亿元(不含税)。 同时,考虑公司 2018 年底在手订单为 10.02 亿元(不含税),2019 年上半年确认营收 3.41 亿元,以此倒推,则 2019 年上半年公司新签订单或接近 6 亿元左右。不过,由于 “531 新政”后公司适当调低预收账款比例,实际新签订单金额或有望超预期,继续保 持旺盛需求。

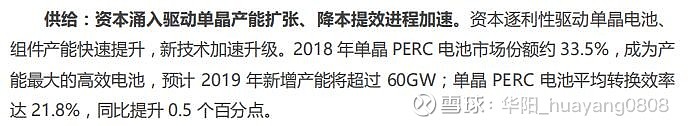

预计 2019 年 PERC 扩产超预期,未来两年产能扩张持续。伴随 PERC 经济效率比较 优势逐步体现,PERC 产能迅速增加。根据《中国光伏产业发展路线图(2018 版)》数 据,2018 年 BSF 电池仍占据 60%的市场份额,PERC 电池成为当前产能最大的高效电 池,市场份额大幅增至 33.5%左右,预计 2019 年 PERC 电池市场份额将反超 BSF 电 池达到 50.6%,并在 2020-2021 年保持年均约 5%左右的提升幅度分别达到 55.7%、 60.8%。

目前单晶 PERC 已确立市场主流地位,2018 年行业扩产以单晶 PERC 为主,从而使得 全球 PERC 总产能由 2017 年底的 34.1GW 增至 2018 年底的 63.2GW。预计 2019 年 PERC 扩产望达 50GW 超预期,且未来 2-3 年继续保持扩张态势。

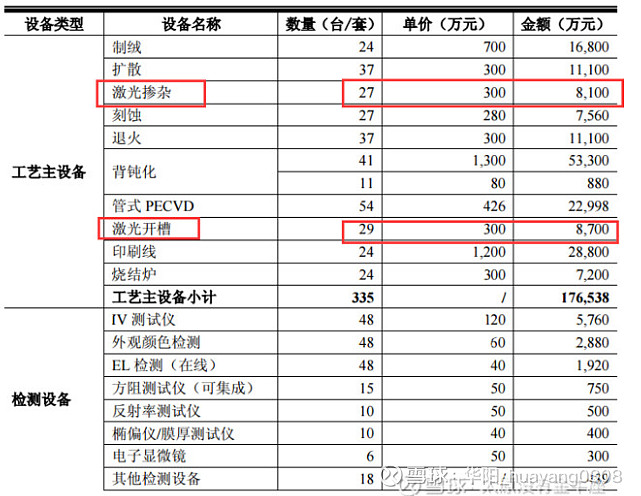

摘自长江证券研报:结合隆基股份宁夏乐叶年产 5GW 高效单晶电池项目来看,PERC+SE 产线设备投资额 为 4.97 亿元/GW,其中,工艺主设备投资额为 3.53 亿元/GW。根据项目设备工具购置 费用明细披露,激光开槽设备、掺杂设备单价均为 300 万元/台,合计投资额约 0.34 亿 元/GW,占主工艺设备投资额的 9.52%。

【如果预计2018-2020年国内新增产能量分别是 40/45/50GW;但是2018年不会有40G!按照当年投产视同验收的大概率原则;18年帝尔激光销售额3.65亿元,取80%的平均市占率,按1G对应2800万元的激光开槽与掺杂专用设备;净利润率约46%;对应18年新增产能16G?! 2019年前三季度,根据 国家能源网的数据统计,已经完成了35Gw的新增装机量,即便受今年531新政的影 响,全年完成40Gw仍然是大概率。2019年,按1GW需要的设备*40GW*市占率*帝尔激光净利润约40*80%*2800*43%=38500亿元;考虑到业绩释放的均衡,估计19年作到3亿元净利润。20年大约4.5亿元净利润。往后视光伏产业变化而定。看好帝尔激光的华科大与南洋理工联培博士李志刚的技术创新与业务开拓潜能!未来值得期待!

根据 PV infolink 预计,2019 年全球范围内将有超过 16 个 GW 级市场。2019 年海外市场需求十分强劲,海关出口数据显示 2019 上半年中国组件 总出口量达到 34.2GW,较去年同期有超过九成的增长。

根据中国光伏行业协会(CPIA)统计,2019 年前三季度,全国光伏发电 累计装机 190GW,同比增长 15%,新增 16GW。其中集中式光伏发电装 机 131GW,同比增长 11%,新增 7.7GW;分布式光伏发电装机 58.7GW,同比增长 28%,新增 8.3GW。随着光伏平价上网的临近和行业内落后产能 加速淘汰,光伏产业链有望迎来新一轮的扩张周期,新增装机量的短期下 滑不改中长期光伏行业向上的趋势】

公司 LID/R 设备具有超高光强、辐照和温度精确可控、运行成本低和在线式设计 特性,新开发产品获得客户认可,2018 年实现销售额 1584.91 万元,客户包括隆基、 东方环晟、阿特斯、爱旭等大型公司。

N 型电池:下一轮技术主流,激光工艺仍将扮演重要角色

PERC 转换效率在达到 22%后继续提升幅度有限,除组件技术的搭配外,在降补和平价 上网背景下,电池片企业将转向寻求新一代高效电池工艺技术,以继续保持产品的高效 竞争力。N 型电池技术效率上限高于传统 P 型电池,未来仍有较大提升空间,虽然短期 N 型技术由于 PERC 量、价、效率三方面进展积极而无法快速扩张,但伴随 PERC 扩 产高峰期结束,N 型电池未来 2-3 年后有望引领新一轮技术热潮。目前,N 型电池技术 路线包括 N-PERT、N-Topcon、HIT、IBC 电池等,对比不同 N 型电池技术路线来看, N-PERT 性价比较低、厂商盈利困难,IBC 电池目前虽盈利情况较好,但由于难度和成 本太高,仅限于小众市场而难以规模化量产,预计未来两年 N 型技术的实际投入方向将 以 Topcon 和 HIT 为两大主线。

截至 2019 年 4 月 30 日,公司已获得叠瓦组件激光加工设备订单 3025.70 万元(不含 税),伴随 IPO 募投新产能扩充,未来有望贡献新的业绩增长点。

公司目前在研项目包括第三代 PERC、SE、MWT、LID/R 等设备的光学系统的新技术、新工艺等,伴随研发投入加大,预计转换效率提升效果更高的三代新产品有望逐步投入市场,进一步强化公司行业龙头地位并贡献新业绩增量。除上述工艺优化项目外,公司也在前瞻性研发布局面向下 一代新型太阳能电池和组件的激光技术,包括面向 N 型 SE 电池的激光扩硼技术,面向 IBC 和 HIT 电池的超快激光消融技术,以及面向精密焊接组件的激光焊接技术,此外, 公司针对半导体芯片制作过程中的激光退火技术也在研发中。

公司始终专注于光伏激光设备的研发,技术研发基因强大,核心技术均源于 自主创新。伴随公司持续高研发投入,在研的第三代 PERC、SE、MWT、 LID/R 新产品有望逐步投放贡献业绩增量,同时,公司前瞻性布局面向下一 代新型电池和组件的激光技术,龙头护城河不断加深。预计 2019-2021 年公 司归母净利润分别为 3.48、4.91、6.12 亿元,按最新股本计算,EPS 为 5.27、 7.42、9.26 元/股,PE 为 26、19、15 倍,首次覆盖,给予“买入”评级。

【以 3000 吨多晶硅对应1GW产能来测算,若未 来 5 年下游需求规模年化增长 20GW,则对应的设备需求量为 60 亿元/年。】

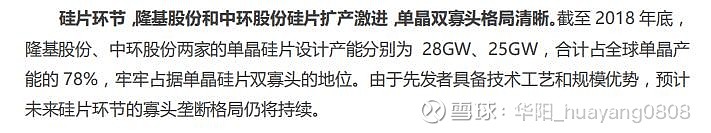

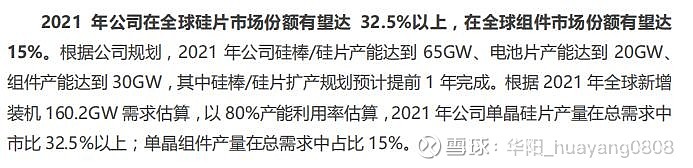

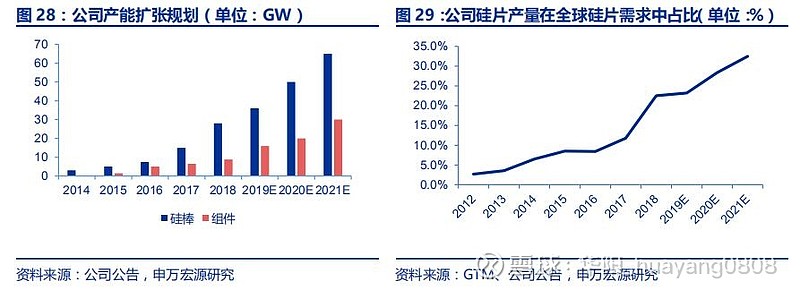

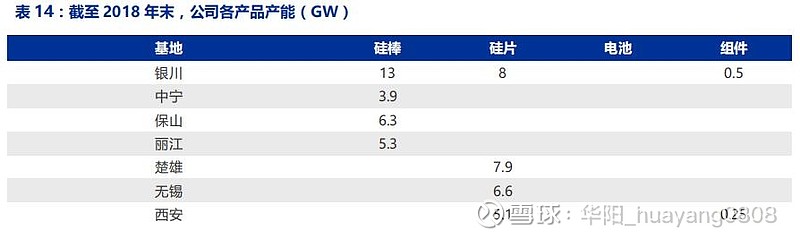

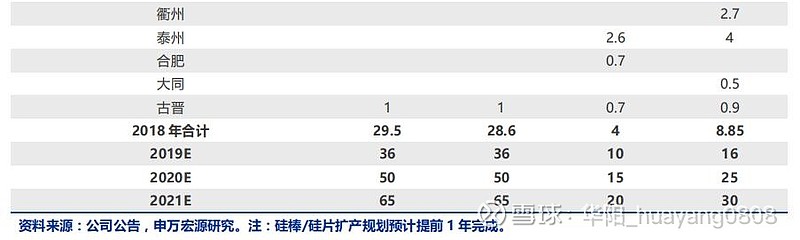

【隆基股份(601012)、股吧】在 2018 年 3-4 月,拟投资保山单晶硅棒二期项目、丽江单晶 硅棒二期项目和楚雄单晶硅片二期项目,投资额 17.49 亿元、19.37 亿 元和 14.86 亿元。计划 2019 年、2020 年底产能分别提升至 36GW、 45GW,至 2021 年达到 65GW,产能分别增加 8GW、9GW、20GW。

【中环股份(002129)、股吧】于 2019 年 3 月 19 日公告,与呼和浩特市人民政府签署“中 环五期 25GW 单晶硅项目”合作协议书,项目总投资额约 90 亿元, 建成达产后年产能将达到 25GW,届时“中环产业园”单晶硅年产能 将超过 50GW,产能增加 25GW。

晶科能源于 2019 年 4 月 16 日在乐山开放投资推介会上签约,拟投资 150 亿元,在乐山市建设 25GW 单晶拉棒、切方项目及相关配套设施。

【上机数控(603185)、股吧】 2019 年 5 月 8 日公告与包头市政府签署《包头年产 5GW单 晶硅拉晶生产项目投资协议》,在包头装备制造产业园投资建设年产 5GW单晶硅拉晶生产项目,项目拟总投资约 30 亿元。

(3)设备需求包括:单晶炉、切方/截断机、金刚线切片机、硅片分选机

硅片制造光伏产业链中的中游。从目前隆基股份、中环股份的单晶硅项目 投资金额测算,单 GW的投资已降至 4 亿元左右。

据申万宏源证券最新研究报告:

2019年预计新增单晶PERC电池产能60GW!

以下截图摘自申万宏源证券关于隆基股份的研究报告:

有空再把我摘录的其它几篇关于世界光伏市场预测数据归纳汇总下,一个处于平价上网前夕的光伏市场,一个代表未来清洁能源时代的光伏已经来临!帝尔激光:平价上网的时代骄子已经展现其风采!