招商银行作为行业标杆,在上周五公布了2021年的年报,其中营业收入增速14.04%,归母净利润增速23.2%,相比去年增幅不少。

一、营业收入

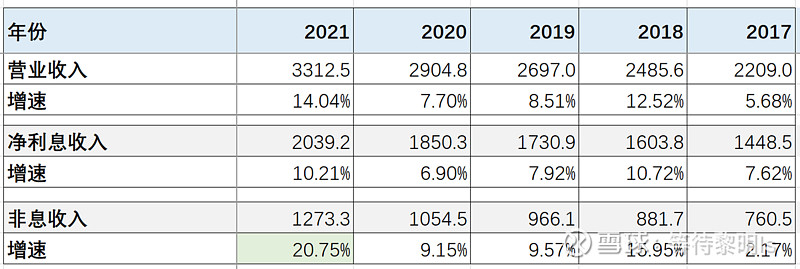

招行21年的净利息收入和非息收入增长都要大于过去两年,特别是非息收入增速20.75%,大幅提高。

1、利息收入增长分析

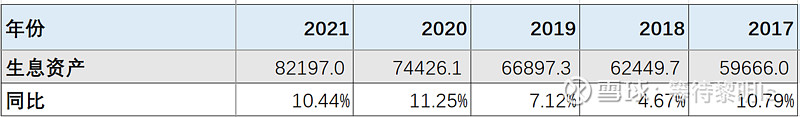

利息收入的增长主要依靠资产规模的增长及息差的大小,从生息资产规模来看,21年增速10.44%,保持稳定增长。

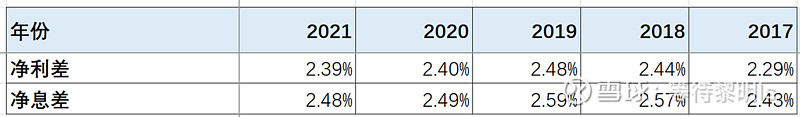

从息差来看,净利差和净息差相比20年都略微下降了1个基点。

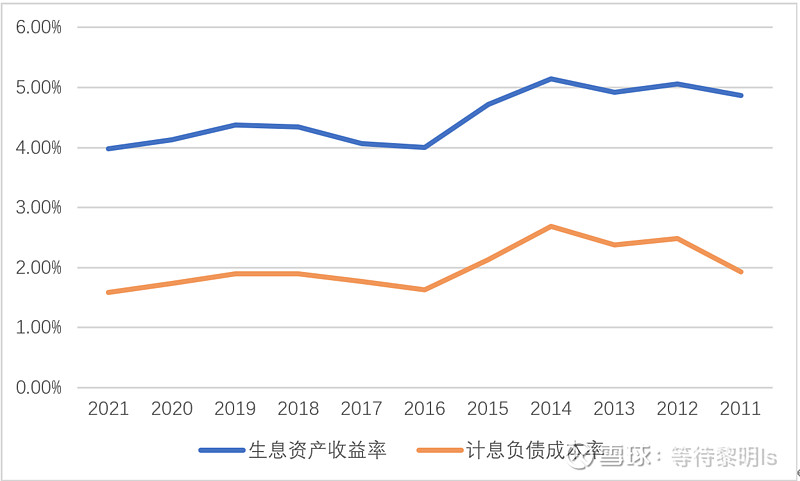

公司近些年在生息资产收益率不断下降的过程中,通过低利率的存款降低了负债的成本,从而维持了一定的息差。使得净利息收入增速能够与资产规模的扩张速度同步。

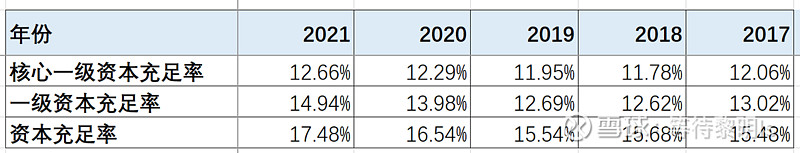

21年各项资本充足率指标进一步增大,这为后续资产规模的扩张提供了保障。

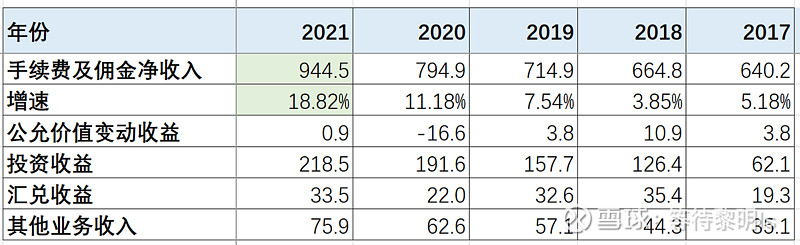

2、非息收入增长分析

非息收入主要包括了手续费及佣金净收入、公允价值变动收益、投资收益、汇兑收益、其他业务收入等。其中手续费及佣金净收入占据了大头,这项收入在21年增长18.82%,是非息收入增长的主要来源。

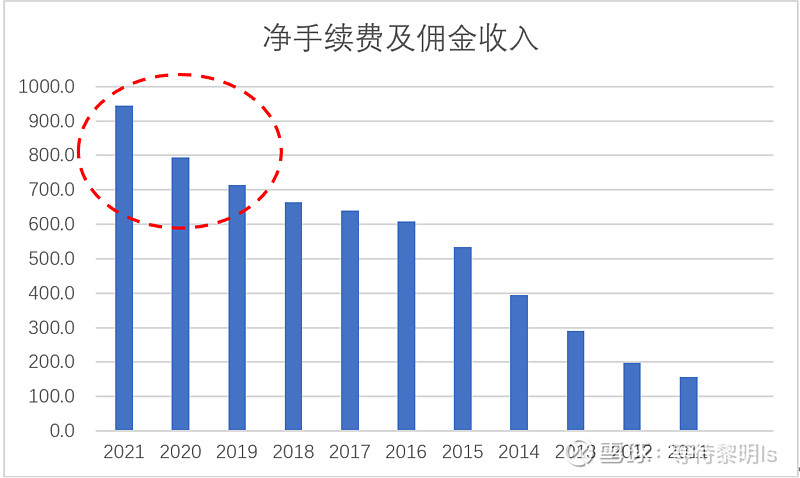

公司19年来净手续费及佣金收入增长明显加快。

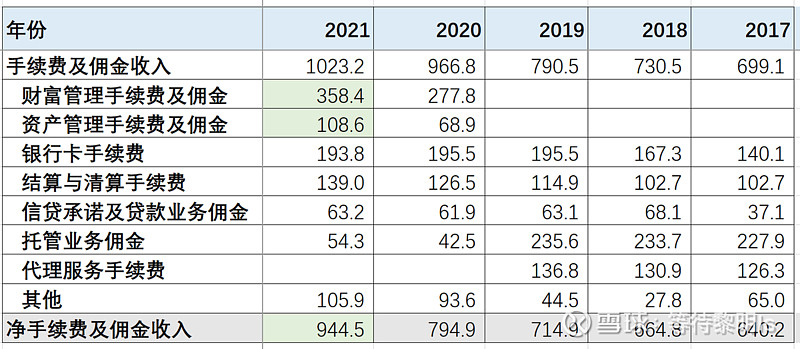

公司财报从2020年开始将财富管理手续费及佣金、资产管理手续费及佣金项目单独列示,这两项的收入近几年贡献较大。这一方面源于公司加大理财销售、财富管理的业务;另一方面应该也和这两年的市场放水、股市大涨有关。

另外公司21年投资收益、汇兑收益、其他业务收益等其他非息收入,在今年也取得了不错的增长。

二、费用数据

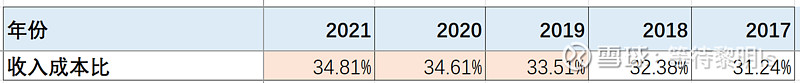

由于零售客户业务比较分散,因此所需的人力、物力成本也比较高。公司在发展零售业务的同时,收入成本比一直高于同行。

公司年报提出“财富管理、金融科技、风险管理”的战略,就是依靠财富管理增加收益的同时,利用金融科技手段降低成本、风险。年报里面提到21年收入成本比处于拐点,因此后续需进一步关注。

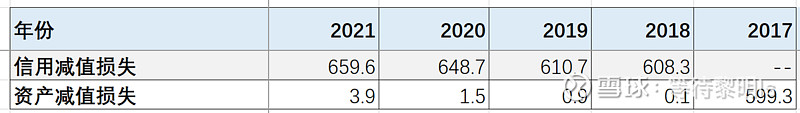

21年资产减值继续增加,进一步地,

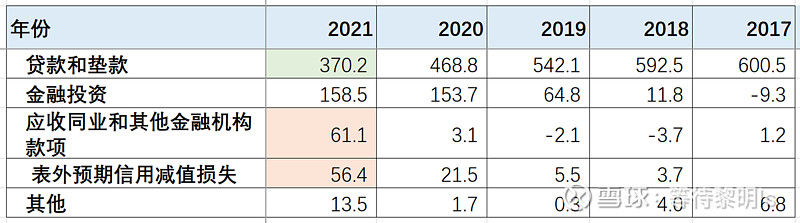

公司在21年减少了贷款和垫款方面的减值计提,但增加了同业资产和表外业务的减值损失。公司过去年份同业资产、表外业务计提减值损失较少, 21年是基于谨慎而计提,还是21年表外的理财业务资产出了问题?

三、资产质量

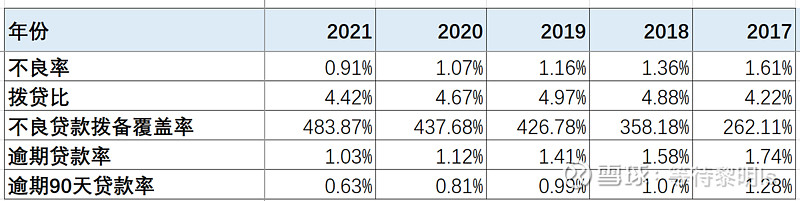

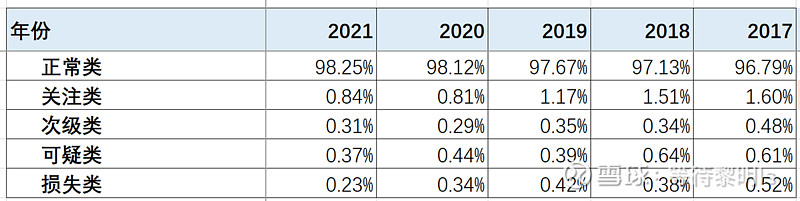

公司21年不良率、逾期贷款率指标进一步下降,拨备覆盖率进一步上升。拨贷比有所下降,主要是贷款规模扩张的同时,同时又减少了贷款与垫款的减值准备。不过整体上各指标都非常优秀。

贷款的质量近几年一直在提升当中,公司的资产质量相比同行明显要更好,当然股价、估值也明显更高。

四、总结和展望

招商银行今年业绩大放光彩,公司一如既往的优秀,未来战略是朝着财富管理发展。从国外瑞士银行来看,依靠富人的财富管理赚取了大量收益,其中就有不少中国富人的资产。未来中国的富人也还会不断增多,招商银行如能抢得先机,未来也是可期的。

不过短期来看,公司两大收入业务中,净利息收入的息差指标受近期受央行降息的影响,会有所承压。基金代理销售,资金托管、投资收益等非息收入今年可能会受股市影响。因此,营业收入、归母净利润的增速未来可能会有所下降。