$中国有赞(08083)$ $微盟集团(02013)$ $Shopify Inc.(SHOP)$

电商股系列第9篇。

上期谈 机构微盟的估值 ,因为微盟已经是盈利的,我看到有两类做法:

(1)分部估值,盈利部分(精准营销)用PE估,亏损部分(saas)用PS估。

(2)PE估值,微盟整体是盈利的,于是用PE估值。

因为有赞尚未盈利,一般机构都在用PS估值。用PS估值我认为有两个要点,一是要预估收入,二是寻找合理的PS倍数。PS倍数的选取,一个是参考可比公司,二是参考增速。

一. 收入与收入是不一样的

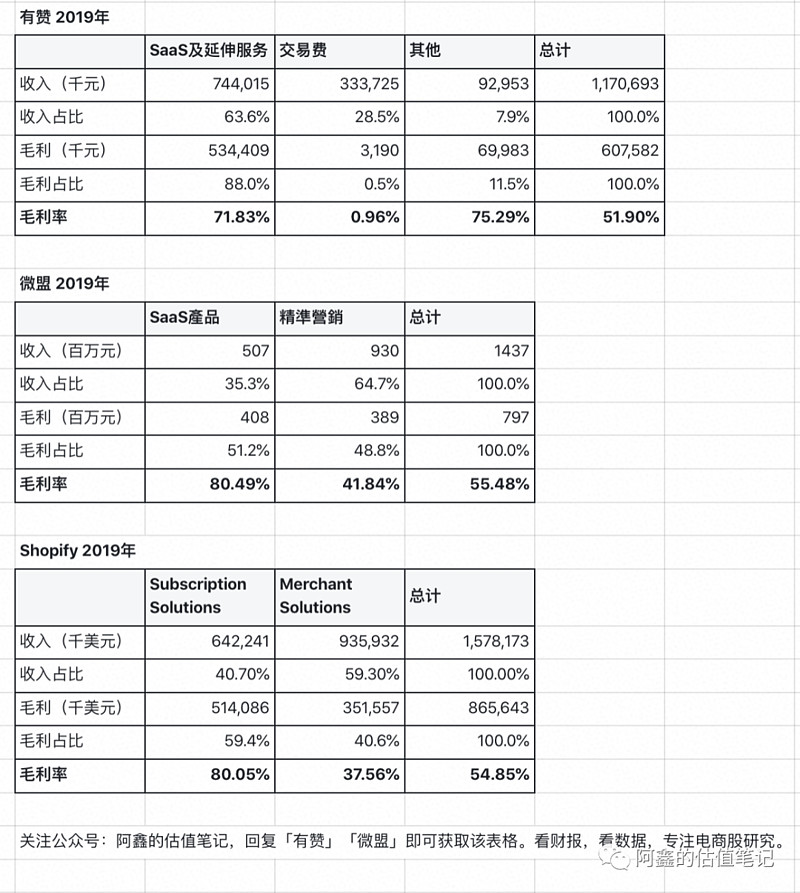

有赞收入主要有两大块组成(1)SaaS及延伸收入 (2)交易费, 前文有详解,数据整理如下图。可以发现,交易费收入数值不小(占比近30%),但是利润十分微薄(毛利率不到1%,毛利占比0.5%)。也就是说,有赞在交易费上赚的100元,与在SaaS服务上赚的100元,含金量是大不相同的。

这种情况下,要么采用分部估值,要么对整体收入采用更低的PS来修正。

二.收入预估的两个要点

预估有赞SaaS部分的收入,和微盟类似,一般还是会用 客户数量 * ARPU 。

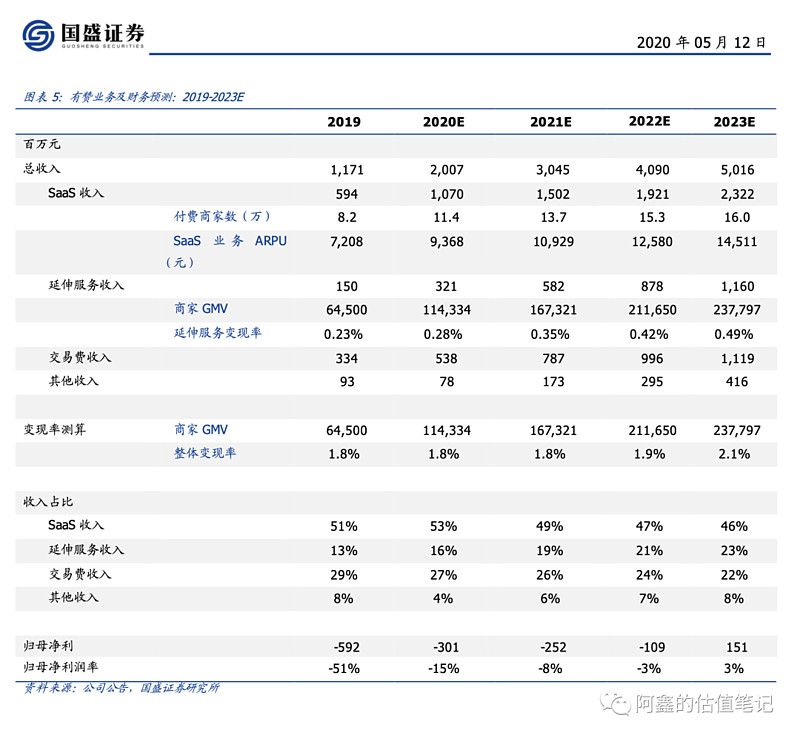

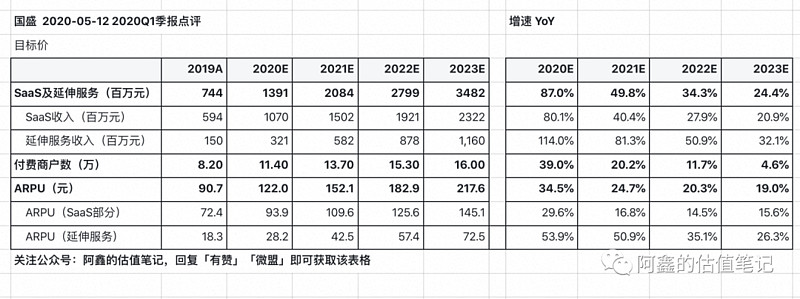

因为行业还在快速发展中,每个人对客户数量的增长和ARPU的增长会有比较大的分歧,以国盛举例看看他是如何预估的(因为国盛研报撰写的比较详细,其他家都略过了)。

整理下国盛的数据,可以看到国盛对ARPU的增长比较乐观,而对客户数量的增长比较悲观。2021/2022年,ARPU增速保持在20%,而客户数增速分别为10%/5%。

如果是我来预估,可能会给较低的ARPU增长率,给较高的客户数量增长率。因为我个人倾向的观点是:未来2-3年这个赛道仍然会竞争激烈,不太容易通过提价、增加额外服务等方式提升ARPU;而客户数还远没到天花板,可能会更容易增长。这个预估参杂了太多的个人情绪,可以说不确定性很强,这是对这类公司估值时的很大一个难点。那我们看看大部分人是怎么想的。

三. 几份研报的估值比较

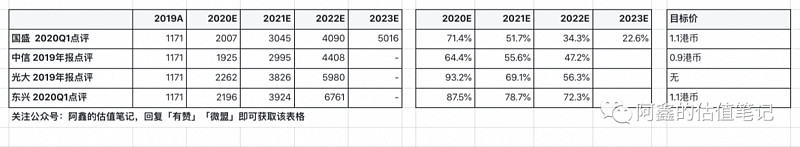

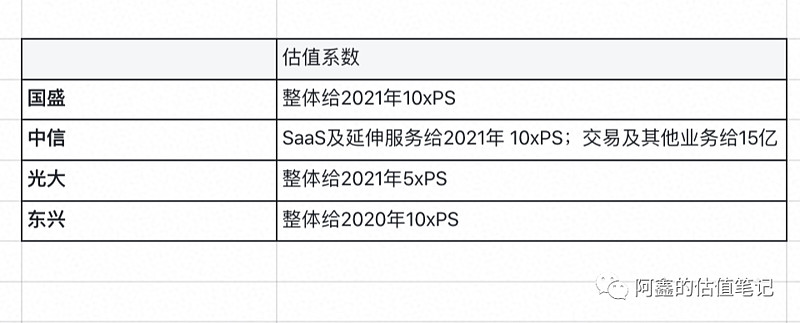

整理了我能找到的几家研报的估值结果。

收入增速乐观程度:东兴>光大>中信>国盛

估值系数乐观程度:国盛>东兴>光大/中信

国盛对收入增速最保守,但估值系数给到最高,目标价给到了1.1港币;

东兴对收入增速最乐观,估值系数也不低,目标价也给到了1.1港币;

光大没给目标价,估值系数够保守;

我更偏爱中信的估值逻辑,分开看两类不同的业务,给到0.9港币的估值。

截止2020年6月5日的最新收盘价是0.87港币,基本快到了中信的目标价0.9港币了。

最后说几句:

1. PS估值时一定要关注,收入与收入是不同的。

2. 收入 = 客户数 * ARPU,增速的不确定性很大,估值的不确定性也很大。

3. 相比于微盟,研究有赞的机构还是太少,能看到的分析报告很少,期待有更多有关有赞的高质量分析报告。

预告:电商SaaS系列写过了8篇,暂时告一段落,后面可能我会写写他们的财报点评之类的,或者有额外想说的会再写。下周打算开始写电商平台了,欢迎关注。

本系列文章目录整理在此:目录