近一个月,全市场可转债出现了“零发行”的现象,最近的一次发行可以追溯到上月17日的“宏柏转债”。截至5月17日,仍未有可转债发行安排公告,5月或无发行计划。

可转债融资冻结

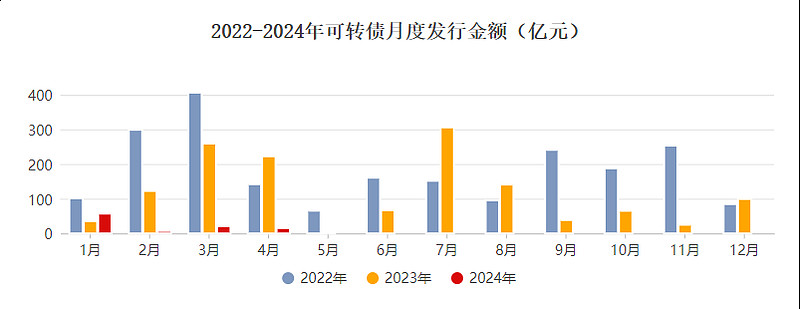

据新华财经统计,2024年以来共发行可转债101.11亿元,较2022年和2023年同期有明显下滑。

数据显示,2022年前四月发行可转债948.77亿元;2023年前四月发行有所放缓,但金额也达到639.71亿元,是2024年同期发行金额的6倍。综合计算扣除赎回额后,今年2月和3月可转债净融资额已转为负值。

自2023年11月8日沪深交易所发布优化再融资的具体措施,从五个方面从严把关上市公司再融资,转债发行审批明显收紧。

优化再融资监管安排的具体措施要求:严格限制破发、破净情形上市公司再融资;从严把控连续亏损企业融资间隔期;上市公司存在财务性投资比例较高情形的,须相应调减本次再融资募集资金金额;从严把关前募资金使用;严格把关再融资募集资金主要投向主业的相关要求。

新规发布后,可转债终止发行现象明显增多。自2023年12月至今,已有神驰机电(603109)、威尔药业(603351)、天下秀(600556)、伟时电子(605218)、华泰股份(600308)、腾龙股份(603158)、确成股份(605183)、智明达(688636)等8家公司公告终止可转债发行,合计募资金额达到59.67亿元。

以天下秀为例,该公司原计划发行14亿元可转债,并于2022年8月首次披露公开发行可转换公司债券预案。募资拟用于新媒体营销培训基地项目、标准场景化营销服务平台项目、“西五街”内容营销平台升级项目及补充流动资金等。2024年3月23日,公司却发布一纸公告称,综合考虑公司资本运作规划调整、自身实际情况变化、外部宏观环境变化等因素,经与相关各方充分沟通及审慎分析后,决定终止本次向不特定对象发行可转换公司债券事项,并向上交所申请撤回相关申请文件。

除终止发行外,还有部分发行人在监管从严的基调下主动或被动调减了可转债募资规模。2024年1月18日,太阳能(000591)披露了最新修订的可转债发行预案,募资规模由2023年10月调减后的49.14亿元进一步下调至不超过29.5亿元,资金用途取消了补充流动资金项目,并缩减部分项目投入。据太阳能首次披露的发行预案,可转债拟发行规模最初为63亿元,缩减至今已腰斩。期间,公司受到深交所两轮问询,被要求说明:公司是否具备合理的资产负债结构和正常的现金流量水平,是否有足够的现金流支付公司债券的本息;公司2023-2025年资金情况模拟测算的合理性;存在较多资金用于理财的条件下,本次用募集资金建设多个项目的必要性,融资规模的合理性与补充流动资金的必要性等。

此外,在再融资新规约束下,2024年银行、非银金融机构及大市值非金融上市公司的大额可转债发行仍将受到一定限制,也对可转债市场整体发行规模造成较大拖累。

二级市场估值修复仍可期

与一级发行冻结形成强烈反差的是可转债二级市场的交易火热。2023年末以来,随着救市政策不断加码,可转债板块跟随权益市场走出“V型”。2月初低点至今,中证转债指数累计最大涨幅8.38%,累计成交21.69亿手,成交金额接近3万亿元。5月9日以来,可转债单日成交额多次站上600亿元,5月17日成交额达到750亿元。

2024年以来上市的20只公募可转债上市首日均实现上涨,平均涨幅19.67%,平均换手率70.74%;上市首周的平均涨幅为22.00%。

值得注意的是,本轮上涨中,可转债板块出现结构性分化,低评级、小微盘转债跑输高评级、大盘转债,大金融板块收获最高收益与最低回撤。不过,随着转债板块整体放量,此前跌幅较大的低评级、小微盘转债也表现出较强弹性。同时,高股息资产受益“资产荒”成为市场重要避险选择,在新“国九条”强调企业分红必要性后,高股息转债表现进一步与其他转债拉开差距。

随着新“国九条”对市场的短期冲击逐渐释放,机构分析认为,转债估值仍将继续修复,更进一步看好转债市场将吸引更多长期资金进场。

东吴证券固收分析师李勇表示,伴随新“国九条”公布,短期再融资松绑的概率有所下降,转债存量规模或进一步下降,配置资金总量保持不变的前提下,抱团低价大盘概率较大;小盘标的面临定价失锚风险,部分优质标的存在错杀,可通过再评估小盘标的债底/股底,重构定价锚,以获得超额收益。

天风证券固收首席分析师孙彬彬认为,转债估值的修复进程方兴未艾。截至5月10日,调整后百元溢价率处于2021年以来13.3%历史分位,2024年以来58.3%历史分位,基于此,转债估值或并未见顶。

东方金诚研究发展部副总经理曹源源指出:“新‘国九条’强调推动上市公司提升投资价值,大力推动中长期资金入市,构建支持长钱长投的政策体系,大力发展权益类公募基金,大幅提升权益类基金占比。我们认为,推动上市公司提升投资价值的政策举措有助于增强投资者信心,加强权益及转债市场对长期配置资金的吸引力;同时,此举有助于培育壮大长期资金力量,削弱短线投机性交易对权益市场及转债市场的短期扰动,增强转债市场的稳定性和整体配置价值。”

$可转债ETF(SH511380)$ $正丹转债(SZ123106)$ $胜蓝转债(SZ123143)$

文章来源:新华财经

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。